Грядет дефицит физического золота?

- дата: 13 декабря 2012 (источник)

Автор: Алена Михан

Ряд рыночных аналитиков и инсайдеров золотой индустрии предупреждают о возможном дефиците предложения золота. Глава золотодобывающего гиганта Barrick Джейми Сокальски (Jamie Sokalsky) недавно заявил, что из-за не эластичности (то есть нечувствительности к изменениям цены) добычи золота, рост предложения от золотодобытчиков будет ограничен даже в периоды резкого повышения цены на металл. Миллиардер и золотой энтузиаст Рик Рул (Rick Rule) говорит, что спрос на золото остается великолепным, но ряд проблем в будущем ограничит его предложение, особенно для розницы.

Проблемы, стоящие перед золотодобытчиками, хорошо известны: истощение существующих месторождений, обеднение руды и падение числа новых открытий – особенно больших и богатых золотом. К тому же все чаще слышны призывы к национализации, рабочие требуют повышения зарплаты, а местные жители – улучшения инфраструктуры и защиты окружающей среды. Представители многих горнодобывающих компаний говорят, что становится все сложнее не только обнаружить новое месторождение, но и ввести его в эксплуатацию. По некоторым оценкам в наши дни требуется в два раза больше времени, чтобы перейти от открытия к эксплуатации, чем десять лет назад.

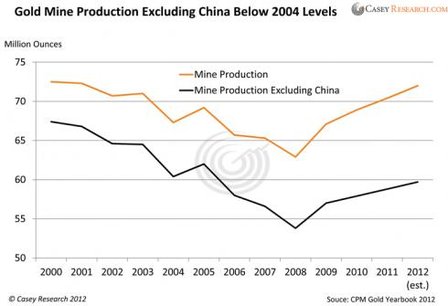

Такие предупреждения не всегда воспринимаются серьезно, особенно теми, кто видит рост добычи. На первый взгляд, они правы - но только в краткосрочной перспективе. График ниже показывает, что мировой объем добычи действительно растет с 2008 года. С 2009 по 2011 гг. объем добычи в среднем рос на 3,9% в год. Тем не менее, мы знаем, что часть этого роста приходится на Китай, и мы видим, как влияет на общую картину вычитание китайских объемов добычи.

Мировой объем добычи золота (в млн унций) минус Китай ниже уровня 2004 года: мировой объем добычи золота (желтым), то же минус Китай (черным)

Важно также помнить, что в отличие от большинства других стран, Китай не экспортирует золото.

Более того, несмотря не то, что некоторые указывают на рост объемов добычи с 2008 года, они все еще отстают от уровня 2000 года на 12,8%. Есть весомые причины, по которым расхождение между объемом мировой добычи и ее объемом за вычетом Китая может еще усилится. MarketWatch передает заявление китайского Министерства промышленности и информационных технологий о намерении увеличить объем добычи золота в стране до 14,5 млн унций в год к 2015 году, то есть на 25% больше уровня прошлого года. Учитывая, что весь объем китайской добычи остается внутри страны, переживающей бум розничного потребления металла, «увеличение рыночного дефицита золота» по определению статьи в MarketWatch, кажется почти неизбежным.

Мировой объем добычи золота снижается, если из него вычесть Китай, поэтому мы решили посмотреть на суммарное предложение золота (первичная добыча плюс лом) за вычетом Китая и с поправкой на китайский импорт золота. Сколько золота остается остальному миру, после того как китайцы заберут желаемый объем? Контраст удивил даже нас.

Мировое предложение золота с поправкой на Китай падает: суммарное мировое предложение (желтым), суммарное мировое предложение с поправкой на китайскую добычу и импорт (черным)

Суммарное предложение золота растет с 2006 года и достигло рекордных 120 млн унций в 2011 году. Однако, как вы, наверное, уже знаете, объем китайского потребления золота уступает только индийскому и может вскоре занять первое место. Объем китайского импорта из Гонконга резко вырос, достигнув рекордных 13,5 млн унций в прошлом году, а до августа текущего года в Китай было ввезено 16,5 млн унций. С поправкой на китайский импорт предложение золота для остальных стран падает с 2009 года!

И это еще не все

Еще одна тенденция, заслуживающая нашего внимания – это растущий интерес Китая к природным ресурсам, энергоносителям и т. д. Но в прессе мало говорят о том, что Китай также покупает золотые месторождения. Вот список золотых покупок Китая за последний год:

- Ноябрь 2011: Компания Baiyin Nonferrous Group завершает сделку по покупке золотодобывающей компании из Южной Африки Gold One International.

- Декабрь 2011: China Gold International Resources Corporation покупает золотое месторождение в Центральной Азии и по слухам рассматривает Канаду и Монголию в качестве следующих мишеней. Несколько лет назад она уже купила канадскую компанию Jinshan.

- Декабрь 2011: Китайцы покупают геологоразведочную и золотодобывающую компанию A1 Minerals и переименовывают ее в Stone Resources Australia.

- Декабрь 2011: Шанхайские инвесторы покупают контрольный пакет в австралийском золотом проекте Zara в (восточноафриканской стране) Эритрее.

- Апрель 2012: Компания Sovereign Gold partners в тандеме с Jiangsu Geology & Engineering заплатила $4 млн за 30% долю в двух участках в Австралии с разрешением вести геологоразведку или добычу минералов. В ноябре 2012 года компания получила дополнительные средства для ускорения геологоразведки и развития проектов.

- Август 2012: Филиал крупнейшего китайского золотодобытчика по объему добычи Zijin Mining Group покупает более 50% акций крупного и успешного золотодобытчика Norton Gold Fields.

- Август 2012: Китайская национальная золотая корпорация (China National Gold Corporation) делает предложение в размере $3,9 млрд по покупке крупнейшего золотодобытчика в Танзании African Barrick Gold. Если сделка закончится успешно, объемы добычи Корпорации удвоятся.

- Сентябрь-декабрь 2012: Китайская компания Shandong Gold Group объявляет о намерении купить 51% австралийской золотодобывающей компании Focus Minerals, владеющей четырьмя работающими шахтами в Австралии. Ожидается, что сделка будет завершена до конца года.

- Ноябрь 2012: Базирующаяся в Китае компания Western Mining Group через дочернюю структуру покупает все акции канадской геологоразведочной компании Inter-Citic Minerals, которая к тому же стала отличным подарком для подписчиков International Speculator.

Невозможно отрицать факты – Китай охотится за золотыми месторождениями. Все эти сделки еще больше усилят пул золотых активов страны. Только три последние покупки (Focus Minerals, Norton Gold Fields и Inter-Citic Minerals) содержат 12,5 млн разведанных запасов золота.

Как китайцы неоднократно и публично заявляли, покупка большого количества золота на открытом рынке почти точно значительно увеличит цены на него, а также станет причиной куда большей волатильности. Одним из способов решения этой проблемы является покупка месторождений уже добывающих, либо готовящихся к добыче желтого металла, тем самым получая золото, прежде чем оно окажется на международном рынке и к тому же по себестоимости. Несмотря на то, что через Гонконг проходит огромное количество металла, китайский спрос вполне может оказаться недооцененным.

В свете вышесказанного, очевидно, что беспокойство относительно будущего предложения вполне реально.

Чего ожидать

Инвесторы могут сделать такие ясные выводы:

Предложение будет сокращаться. Не потому что в земле нет металла. Все важнее становится вопрос экономической целесообразности, политической возможности и экологической оправданности эксплуатации данного месторождения. Несмотря на рост расходов на геологоразведку – в прошлом году на эти цели было потрачено рекордные $8 млрд – и рост цены на золото на 570%+ с 2001 года, темпы открытия новых месторождений падают. Очевидно, что золотодобывающая индустрия не способна значительно увеличить предложение, несмотря рост расходов и прибылей.

Вы не увидите китайского золота у местного дилера. Китай все оставляет себе. Когда вы читаете о растущем мировом предложении, вам надо вычесть объем китайской добычи и импорта, чтобы определить количество реально доступного золота. По мере роста китайских аппетитов, это станет важнейшей проблемой.

Китай вероятно вызовет еще больший дисбаланс. Как показывают наши исследования, доля китайского предложения растет, а доля остального мира падает. Есть все основания считать, что Китай продолжит покупку золотодобывающих активов. Мы считаем, что позиция в вероятных объектах поглощения – это мудрый шаг, независимо от национальности покупателя. Именно это и делают Даг Кейси (Doug Casey), Луи Джеймс (Louis James) и многие из нас в Casey Research.

Золотая мания опустошит полки. Нет ничего лихорадочней золотой лихорадки, и если она начнется, физический металл станет настоящим розничным дефицитом. Зачем ждать? Во время мании надо продавать.

Простой совет – убедитесь, что у вас есть личные золотые резервы, прежде чем острый дефицит золотого предложения станет реальностью. А для того, чтобы получить плечо на эту манию, создайте портфель из самых лучших золотых акций.

Комментарии 10

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.