Грядущий бум слияний и поглощений юниоров золотодобытчиков

- дата: 19 марта 2019 (источник от 15 марта 2019)

Если уделить немного времени изучению золотодобывающих акций, то можно заметить, что после нескольких знакомых имен начинается длинный список мало кому известных компаний. Большинство из них, как в известном афоризме, «яма, в которую зазывают шарлатаны». Но есть и реальные золотодобытчики, имеющие подлинные активы, но слишком мало капитала, чтобы достичь статуса «знакомого имени».

Другими словами, золотодобыча нуждается в консолидации.

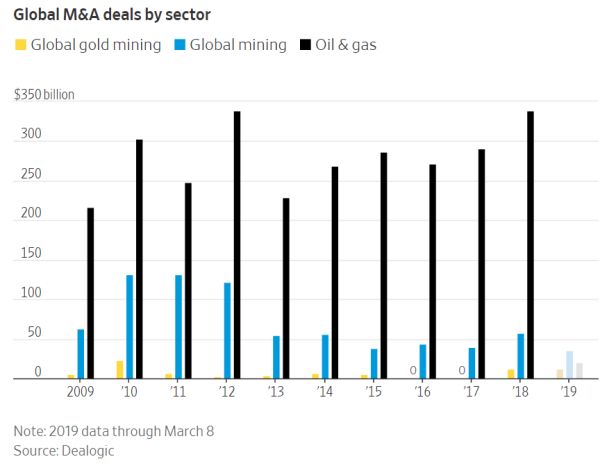

Но пока, несмотря на несколько недавних крупных сделок, этого не происходит. Вот график из вчерашнего выпуска Wall StreetJournal, показывающий активность по слияниям и поглощениям в нефтегазовой отрасли, шахтном горном деле вообще и золотодобыче в частности. При таком масштабе слияния и поглощения в золотодобыче почти незаметны. Отчасти это связано с тем, что золотая отрасль намного меньше двух других. Но есть и другие факторы.

Глобальные сделки по слияниям и поглощениям по секторам

Глобальная золотодобыча; Глобальная шахтная добыча; Нефть и газ

млрд

Примечание: Данные за 2019 г. по 8 марта

Источник: Dealogic

В статье Wall Street Journal упоминается парадокс, не дающий покупателям и продавцам заключать сделки:

Инвесторы все еще ждут волны слияний в золотодобыче

Большинство золотодобытчиков мира пока не присоединились к волне слияний, реконфигурирующей верхушку их сектора, несмотря на то что инвесторы говорят о необходимости большего числа объединений на фоне плохой доходности и обесценивания золотых резервов.

После схлопывания товарного пузыря в 2011 г. банкиры и инвесторы прогнозировали слияние тысяч мелких и средних золотодобытчиков, которых в секторе большое множество.

На этой неделе крупнейшие компании сектора Barrick Gold и Newmont Mining анонсировали создание общего предприятия в Неваде, и если это будет отдельная компания, то она станет третьим крупнейшим золотодобытчиком в мире. Прошлой осенью Barrick также купила Randgold Resources, а в январе Newmont купила Goldcorp.

Однако остальная часть сектора пока бездействует. Отрасль считает, что обожглась на прошлых слияниях и поглощениях, когда покупатели переплатили за активы. Многие компании не хотят продаваться при таких низких ценах акций, согласно инвесторам, потому что их консервативные управляющие не хотят рисковать своими высокими и хорошо оплачиваемыми должностями.

Даже несмотря на недавнюю вспышку слияний и поглощений, сумма прошлогодних золотодобывающих сделок составила лишь $12.4 млрд, что почти в два раза меньше пика 2010 г., согласно Dealogic. В шахтной промышленности в целом показатель 2018 г., $59.6 млрд, на 55% ниже пика 2011 г. В нефтегазовой отрасли сумма составила $340 млрд и стала самой высокой за последнее десятилетие.

Горняки и банкиры приводят разные причины того, почему волна золотодобывающих слияний пока не наступила. Плохие показатели акций золотодобытчиков означают, что продавцы хотят подождать лучшей цены, а покупатели не спешат использовать для приобретения недооцененные, по их мнению, акции.

Индекс S&P 500 TSX Global Gold с 2011 г. упал на 51%. S&P 500 за этот же период удвоился.

Отрасль в целом имеет плохую историю слияний и поглощений. Горняки переплачивали на протяжении десятилетнего пузыря, окончившегося в 2011 г. Инвесторов это отпугнуло, а некоторых управляющих заставило с опаской смотреть на заключение сделок.

В 2016 г. в PwC подсчитали, что за предыдущие 5 лет крупные горняки списали $200 млрд стоимости приобретений и проектов.

Отсутствие интереса инвесторов – фактор, толкающий к консолидации, поскольку горнякам нужно укрупняться, чтобы привлечь внимание. Мелким горнякам из-за роста индексных фондов стало сложнее привлекать средства, поскольку они находятся вне рынков, отслеживаемых этими инвестиционными инструментами.

В одной лишь Канаде на Фондовой и Венчурной биржах Торонто в январе этого года котировалось 1,184 горнодобывающих компании, при этом их совокупная рыночная капитализация составляла всего 271 млрд канадских долларов.

Том Палмер (Tom Palmer), исполнительный директор Newmont, сказал, что мелкие игроки ждут, чтобы увидеть, что будут продавать более крупные горняки после завершения своих слияний, прежде чем самим начать слияния и поглощения.

«Через два или три года слияний будет во много раз больше», – сказал он.

Если подытожить

одним предложением, то в ситуации с золотодобывающими слияниями и поглощениями

нет ничего такого, чего бы не смог исправить рост цены на золото.

Когда цена вырастет, результатом станет положительная обратная связь, когда стоимость горняков вырастет до уровней, делающих сделки привлекательными как для покупателей, так и для продавцов. И тогда лучшие горняки-юниоры будут стоить во много раз больше, чем сегодня.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.