Инфляционная депрессия 2020-х гг

- дата: 22 июля 2023 (источник от 22 сентября 2020)

[Данная статья – выдержка из недавнего комментария TSI]

4-8-летний период начиная с февраля этого года потенциально будет включать минимум три официальные рецессии и станет называться депрессией 2020-х. Но, в отличие от депрессии 1930-х, депрессия 2020-х будет инфляционной.

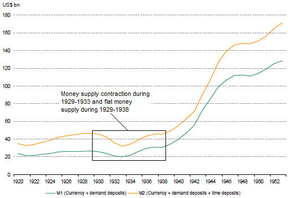

Депрессия

1930-х была дефляционной во всех смыслах, но главной причиной дефляции было

поведение денежной массы. У нас нет данных, чтобы рассчитать истинную

(австрийскую) денежную массу в 1930-х, но есть график, показывающий, что

происходило с денежными агрегатами M1 и M2 в 1920-53 гг. На графике видно, что

в 1929-33 гг. американская денежная масса существенно сократилась и что в 1938

г. она была не больше, чем в начале десятилетия.

Млрд $

Сокращение денежной массы в 1929-33 гг. и предложение бумажных денег в 1929-38 гг. M1 (валюта + бессрочные вклады) - зеленым; M2 (валюта + бессрочные вклады + срочные вклады) - желтым

Очевидно, что сегодняшняя ситуация с денежной массой кардинально отличается от начала 1930-х*.

Одна из причин этого отличия в том, что в 1930-х Федеральную резервную систему (ФРС) ограничивал золотой стандарт. В 1933 г. золотой стандарт ослабили, но всё же в 1930-х доллар был привязан к золоту.

Официальную

привязку доллара к золоту окончательно отменили в 1971 г. Тогда у ФРС появилась

большая свобода действий, но, насколько можно судить, в 1990-х она делала не

намного больше, чем в 1960-х. Только в последние 20, а особенно в последние 12,

лет ФРС из института, занимающегося краткосрочными процентными ставками и

банковскими резервами, превратилась в центральное планирующее агентство,

пытающееся управлять финансовыми рынками и экономикой. После самого масштабного

в истории расширения полномочий теперь, похоже, на финансовых рынках и в

экономике не осталось ничего, что бы не попадало в сферу влияния ФРС.

Параллельно с расширением полномочий ФРС возникла идея, что для здоровья экономики валюта должна терять покупательную способность со скоростью около 2% в год. Хотя эта идея стала преобладать в мышлении центральных банкиров, ее так и никто не обосновал с помощью логики и здравых экономических предпосылок. В ответ на вопрос, почему валюта должна обесцениваться на 2% в год, центральный банкир скажет что-то вроде: «Если инфляция опустится ниже 2%, нам станет сложнее осуществлять кредитно-денежную политику».

Кстати, ввиду того, как ФРС измеряет инфляцию, для того чтобы ФРС достигала целевых 2%, стоимость жизни для среднего американца должна расти минимум на 5% в год.

Из-за непоколебимой веры центральных банкиров, что деньги должны постоянно терять покупательную способность, и их возможности делать что угодно, чтобы достичь своих далеко идущих целей, чем больше воспринимаемая угроза дефляции, тем больше будет кредитно-денежная инфляция. Так было в 2001-02 и 2008-09 гг., но 2020 г. пока самый лучший пример. Количество долларов, созданных с начала этого года, больше, чем вся американская денежная масса в 2002 г.

На самом деле было бы хорошо, если бы вероятность дефляции была такой высокой, как утверждают многие аналитики и комментаторы, потому что к дефляции относительно легко подготовиться и год-два сильной дефляции создадут фундамент для сильного долгосрочного роста. Однако одна из главных движущих сил сегодня – избегание краткосрочных неприятностей независимо от долгосрочных издержек, так что стоит ожидать лишь инфляции, пока в ней не увидят источник краткосрочных проблем. Но это не значит, что депрессию удастся отсрочить или избежать. Просто следующая депрессия – возможно, уже начавшаяся – будет инфляционной.

*Истинная американская денежная масса за последние 12 месяцев увеличилась на 35%.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.