История отношения золото/нефть: 1970-2018

- дата: 17 февраля 2024 (источник от 3 сентября 2018)

Сегодня я документирую и анализирую цены золота и нефти и их отношение с января 1970 г. по август 2018 г. Вашему вниманию вторая часть исследования и анализа отношения золото/нефть после Второй мировой войны. См. первую часть исследования на Goldenfront здесь.

Напомню, мы используем среднемесячные лондонские цены на золото, предоставленные Kitco.com, и среднемесячные цены на нефть марки West Texas Intermediate (WTI), предоставленные Управлением по информации в области энергетики США (Energy Information Administration (EIA).

На прошлой неделе я рассмотрел цены на золото и нефть и их отношение с 1946 по 1969 гг. включительно, когда цена обоих товаров в долларах США была фиксированной.

В ходе трех последовательных шагов с 1971 по 1973 гг. США вышли из Бреттон-Вудского соглашения 1944 г., девальвировали доллар и позволили ему свободно плавать относительно золота. Когда в марте 1973 г. другие индустриальные страны также отпустили свои валюты в свободное плавание, возникла новая мировая экономическая система, с американским долларом в качестве всемирной резервной бумажной валюты.

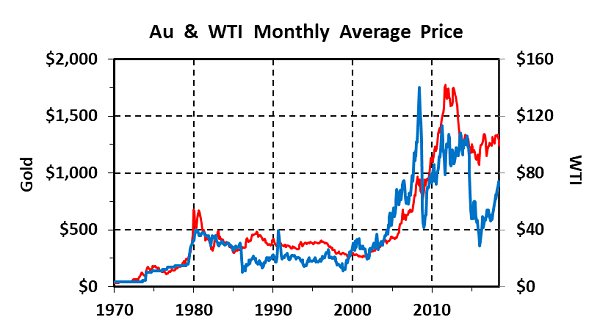

На графике ниже показана среднемесячная цена золота (красным) и нефти (синим) с января 1970 г. по июль 2018 г. включительно:

Среднемесячная цена золота и WTI

Золото; WTI

На графике видно, что цены золота и нефти чаще всего пребывают в положительной корреляции, но нефть, как правило, более волатильна. Иногда возникает сильная отрицательная корреляция. Оба товара подвержены экспоненциальному росту, параболическому падению и краткосрочным скачкам.

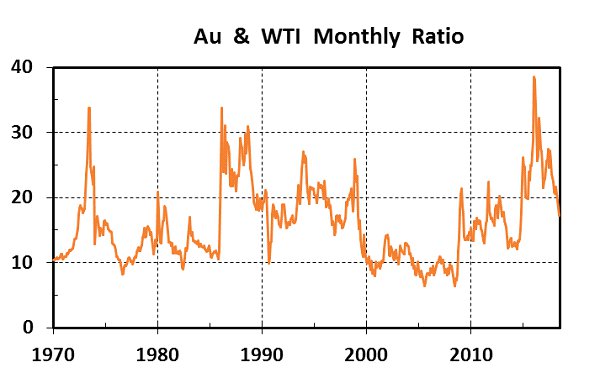

За 584-месячный период отношение золота к нефти демонстрирует широкое разнообразие, крайнюю волатильность и очень обширный диапазон от минимумов около 6 до максимумов выше 30:

Ежемесячное отношение золота к WTI

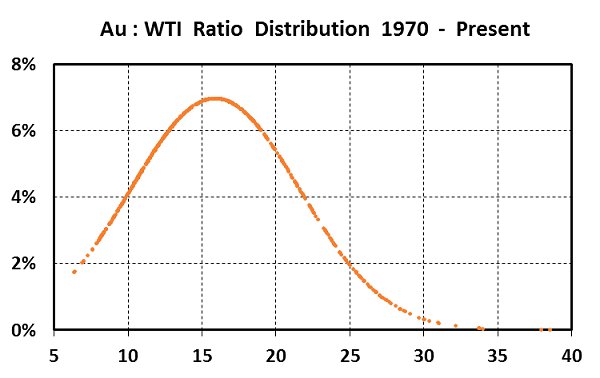

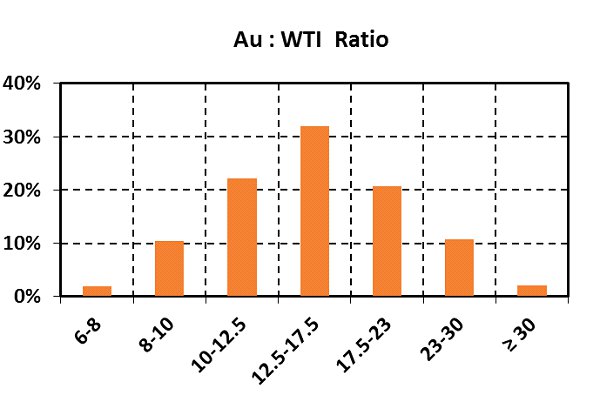

Распределение отношения имеет вид нормальной кривой с положительной асимметрией, со средним значением 15.9, медианным – 16.2 и совсем немногими выпадающими значениями в нижнем конце:

Распределение отношения золото/ WTI, 1970 г. – настоящее время

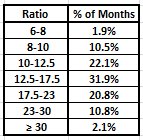

Ниже распределение показано в виде таблицы и гистограммы:

Распределение отношения золото/ WTI, 1970-2018

Отношение; % месяцев

Отношение золото/ WTI

Из наших данных и распределения ежемесячного отношения золота к нефти с января 1970 г. по август 2018 г. можно сделать следующие наблюдения:

- Отношение <8.0 весьма необычно, оно наблюдалось в течение 11 месяцев, или меньше чем в 2% случаев. Оно имело место в ноябре 2000 г., в течение 6 месяцев весной, летом и осенью 2005 г. и с мая по август 2008 г.

- Отношение от 8.0 до 10.0 составляет 1/10 данных.

- Золото/ WTI от 10.0 до 12.5 составляет больше 1/5 ежемесячных отношений.

- На отношение от 12.5 до 17.5 приходится почти треть распределения.

- Отношение от 17.5 до 23.0 составляет чуть больше 1/5 данных.

- Интервал 23.0-30.0 охватывает примерно 1/10 месяцев из нашей сводки.

- 12 месячных выпадающих значений > 30.0 составляют чуть больше 2% всех данных. Такое аномально высокое отношение наблюдалось по два раза в 1973, 1986 и 1988 гг. и шесть раз летом и зимой 2016 г.

Наш обзор начинается с января 1970 г., когда цены золота и нефти были преимущественно фиксированы с аномально низким отношением 10.4. Отношение оставалось достаточно низким на уровне 11.5 или меньше до так называемого Никсоновского шока в августе 1971 г., когда было закрыто «золотое окно». За данным поступком последовало две официальных девальвации доллара, прежде чем в феврале 1973 г. он был окончательно отвязан от золота. Через месяц другие индустриальные страны также позволили своим валютам свободно плавать на мировых биржах.

Безудержная американская инфляция из-за импорта нефти, Вьетнамской войны, расширения социальных программ и увеличения Федеральной резервной системой денежной массы привела к пятикратному росту цены золота в начале 1970-х.

В июле 1973 г. золото взлетело до $120 за унцию, тогда как нефть оставалась фиксированной на уровне $3.56 за баррель. Отношение золото/нефть радикально выросло почти до 34. Следующие 5 месяцев нефть марки WTI официально ценилась по $4.31/баррель, но из-за обильных запасов на самом деле продавалась на открытом рынке дешевле.

В 1956 г. Кинг Хабберт (King Hubbert) предсказал, что в 1970 г. американская нефтедобыча достигнет пика. И в конце 1970 г. это действительно сбылось. Добыча стала быстро падать, а импорт удвоился с 3 млн до более чем 6 млн баррелей в день в 1973 г.

В октябре 1973 г. развитый мир поразил хаос, когда ОПЕК ввела эмбарго против 8 стран, поддерживавших Израиль в ходе 20-дневной «Войны Судного дня». Эмбарго продлилось 6 месяцев, и цена на WTI выросла на 235% до $10.11 в январе 1974 г. Несмотря на стабильно растущую цену золота, превысившую в апреле $170, это фактически уполовинило отношение золото/нефть до его самого частого диапазона вблизи 15.

Последствия девальвации доллара, его свободного плавания относительно золота и роста цены на нефть привели к обвалу фондового рынка в 1973-74 гг. Индекс Доу – Джонса упал на 45%, последовала жесткая рецессия с сокращением ВВП на более чем 2% и ростом инфляции до 12%.

Благодаря стабильному росту цен на оба товара отношение золото/нефть до конца десятилетия оставалось низким, как правило, от 10 до 15. Оно опустилось ниже 10 на короткий период с середины 1976 г. по начало 1977 г., когда фиксированная цена WTI поднялась на 15%.

Иранская революция в начале 1979 г. и 8-летняя ирано-иракская война, начавшаяся в 1980 г., послужили катализаторами товарного бума с начала 1979 г. до середины 1981 г. Золото и нефть демонстрировали экспоненциальный рост. Глобальные резервы нефти из-за этих двух событий сократились на 14%, и в начале 1980-х последовала очередная рецессия, сопровождающаяся свирепствующей инфляцией.

Золото подпрыгнуло на 400% с чуть больше чем $200 в январе 1979 г. до $843 за унцию в январе 1980 г., но в очередной раз цена достигла такого уровня лишь через 28 лет. Средняя январская цена составила $675. Нефть поднялась на 260%, от $15.85 в апреле 1979 г. до рекордного максимума $39.50 в апреле 1980 г. На отношении это не слишком отразилось, и оно в основном оставалось вблизи 15, за исключением скачка золота в январе-феврале 1980 г.

В апреле 1979 г. президент США Картер (Carter) положил начало отмене регулирования нефти, существовавшего с введения Никсоном (Nixon) контроля цены в 1973 г. В 1981 г. президент Рейган (Reagan) подписал указ, наконец разрешивший свободную продажу американской нефти на открытом рынке.

Затем в конце 1981 года возник переизбыток нефти. Он был вызван замедлением экономической активности в индустриальных странах, ростом производства, движимого высокими ценами, и сокращением потребления, спровоцированным природоохранными мерами. Цены нефти и золота в течение следующих 4 лет несколько опустились, и отношение до конца 1985 г. в основном варьировалось от 11 до 13.

В начале 1986 г. саудовцы оказались сыты по горло несоблюдением другими членами ОПЕК квот на добычу, открыли краны на полную мощность и наводнили мир нефтью. Цены рухнули, достигнув дна на уровне чуть выше $10 в США и $7 на Среднем Востоке.

Отношение золото/нефть подпрыгнуло выше 20 и оставалось там до февраля 1989 г. В течение двух месяцев в 1986 г. и двух месяцев в 1988 г. оно достигало аномально высокого уровня выше 30. Золото торговалось выше $400, тогда как нефть марки WTI после коррекции рынка в основном ценилась чуть меньше $20.

Такое долгосрочное падение цен на нефть серьезно затронуло платежный баланс СССР и привело к экономической нестабильности и развалу Советского Союза в 1991 г.

Когда в марте 1989 г. танкер Exxon Valdez сел на мель в южной Аляске и пролил 250,000 баррелей нефти, цена впервые почти за два года подпрыгнула выше $20. Отношение золото/ WTI впервые за более чем три года опустилось ниже 20.

Следующий большой шок для нефтяных рынков случился, когда Ирак в августе 1990 г. вторгся в Кувейт. Тогда как золото на это геополитическое событие отреагировало слабо, цена нефти удвоилась. В сентябре она в среднем составила $39.57 за баррель, а отношение в этом месяце упало ниже 10. Но, как и Война в Персидском заливе, высокие цены на нефть длились недолго, и в январе 1991 г. нефть вернулась к уровню $20.

В декабре 1991 г. развалился СССР, но цены золота и нефти почти не изменились. Следующие 6 лет оба товара пребывали в узком диапазоне: золото – чуть выше $300, а нефть – около $20; отношение находилось в среднем интервале. Всемирная экономическая рецессия 1997 г., известная как Азиатская цепная реакция, обвалила золото в декабре того года ниже уровня поддержки $300, а нефть в ноябре 1998 г. упала ниже $12.

Золото оставалось ниже $300 следующие 3.5 года, и многие шахты были закрыты. В середине 1999 г. американские фондовые рынки, подпитываемые пузырем доткомов, свирепствовали, а мировые цены на нефть в ноябре 2000 г. взлетели до $33 за баррель. Результатом стало очень низкое отношение, в основном меньше 10.

Технологические акции подняли NASDAQ до рекордных максимумов выше 5000 в марте 2000 г., а последующий обвал урезал стоимость рынка на 78% на момент дна в октябре 2002 г.

Несмотря на хаос после терактов 11 сентября 2001 г., это геополитическое событие, продолжающее отрицательно влиять на американскую экономику и международную политику, не оказало заметного влияния на цены золота и нефти или их отношение.

Вскоре начался бычий рынок товаров, когда золото в апреле 2002 г. пробило державшийся 4.5 года уровень сопротивления $310. Нефть оставалась вблизи $30, прежде чем начать свой рост параллельно золоту, превысившему в конце 2003 г. $400.

Так начался 5-летний бум в секторе с рекордными максимумами основных товаров, торгуемых на мировых биржах, включая золото, нефть, медь и уран. Золото и нефть росли согласованно, и отношение оставалось очень низким, включая рекордные исключения ниже 7.0 весной и осенью 2005 г. и в середине 2008 г.

В середине марта 2008 г. золото достигло максимума $1008, а средняя цена в том месяце составила $968/унция. Нефть достигла исторического максимума $145/баррель в июне, когда отношение достигло исторического минимума 6.4.

Затем в сентябре случился крах Lehman Brothers и последовал глобальный экономический кризис. Все товары, включая золото и нефть, в ближайшие месяцы ждал параболический обвал. Золото в середине ноября упало до $714, так как спекулянты ликвидировали свои резервы, чтобы покрыть требования об увеличении маржи. Нефть в конце декабря достигла $30.

Для золота спад был краткосрочным, так как в начале 2009 г. его стали покупать в качестве безопасной гавани. Отношение золото/нефть более чем удвоилось до уровня 15-19 в сравнении с однозначной базой двух предыдущих лет. С началом второй фазы масштабного бычьего рынка нефть стала медленно, но стабильно восстанавливаться.

Золото экспоненциально взлетело, достигнув исторического максимума $1895 за унцию в середине сентября 2011 г. при среднемесячной цене $1772. Двухлетнее пребывание на вершине перешло в предсказуемый параболический спад в мае 2013 г. Золото достигло нижней точки на уровне $1049 в середине декабря 2015 г., упав с исторического максимума на 45%.

Цена нефти в этот период была волатильной, варьируясь в основном примерно от $85 до чуть больше чем $100 за баррель. Отношение находилось в самом частом диапазоне вблизи 15.

Отношение существенно изменилось, когда нефть обвалилась в 4-м квартале 2014 г., упав со среднего уровня $106 в июне до $28/баррель в январе 2016 г. В период трехлетнего спада нефти золото было переоценено относительно WTI (отношение >23.0). В январе и феврале 2016 г. отношение достигло двух наивысших значений – 38.5 и 37.8, – когда все природные ресурсы достигли дна.

В конце января 2016 г. наступила нижняя точка 5-летнего медвежьего рынка золота, после чего оно стало сильно расти, достигнув в августе $1341. Цена на нефть также достигла дна, но до середины 2017 г. оставалась сильно подавленной. Отношение до недавнего времени было в высоком и аномально высоком интервале.

С января по май 2018 г. золото в среднем стоило чуть больше $1300. Длительный летний спад вкупе с сильным американским долларом опустил золото до минимума за 2.5 года на уровне $1173 в середине августа. Пока золото падало, нефть выросла после обвала до $65-74 за баррель.

Недавние показатели иллюстрируют то, что отношение товаров всегда рано или поздно нормализуется. Мы увидели это на примере золота и нефти за последние несколько месяцев. Отношение золото/нефть, составлявшее с июня по август 17.3-17.6, сейчас находится в пределах самого обычного для него за 48 лет диапазона, не так уж далеко от среднего значения 15.9 и медианного 14.7.

Колебания относительных цен золота и нефти движимы:

- общим здоровьем и ростом мировой экономики;

- экономической и/или геополитической неопределенностью, ведущей к накоплению золота в качестве безопасной гавани;

- фундаментальными показателями спроса и предложения нефти, используемой в основном как топливо в двигателях внутреннего сгорания, но также в производстве энергии, отоплении и химических веществах;

- геополитическими событиями, нарушающими поставки и транспортировку нефти;

- покупкой и продажей золота центральными банками;

- торговлей и спекуляциями на бумажных рынках обоих товаров, включая биржи драгоценных металлов, индексные фонды, фьючерсы, опционы и другие деривативные рынки.

Физические рынки золота и нефти огромны. Тем не менее их бумажные и деривативные инструменты во много раз превосходят доступные физические резервы и составляют два крупнейших рынка на мировых товарных биржах.

Отношение золото/нефть полезно для определения того, справедливо ли ценится один товар относительно другого, а также для прогнозирования будущего поведения цены. Отношение может также помочь рассчитать время для спекуляций как физическим товаром, так и фьючерсами, опционами и другими деривативами и/или акциями и инвестициями в компании, участвующие в цепочке поставок.

В предыдущий 24-летний период (1946-69) цены в бумажной валюте были фиксированы, и за унцию золота в среднем можно было купить 13 баррелей нефти. В данный же 48-летний интервал (1970-2018), когда доллар свободно плавал относительно золота с 1973 г., а цена на WTI после 1980 г. совсем не регулировалась, за унцию золота в среднем можно было купить 16 баррелей нефти.

Однако главным изменением был большой разброс и высокая волатильность отношения золото/нефть.

Ребята, это хороший урок о том, как работает капитализм.

На свободном рынке цены поднимаются и падают по множеству причин, отчасти перечисленных выше для золота и нефти. Свободный рынок предоставляет инвесторам, трейдерам и спекулянтам, ищущим прибыли, множество точек для входа и выхода. Я приветствую такую волатильность и советую вам делать то же самое.

А теперь к практическим вопросам:

Как знают постоянные читатели, я рассматриваю золото как единственные деньги. Оно служит мне страховкой от финансовых бедствий и экономического краха. Я не инвестирую в золото и не спекулирую им.

Моя основная стратегия по накоплению золота или других драгоценных металлов сводится к покупке на спаде цены, независимо от того, имеет ли место фаза бычьего или медвежьего рынка.

И, ребята, как раз этим я занимался последние недели, когда цена золота пошла на спад.

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.