Как Россия может перейти на золотой рубль. Часть Вторая. Недавние действия Банка России

- дата: 4 мая 2022 (источник от 20 марта 2022)

Сегодня мы обсуждали, как Россия могла бы перейти на рубль, основанный на золоте.

Как Россия может перейти на золотой рубль. Часть Первая

В этой статье я выделил четыре пункта, указывающие на то, что Россия находится в крайне благоприятной ситуации для того, чтобы сделать этот шаг.

Причина №1: Нынешняя ситуация отвратительна. Рубль оказался крайне ненадежной валютой, что сказалось на экономических показателях и процветании. Такое поведение валюты вы видите в странах «с развивающимся рынком». Они на самом деле никогда не «развиваются», а просто прозябают на низком уровне благосостояния. Это, конечно, не та динамика валюты, которую мы ожидаем от Великой державы или любой страны, стремящейся к лидерству. Стабильные деньги - это одна из составляющих Магической Формулы. Часто страны добиваются такой «стабильности денег», привязывая свои валюты, жестко или слабо, к основной международной валюте, такой как доллар или евро. Сегодня это делают более половины всех стран, в том числе Китай. Главным преимуществом этого является упрощение торговли со всеми другими странами, входящими в «блок доллара» или «блок евро».

Однако такая валюта также не может быть полноценной альтернативой ни доллару, ни евро. Кроме того, это подразумевает определенный уровень подчинения руководству США или ЕС - в случае с евро, скорее формальное подчинение. Кроме того, хотя плавающий фиатный доллар определенно подрывал процветание США в течение последних нескольких десятилетий, он был достаточно терпимым. У людей нет сильного желания отменять существующие договоренности и вступать на новый и, казалось бы, рискованный путь. Однако в России люди могут быть готовы отказаться от своей нынешней неудачной модели и принять что-то новое.

Альтернативой для России является некий вариант ее недавней политики, направленной на стабилизацию курса рубля к доллару и евро, что время от времени приводит к катастрофам. Мы могли бы исключить случайные катастрофы и придерживаться более тесной комбинации доллара и евро, не обязательно формализованной как валютный фонд или корзина валют, но сохраняющей некоторую предсказуемость, аналогичную уровню 75 / USD, поддерживающийся в течение нескольких лет ранее.

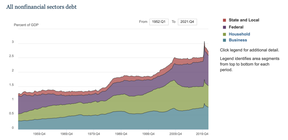

Причина №2: Россия не имеет высокого уровня долга. В остальном развитом мире соотношение государственного долга к ВВП, а фактически и долга к ВВП во всей экономике, находится на очень высоком уровне. Из-за этого люди не решаются принять политику «разумных денег», требующую от них выплаты этих долгов в валюте, не теряющей своей стоимости. В наши дни существует ожидание, что эти долги каким-то образом будут «сдуваться», постепенно или внезапно. Именно это и произошло за последние пятьдесят лет. Сегодня доллар США стоит примерно 1/50 часть своей бреттон-вудской стоимости по отношению к золоту. На практике США и другим странам, даже Японии, вероятно, было бы лучше принять политику стабильных денег (например, систему золотого стандарта), и просто постепенно и ответственно выплачивать долг, как это сделали Великобритания после 1815 года и США после 1944 года. Если номинальную сумму долга удастся стабилизировать (сбалансировать государственные бюджеты), то соотношение долга к ВВП со временем упадет до приемлемого уровня по мере роста ВВП. Но такого уровня дисциплины сегодня в развитом мире недостаточно. В России отсутствует такая политическая проблема.

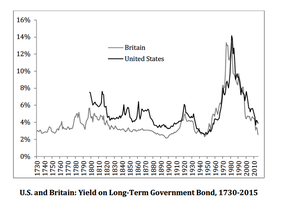

Задолженность всех нефинансовых секторов с 1 квартала 1952 по 4 квартал 2021

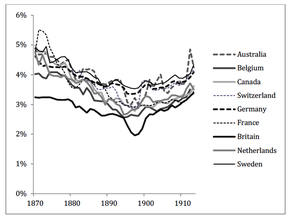

Кроме того, доходность российских государственных облигаций довольно высока. Одна из основных причин, по которой правительства в прошлом приняли валюту на основе золота, заключается в том, что таким образом они могут выпускать гораздо больше долговых обязательств с гораздо более низкой доходностью. В начале своей истории (когда США были рискованной страной с развивающимся рынком) доходность по долговым обязательствам составляла около 6%. В 19-ом веке, когда США считались страной с высоким качеством кредита, эта доходность снизилась до 3%. В настоящее время Россия платит около 12% по своему долгу. Получение 12% по государственным облигациям, привязанным к золоту, от правительства с соотношением долга к ВВП 18% может быть очень интересным для инвесторов.

США и Великобритания: доходность долгосрочных государственных облигаций, 1730-2015

Доходность государственных облигаций, 1870-1914

Причина №3: Россия не имеет тесных экономических связей с Западом. Стабильный обменный курс значительно облегчает процесс торговли. Если бы Россия приняла систему золотого стандарта, то даже если бы золото полностью сыграло свою историческую роль в качестве стандарта стабильной денежной стоимости, создав тем самым Стабильные Деньги в абсолютном смысле слова, была бы большая волатильность обменного курса с плавающим фиатным долларом или евро. По сути, это выглядело бы как сегодняшняя цена доллара США за золото. Хотя в последние годы из-за санкций, а также в будущем, Россия, вероятно, будет иметь меньше экономических связей с Западом. Корпорации по-прежнему могут осуществлять финансовые процедуры в долларах США и евро, если они этого хотят, но кредиторам в долларах США и евро это может быть запрещено в будущем.

Основные статьи российского экспорта, в основном сырьевые товары, поставляются на международные рынки, где валютные курсы менее важны. Вероятно, не пройдет много времени, как появится «золотой блок» государств (или отдельных лиц), ведущих бизнес с привязкой к золоту. Это не обязательно должно происходить на национальном уровне. Может появиться «параллельный золотой блок», состоящий из отдельных лиц и компаний, ведущих бизнес на основе золота, покупающих и продающих, занимающих и кредитующих, даже если они будут вести отдельный бизнес в долларах США или евро с другими. Это уже распространено во всем развивающемся мире, в том числе в России, где обычным делом для предприятий и частных лиц является ведение бизнеса, как в местной национальной валюте, так и в долларах США и евро.

Причина №4: В России много золота. Существующих официальных золотых резервов уже достаточно, чтобы покрыть около 50% денежной базы при прежнем курсе 75 руб. (ПРИМЕЧАНИЕ: Не 80%. см. ниже). Такая страна, как США, безусловно, может стабилизировать свою валюту по отношению к золоту, не имея большого количества золота в хранилище. Однако, чем меньше у них золота, тем больше им нужно компенсировать это с помощью навыков управления валютой, что в наши дни редкость.

Все это многообещающие условия. Однако в последнее время, в том числе в последние несколько месяцев, Россия довольно плохо справляется с управлением валютой.

Соотношение рубля и доллара до 2022 года

Давайте посмотрим на последние действия рубля по отношению к доллару США.

Соотношение рубля и доллара до 2 квартала 2022 года

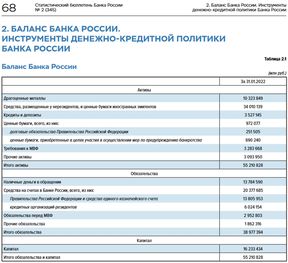

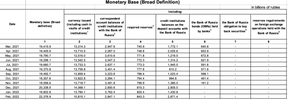

Это не так уж хорошо. Но это могло бы сработать, если бы центральный банк хорошо справился с ситуацией. Давайте посмотрим. Вот баланс Банка России по состоянию на ноябрь 2021 года.

Это важно для того, чтобы получить представление об используемой терминологии и о том, как она разбивается в общем балансе.

Мы видим, что большая часть активов - это «2. Средства, размещенные...» которые в основном являются долговыми обязательствами, выраженными в иностранной валюте, также известными как «иностранные резервы». Государственный долг России невелик. Также есть некоторые требования к МВФ, и немаленькие 4 трлн руб. прочих активов. В этой другой категории произошло довольно много изменений, предполагающих, что это какая-то торгуемая ценная бумага или рыночный контракт, такой как форвард или своп, а не землевладение, 100%-ое владение бизнесом или что-то в этом роде. Также было 3.2 трлн «кредитов и депозитов», являющихся основным долговым активом, не относящимся к иностранным резервам, и которые, как я полагаю, в основном представляют собой дисконтные кредиты банкам - несколько старомодный, но, тем не менее, эффективный способ вести дела.

Что касается обязательств, то у нас есть 13.7 трлн наличных денег в обращении, которые были довольно стабильными. Также есть 19 трлн депозитов, в основном на счете самого правительства (12 трлн.), и на счетах «кредитных организаций-резидентов» или банковских резервов (5.7 трлн). Я думаю, что эти государственные счета связаны с большими валютными резервами. По сути, это требования правительства на эти избыточные резервы. Похоже, что Россия не перешла на условия «больших резервов», наблюдаемые в США и других странах сегодня, хотя они в тоже время не настолько низкие, как это было до 2008 года. В этом есть определенный потенциал. Существует 2.8 трлн «обязательств перед МВФ», что компенсирует 3.2 трлн «Требований к МВФ». Вероятно, их можно вычесть.

Капитал составил 17 трлн, что не слишком важно, но приятно. По сути, это требование центрального банка на избыточные резервы.

Конечно, золотовалютные резервы России сейчас не такие уж избыточные, по крайней мере, те, которые могут быть использованы. Около 17.6% валютных резервов хранилось в китайских юанях, это возможно, единственные иностранные резервы, контролируемые сегодня Центральным банком. Это эквивалентно примерно 5.6 трлн руб.

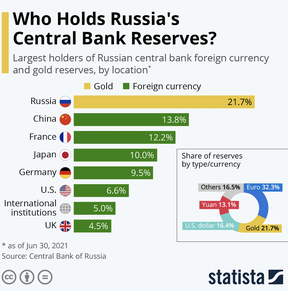

Кто владеет резервами Банка России? Золота – желтым, валюты - зеленым

Основное дело - денежная база, представляющая собой 13.8 трлн валюты в обращении плюс 5.7 трлн банковских резервов. Можно было бы добавить некоторое количество для счета правительства, но мы будем использовать здесь «узкую» базу. Это 13.8+5.7=19.5 трлн против золотых резервов стоимостью 9.9 трлн, или 51% покрытия золотыми резервами - меньше, чем 80%, которые я предполагал ранее, но все равно достаточно. Общая сумма резервных активов, включая 5.6 трлн валютных резервов в юанях и 3.5 трлн внутренних резервов на основе долговых обязательств, составляет $19 трлн, что соответствует денежной базе. Кроме того, было 4.2 трлн «прочих» активов, это говорит о том, что Центральный банк все еще «платежеспособен». Это не так много значит для центрального банка, но у него есть активы, которые более чем покрывают все обязательства. Он находится в довольно надежной ситуации.

Здесь мы имеем немного более обновленную информацию:

Мы видим значительное увеличение объема выпущенной валюты в феврале (это данные на конец месяца). Банковские резервы примерно стабильны или демонстрируют небольшой рост.

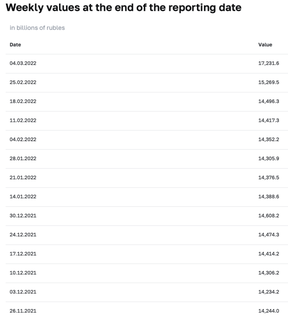

Здесь представлены еженедельные значения для «Узкого определения денежной базы, что, по-видимому, означает: валюта в обращении плюс «обязательные резервы». Здесь мы видим еще один большой скачок за неделю 4 марта 2022 года, который, как я предполагаю, представляет собой почти всю Валюту в обращении. Всего за две недели данная «денежная база в узком определении» выросла с 14.496 трлн. до 17.231 трлн., или +2.73 трлн (+18.9%). По сути, Центральный банк печатал деньги — буквально печатал деньги, поскольку почти вся эта «валюта в обращении», настоящие бумажные банкноты. Если посмотреть на поведение пары RUB/USD в течение этого времени, то, возможно, это не так уж и удивительно. В ближайшее время я подробно расскажу о том, почему центральный банк печатает деньги и каковы его альтернативы. Но пока давайте просто более подробно остановимся на том, что происходит.

Это ежедневные «факторы, влияющие на ликвидность банковского сектора». Здесь отрицательный показатель, по-видимому, указывает на увеличение наличных денег в обращении (поскольку наличные деньги изымаются из банков).

В период с 25 февраля по 5 марта было несколько крупных снятий наличных, но, похоже, с тех пор ситуация изменилась. Люди возвращают свои деньги в банки. Это может быть косвенным — люди покупают что-то за наличные, а затем продавец кладет наличные обратно в банк. В сумме это составляет 2.6 трлн. новых наличных денег, созданных к 5 марта, и 680 млрд, возвращенных с тех пор.

Это хорошо, так как, похоже, ситуация несколько стабилизировалась. Но давайте поговорим о некоторых связанных с этим принципах.

У нас был небольшой банковский кризис, по-видимому, сопровождаемый тем, что банки брали кредиты у Центрального банка, а также тем, что люди снимали наличные из банков. Здесь важно проводить различие между обязательствами и балансом банков и балансом Центрального банка, а также обязанностями каждого из них.

Ответственность коммерческих банков заключается в выполнении своих обязательств (выплате долгов). Основным обязательством являются банковские депозиты. Здесь мы сталкиваемся с классической проблемой продолжительности: банки занимают короткие и выдают длинные кредиты. Если в банках происходят изъятия средств, особенно «системные» изъятия (все банки сразу, т.е. кризис), им, возможно, придется брать кредиты, чтобы выполнить свои обязательства. Часто это означает заимствование у Центрального банка.

Если центральный банк одалживает эти деньги, он увеличивает денежную базу. Это увеличивает количество денег в обращении. Это может быть нормально, а может и нет. Как мы можем это понять?

Люди могут снимать банкноты из банков и засовывать их в коробку из-под обуви. Спрос на валюту увеличивается. Центральный банк может удовлетворить этот спрос, напечатав новые деньги. Это не проблема (стоимость валюты не упадет), если новые деньги просто удовлетворят этот новый спрос. Люди держат деньги, а не тратят их. Центральный банк, со стороны активов баланса, имеет больше льготного кредитования (или его вариантов) с банками. Больше активов и больше обязательств.

Но если стоимость валюты начинает падать при таком увеличении предложения базовых денег, то центральный банк должен сократить предложение базовых денег. Например, если у него есть валютные резервы в долларах США (здесь, очевидно, проблема), он может купить рубль на открытом рынке по цене 75 за доллар. Если люди «панически бегут покупать доллары», то базовая денежная масса в рублях будет сокращаться, поскольку центральный банк забирает рубли в обмен на доллары США.

Если центральный банк продолжит в том же духе, предоставляя новые кредиты банкам, а затем продавая доллары США, то чистым эффектом было бы сокращение резервов в долларах США и увеличение банковского кредитования, или отсутствие чистого изменения денежной базы. Вполне возможно, что это может продолжаться какое-то время. На балансах банков будет наблюдаться сокращение депозитов и увеличение заимствований у центрального банка.

В какой-то момент центральный банк может сказать: хватит. На данный момент, если банки продолжат испытывать проблемы со снятием средств, им придется вводить ограничения на снятие средств. Другими словами, банкам придется решать проблему на своем уровне, а не полагаться на создание денег или кредитование Центрального банка.

Для центрального банка одной из основных причин, по которой люди в панике забирают банковские вклады, является снижение стоимости валюты. Таким образом, центральный банк должен предотвратить это. Обычно это означает предложение купить валюту (конвертировать в резервные активы, такие как доллары США или, возможно, золото) по определенной цене. Денежная база должна сократиться на сумму транзакции (она будет «нестерилизованной»).

Я не уверен, что хорошо излагаю эти темы здесь. На самом деле, эти принципы мало чем отличаются от тех, которые Уолтер Бэджет (Walter Bagehot) выразил в своей книге 1873 года Ломбард-стрит, в которой он описал работу Банка Англии. Хотя сегодня Бэджета помнят за его «Центральный банк должен беспрепятственно кредитовать в условиях кризиса», это также было смягчено другими правилами, связанными с поддержанием паритета британского фунта с золотом. Сегодня, при плавающих фиатных валютах, у центральных банков нет этого второго ограничения, поэтому наблюдается только первое - «расплескивание денег по всему ландшафту». Центральные банки, действительно имеющие ограничения, как правило, работают с моделью «валютного совета», согласно которой кредитование в основном обеспечивают коммерческие банки, а затем центральные банки обеспечивают кредитование целевой валюты. Данная «модель валютного совета», тем не менее, может хорошо работать с золотом, и это тема, которую мы можем обсудить позже.

На данный момент центральный банк России должен прекратить расширение денежной базы, чтобы поддержать стоимость валюты. В конечном итоге, если не будет создаваться новых денег, валюта может упасть только в тех пределах, насколько это возможно. К сожалению, он все еще может сильно упасть, даже если денежная база изменится незначительно. Расширение денежной базы может быть ограничено и обращено вспять за счет сокращения кредитования банков. Хотя более эффективным может оказаться сокращение денежной базы за счет продажи оставшихся иностранных резервов, в первую очередь китайских юаней, что позволит поднять курс рубля до соответствующего уровня, находящийся, по моему мнению, около отметки 75/USD. Другим вариантом, конечно, является продажа золота - вероятно, по цене около 4500-5000 рублей за грамм. Любой из вариантов должен быть «нестерилизованным», что приведет к соответствующему уменьшению денежной базы. Как только надежность валюты будет подтверждена, стимул к продаже уменьшится. В конце концов, россиянам необходимо иметь какое-то количество валюты, чтобы вести бизнес.

Здесь есть ряд сложных факторов, которые я хотел бы начать обсуждать, хотя это описание пока действительно неадекватно. Позже мы обсудим, как реально реализовать систему золотого стандарта в России прямо сейчас, со всеми особенностями нынешней ситуации.

Комментарии 6

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.