Когда финансовый апокалипсис дышит в затылок...

- дата: 25 августа 2011 (источник от 12 августа 2011)

Автор: Дэвид Галланд (David Galland)

Я начинаю чувствовать себя, как один из тех несчастных французов, которые, запинаясь, продирались сквозь туман в Арденнах году эдак в 1914-м. Не считая того, что вместо немцев, полных смертоносных намерений, нападающих на меня в сумрачном лесу, сегодня это – целая стая черных лебедей.

И как это было с французами в Арденнах, количество проблем – в то время немцев, теперь черных лебедей – становится непреодолимым.

Просто представьте, чем мы как инвесторы и как люди, ожидающие пенсии в жилищах попросторнее упаковочной коробки, должны довольствоваться:

- Каменная болезнь Европы. Несмотря на все программы помощи и громкие слова, витающие вокруг Европы, доходность раненых «пятачков», то есть Греции, Португалии и так далее, не смягчилась до более приемлемых уровней. Хуже того, доходность облигаций более богатых стран из числа PIIGS – Испании и Италии – растет. Но это все не сравнится с немецкими и французскими банками, которым мясные свиньи в общей сложности должны около $2 трлн. Теперь становится понятно, что из-за систематических провалов еврозоны евро обречен на постоянное снижение до тех пор, пока оно не окажется в пантеоне валют-банкротов.

- Иена лишилась дзена. Недавно японское правительство снова провело интервенцию на валютном рынке, потому что иена, на удивление, укрепляется к доллару. И это в стране, где соотношение правительственного долга и ВВП вдвое хуже того ужаса, которым щеголяют Соединенные Штаты.

Такое соотношение гарантирует, что проблемы Японии не только сохранятся, но и усугубятся последствиями разрушительных цунами и продолжающейся трагедией в Фукусиме. Ее беды усугубляют экономические задачи со стороны агрессивных соседей, а также, вероятно, серьезнейшая из проблем – демографическая ловушка, в которой она оказалась в связи с тем, что все меньше молодых людей берут на себя расходы по содержанию стариков. Плюс резкое снижение хваленой японской нормы сбережений – ранее бывшей существенным стимулом, позволяющим сохранить процентные ставки на низком уровне – и картина ситуации в Японии далека от идиллической.

- Китайский плавильный котел. Существует множество причин для оптимистичного прогноза для Китая, включая многочисленное и трудолюбивое население. Но есть одна, перевешивающая все, причина ожидать большого ухаба на пути к становлению Китая главным мировым экономическим центром.

Это капиталистическая страна с коммунистическими проблемами.

Сегодня, так же как некоторые верят в эльфов или десятки других магических существ, некоторые думают, что экономикой можно успешно управлять, как капитан руководит командой китайского сампана, курсирующего вдоль побережья. Это фантастика.

В то время как ответственные товарищи добились относительного успеха – в основном, за счет того, что не мешали обычной человеческой деятельности – они быстро приближаются к пределам своей способности управлять массами. И нет нужды напоминать вам, что Китай – это огромная страна, где сотни миллионов человек подвержены различным человеческим силам и слабостям. Но если они разделяют один интерес – то он состоит в том, что им нужна работа, дающая плошку риса и крышу над головой. Вышеупомянутые рабочие места не появляются по велению правительства – по крайней мере, не в достаточном количестве – а, скорее, благодаря хаотичному процессу свободной торговли.. и чем она свободней, тем лучше.

В июльском выпуске The Casey Report приглашенный автор Джеймс Куинн (James Quinn) говорит об очень реальных проблемах, грозящих Китаю, причем не последней из них является то, что, по данным последних отчетов, уровень инфляции в Китае вырос до 6,4%. Еще более опасным является 14-процентное повышение цен на продукты питания.

Пытаясь сохранить высокий уровень занятости и низкий уровень инфляции, китайское правительство бросает в эту смесь всевозможные ингредиенты – строит города-призраки, повышает учетную ставку, накапливает сырьевые товары, борется с инакомыслием, взламывает всевозможные сайты – но, в конечном счете, должны восторжествовать неопровержимые законы экономики. Так что скоро китайскому правительству придется компенсировать высокую инфляцию, спущенную с цепи в 2008 году, и также бороться с разрушительным нерациональным распределением ресурсов, которое является отличительным признаком командных экономик.

В то время как взрыв в Китае нанесет серьезный ущерб мировым рынкам, включая многие сырьевые товары, хорошей новостью для инвесторов в золото является то, что растущая инфляция должна наполнить ветром паруса этого денежного металла. И это не совпадение, что, в соответствии с последними данными Всемирного золотого совета, инвестиционный спрос на золото в Китае вырос за первый квартал этого года более чем вдвое.

- Дядя Аферист. Перейдем к Соединенным Штатам. Практически все читатели Casey Research знают, как все обстоит… Знают о политической алчности, движущей обеими партиями… О страхе и жадности обычных людей и их постоянных требованиях, чтобы правительство делало больше… Об афере, реализуемой под началом Минфина и Феда, которые предоставляют все больше фантиков для удержания правительства на плаву… Циничные попытки некоторых политиков разжечь классовую войну… О запасах токсичных бумаг в финансовых организациях страны… Об открытой коррупции и обмане различных правительственных органов, выворачивающих и искажающих информацию, чтобы обмануть людей и заставить их участвовать в своих аферах.

Но существует растущая проблема: все больше людей и организаций приходят к пониманию того, насколько неуправляема эта ситуация. Это привело к стабильному переходу на материальные активы – особенно это касается золота – которые не являются обязательствами какого-либо правительства. И к золоту влечет не только отдельных инвесторов и управляющих фондами, но и центральные банки. И это совершенно радикальное преображение ситуации по сравнению с тем, что было всего несколько лет назад.

Тем временем, так как Минфин не может брать в долг с мая, дыра в нефинансируемых правительственных потребностях все растет. Отсюда вопрос: если Фед не вмешается (в данный момент), где правительство найдет покупателей на облигации стоимостью в миллиарды долларов, которые нужно «загнать», чтобы вся эта афера работала и дальше?

Будь я сторонником теории заговоров, на этой неделе я мог бы ожидать распродажи акций, как будто бы без повода, и увидел бы руку в перчатке, действующую за кулисами. В конце концов, ничто иное, кроме старого доброго панического бегства из акций, не способно направить миллиарды в погоню за «надежными» казначейскими облигациями… как в точности и случилось на этой неделе.

В любом случае, учитывая, что перекрестки сложных выборов уже позади, мировая экономика оказалась на вершине высокого холма… без тормозов.

Начиная с этого момента, каждая страна будет все больше сама за себя – что означает возврат к конкурентным девальвациям валют и, со временем, введение ограничения валютного обмена и регулирования внешней торговли.

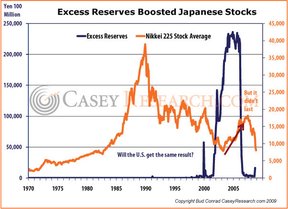

Кроме того, мы увидим возвращение Феда на рынки. Что касается этой темы, то здесь я вновь привожу график из статьи Бада Конрада (Bud Conrad), появившейся на The Casey Report пару лет назад.

Делаю я это, потому что он демонстрирует то, что мне кажется очень значимым соотношением между тем, что произошло в Японии после взрыва финансового пузыря и тем, что сейчас происходит в США (и повсюду). Как видите, непосредственным результатом участия японского центрального банка в количественном смягчении рынок ценных бумаг в Японии продемонстрировал значительный отскок. Но потом, когда количественное смягчение прекратилось, рынок быстро потерял все свои прибыли.

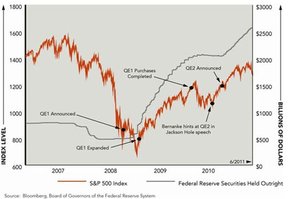

Будь у меня время и ресурсы, чтобы состряпать график, охватывающий количественное смягчение здесь, в США в последнее время, и поведение фондовых рынков, я бы это сделал. Но у меня их нет, так что я обращусь в Интернет – источник всевозможной информации – и найду график, составленный кем-то другим (в данном случае, Дагом Оэстом (Doug Oest), управляющим партнером Marquette Associates – спасибо, Даг!)

И, очевидно, японский эксперимент – это реальное соответствие тому, что произошло здесь, когда КС двигает цены на акции вверх. С другой стороны, до тех пор, пока Фед не вмешается снова, ситуация с акциями усложняется. Аналогичным образом, когда Фед вновь прибегает к КС, акции могут пуститься в очень милое ралли.

Некоторые выводы:

1. ФРС придется запустить еще один цикл количественного смягчения. И, скорее всего, Федеральному резерву придется предоставить своп-линии европейским центральным банкам, как в 2008 году – хотя на этот раз враждебно настроенный Конгресс следит за каждым шагом Феда, так что ему, возможно, и не удастся действовать так быстро, как это было бы в другой ситуации. Однако, в конечном счете, учитывая, что с бюджетной политикой ничего не делается, Феду придется снова бежать на помощь. Но делать это он будет на хромой лошади.

2. Отсрочка действий Феда могла бы помочь Минфину, по крайней мере, на время. Согласно сказанному выше, к концу этого года американскому правительству придется переместить целый пароход бумаги. Если оно хочет избежать мрачных последствий, вызванных необходимостью увеличить доходность ради привлечения достаточно большого числа покупателей, ему придется быстро создать спрос. Если ФРС будет бездействовать достаточно долго, особенно в свете нарастающего кризиса евро, соответствующий кризис на мировом фондовом рынке мог бы обеспечить необходимый спрос, чтобы залатать дыры и удержать американское правительство на плаву… (В июльском выпуске The Casey Report Бад Конрад разбирает эту ситуацию и приходит к некоторым ошеломительным выводам… и растущей возможности получения прибыли).

3. Возвращение ФРС на сцену может означать начало конца. В свете общей слабости мировой экономики и большинства товаров тот факт, что золото растет так быстро, наглядно демонстрирует, что на рынке золота произошло важное изменение. Это больше не варварский пережиток, оно явно вернулось к своей давнишней роли, роли здоровых денег – уникальных и все более ценных по сравнению с необеспеченными конкурентами.

Эта роль будет обретать все большее значение, в то время как отчаявшиеся государства-нации стреляют из своих валютных пушек, чтобы выжить в этой войне. В зеркале заднего вида будущей истории возвращение Федрезерва на рынок облигаций будет воспринято как историческое событие – начало конца нынешней системы необеспеченных денег.

Проще говоря, слишком много масла в каше – это лишнее. И будьте уверены, десятилетия функционирования в условиях системы необеспеченных денег были очень благоприятны для политических классов и их пособников.

Эти хорошие времена заканчиваются.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.