Лемминги несутся к бюджетному обрыву

- дата: 13 декабря 2017 (источник от 29 ноября 2017)

Лемминги вовсю мчатся к обрыву. Можно в буквальном смысле услышать, как внизу бурлят и пенятся, разбиваясь о скалы, холодные волны.

От биткойнов до Amazon, финансовых компаний, Russell 2000 и всего остального, казино не переваривают никакой другой информации, кроме поведения цены, и растут на одном лишь импульсе. Мания стала совсем слабоумной.

Определенно, прибыльность здесь ни при чем. К примеру, сегодня утром Russell 2000 торговался в 112 раз выше прибыли за последние12 месяцев.

За 3-й квартал отчитались все, кроме зазевавшихся, и сообщаемая прибыль на акцию за последние 12 месяцев для S&P 500 составила $107. Примечательно, ведь 36 месяцев назад, в сентябре 2014 г., прибыль на акцию S&P за последние 12 месяцев составляла $106.

Все верно. За три года прирост на $1. «Говорящие головы» толкуют о «сильной прибыли» только потому, что думают, будто мы вчера родились.

В промежутке, понятное дело, как в поговорке, удав проглотил свинью.

Сначала глобальная нефтяная, товарная и промышленная дефляция опустила прибыль на акцию за последние 12 месяцев в марте 2016 г. до минимума $86.44.

Затем произошло противоположное – великая коронация Си Цзиньпина (Xi Jinping) в Китае в 2016-17 гг. Новый Красный Император и его прислужники влили невероятную новую кредитную волну на $6 трлн, этим самым искусственно стимулировав глобальный подъем и возвращение прибыли к уровню трехлетней давности.

Разница, конечно, в том, что тогда прибыль в $106 уже была головокружительно (по историческим стандартам) переоценена в 18.6 раза, тогда как сегодняшняя прибыль в $107 переоценена в поистине сумасшедшие 24.6 раза.

В конце концов, ничто не предвещает спад прибыли лучше, чем стареющий бизнес-цикл, охладевающая Красная Пирамида, эпохальный переход к количественному ужесточению и огромный вашингтонский бюджетный обрыв. А ведь каждое из этих потрясений самоочевидно и в последние дни громко заявляло о своем присутствии.

Мы сейчас явно на 36 месяцев ближе к следующей рецессии бизнес-цикла, длящегося уже 101 месяц, приближаясь к рекордным 118 месяцам 1990-х, и устремленного к намного большим потрясениям. Первоочередное из них – беспрецедентный, но неизбежный поворот центральных банков – после двух десятилетий неустанной экспансии – к нормализации процентных ставок, количественному ужесточению и продаже триллионных облигаций и других ценных бумаг (демонетизация или сокращение балансовой ведомости).

Преемник Джанет Йеллен (Janet Yellen) в штанах и галстуке ясно дал это понять на вчерашних слушаниях по утверждению в должности:

«Джером Пауэлл (Jerome Powell) сказал, что ожидает сокращения балансовой ведомости до $2.5-3 трлн в следующие 3-4 года в соответствии с программой, запущенной Йеллен… По поводу процентных ставок Пауэлл сказал: “Думаю, на нашей следующей встрече будет достигнуто согласие по повышению процентных ставок”».

По сути, обещанный процесс сокращения балансовой ведомости должен быстро ускориться с $10 млрд продаж облигаций Федеральной резервной системы (ФРС) в месяц сейчас до $30 млрд весной и $50 млрд в следующем октябре. Годовой темп в таком случае будет составлять $600 млрд; и когда ЕЦБ и другие банки присоединяться к вечеринке «нормализации» в 2019 г. и позже, общие продажи облигаций центрального банка пробьют уровень $1 трлн в год.

И это немаловажно, потому что закон спроса и предложения никто не отменял, а значит, цены и доходность на глобальном рынке облигаций ждет большая перезагрузка. Например, если доходность эталонных 10-летних американских казначейских облигаций нормализуется до 4.0%, их цена упадет с текущего уровня (2.35%) более чем на 40%.

Стоит ли говорить, что весь рынок рисковых активов, таких как акции, мусорные и корпоративные облигации и недвижимость, держится на текущей сверхнизкой доходности и исторически беспрецедентном кредитном плече. Так что опустите цену эталонных облигаций на 40% – и последует каскад нисходящих коррекций цен, достигающий десятков триллионов.

Но это еще не все. 19-й съезд Компартии Китая прошел, но Красные Властители Пекина времени зря не теряли, поддав жару в раскаленный докрасна китайский кредитный пузырь и перенасытив рынок жилья. Нижеприведенный график – неопровержимая улика, развенчивающая дурацкую модную идею Уолл-стрит, будто мировая экономика пребывает посреди вспышки «синхронизированного роста».

В действительности она дышит выхлопными газами настоящей жилищной истерии, предшествовавшей 19-му съезду Компартии Китая, когда выдача жилищной ипотеки в 2016 г. взлетела почти на 60%.

Однако теперь ужесточение Пекина придает пресловутому «причмокиванию с юга» Росса Перо (Ross Perot) совершенно новое определение. В последнее время годовой ипотечный рост стал отрицательным – что означает, что гигантский китайский комплекс жилищного строительства и стройматериалов тоже будет быстро охладевать.

Нехватка топлива

Новые ипотеки сокращаются, финансирование недвижимости замедляется

Персональные жилищные ипотеки

Финансирование строительства недвижимости

% в годовом исчислении

Источник: Национальное бюро статистики

Очевидно, то, что происходит в Красной Пирамиде, ею не ограничивается. Скромно восстанавливающиеся глобальные цифры промышленного производства, торговли и ВВП, сообщавшиеся недавно, просто питались огромным кредитным импульсом, отображенным красной линией на нижеприведенном графике.

Когда прибыльность S&P достигла пика в сентябре 2014 г., китайский общий кредитный рост из всех источников – включая теневую банковскую систему на $15 трлн – замедлился до 15% в год, но затем выстрелил до 30% во время коронационного бума, начавшегося в первые месяцы 2016 г.

Но теперь, когда мысли г-на Си запечатлены в конституции Компартии – бок о бок с мудростью Великого Кормчего Мао Цзэдуна (Mao Zedong), – кредитный рост обваливается. Даже новый Красный Император Китая понимает, что $40 трлн долга при заявляемом размере экономики $12 трлн (на самом деле намного меньше, если из сообщаемых «потоков» ВВП вычесть огромные неэффективные инвестиции) – верный путь к краху.

Вполне возможно, что Си Цзиньпин переоценивает способность централизованных бюрократов – даже тех, у кого есть оружие, – укротить и стабилизировать величайшую пирамиду добычи, строительства, кредитования, расходования и спекуляций в истории. Но его цель – третий срок в 2022 г., и к тому времени он будет ревностно умерять китайский кредитный и строительный пыл.

Соответственно, глобальный цикл товаров и капитальных расходов быстро ослабнет по мере выпрямления красной линии на графике. Говорящим головам недолго осталось болтать о синхронизированном глобальном росте.

Китайское жилищное строительство замедлится на фоне финансового ужесточения

% в годовом исчислении; % в годовом исчислении, 3-месячное среднее

Продажи домов в Китае (справа) - синим

Китайский кредитный рост (слева) - красным

Источники: Bloomberg, Danske Bank, Macrobond Financial

Зато они скоро как никто раньше заговорят об американском бюджетном обрыве. Кажется, что республиканцы с Капитолия придумали столько бюджетных уловок, что им, возможно, действительно удастся набрать 51 голос в Сенате.

Однако зарождающееся хитроумное приспособление, отменяющее все индивидуальные налоговые льготы после 2025 г. и затем добавляющее «запускаемый налог», который почти наверняка приведет к огромному ($350 млрд) налоговому росту после тестирования «роста» в 2024 г., – это на самом деле гигантская долговая ловушка.

По сути, с 2018 по 2024 гг. зарождающийся «компромисс» Сената породит более $1.4 трлн нового долга, включая проценты по добавленным займам. Причина в том, что, как мы объясняли вчера, в налоговом законопроекте Сената предусмотрено, что потери доходов достигнут пиковых $250 млрд в 2020 г., после чего будут стабильно сокращаться до всего $145 млрд в 2025 г. и небольшого прироста в 2027 г.

Следовательно, в первые годы госдолг будет быстро расти, прежде чем какой-либо прирост сможет что-то изменить. Завтра мы предоставим более подробные подсчеты по этому важному вопросу и полностью развенчаем историю о том, что «рост все это покроет».

Но здесь достаточно сказать, что огромные займы, предусмотренные в налоговом законопроекте Сената, прибавятся к $6.1 трлн, уже заложенным в план Бюджетного управления Конгресса на 2018-2024 гг., и еще $1 трлн, который понадобится на помощь при стихийных бедствиях и активное наращивание Дональдом Трампом (Donald Trump) расходов на оборону и радикально ускоряющиеся темпы мировых военных операций.

Одним словом, мы не думаем, что возможно профинансировать $8.5 трлн нового федерального долга в условиях, когда ФРС со своей свитой сочувствующих центральных банков также продают облигации на триллионы долларов. То есть, без провоцирования эффекта «вытеснения», выжидающего своего часа еще с тех пор, как Алан Гринспен (Alan Greenspan) запустил печатные станки ФРС после обвала фондового рынка в октябре 1987 г. на 22%.

Ирония в том, что Республиканская партия строит бюджетный обрыв, который уже в 2020 г. превысит $1 трлн нового долга в год ($775 млрд базовый план, плюс $225 млрд потерь дохода и добавленных процентов с налоговых льгот), исходя из ошибочного взгляда, будто национальный экономический рост тормозят высокие корпоративные налоги.

Нижеприведенный график должен раз и навсегда опровергнуть это заблуждение. Несмотря на то что фактическая ставка корпоративного налога десятилетиями снижалась, темп экономического роста стабильно падал.

Несмотря на нынешнее небольшое повышение ВВП, реальные конечные продажи в течение последнего десятилетия росли всего на 1.2% в год, или на треть от темпа, наблюдавшегося, когда фактическая ставка корпоративного налога была более чем вдвое выше текущего уровня 20%.

Американская фактическая ставка корпоративного налога намного ниже предусмотренных 35%

Федеральные налоги на корпоративный доход: $462.4 млрд (4-й кв. 2016 г.)

Корпоративная прибыль до вычета налогов с поправкой на изменение стоимости и износ капитала: $2.2 трлн (4-й кв. 2016 г.)

Американские рецессии - серым

Американские федеральные налоги на корпоративный доход/корпоративная прибыль до вычета налогов с поправкой на изменение стоимости и износ капитала

Источники: ФРС, Национальное бюро экономических исследований

Таким образом, сегодняшние лемминги маршируют к бюджетному обрыву – не обращая внимания на истинное значение маневров с налоговым законопроектом Сената. Но на наивысшем пике огромного финансового пузыря рынки, по определению, не замечают ничего, кроме поведения цены.

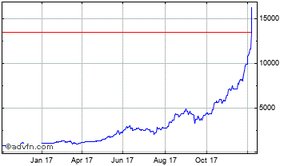

В данном контексте биткойны не являются ни исключением из правил, ни чем-то экстравагантным. Они – олицетворение спятившей финансовой системы, где честное обнаружение цены, двусторонние рынки, страх риска и финансовая дисциплина полностью уничтожены центральными банками.

Какими бы ни были их конечные преимущества как частных денег и платежной системы, удаленной от хватающей длани Глубокого государства, биткойны (и другие криптовалюты, появляющиеся как грибы после дождя) в настоящий момент пребывают в судорогах мании, напоминающей нам о том, почему неудержимые пузыри в конечном итоге сами вызывают свою гибель.

Янв. '17, Апр. '17, Июнь '17, Авг. '17, Окт. '17

Дабы убрать сомнения, Zero Hedge сегодня подсчитал ускоряющийся темп роста биткойнов.

Что и говорить, нижеприведенная последовательность – это не судороги рождения новых денег; это снова лемминги бегут к обрыву:

- $0000-1000: 1789 дней;

- $1000-2000: 1271 день;

- $2000-3000: 23 дня;

- $3000-4000: 62 дня;

- $4000-5000: 61 день;

- $5000-6000: 8 дней;

- $6000-7000: 13 дней;

- $7000-8000: 14дней;

- $8000-9000: 9 дней;

- $9000-10000: 2 дня;

- $10000-11000: 1 день.

За одну ночь покупок после большого спада цена поднялась, и пока американские фондовые рынки готовились к открытию, биткойны перевалили за $11,000…

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.