Лизинг золота в Китае поднимает импорт, маскирует 20% падение спроса

- дата: 16 августа 2016 (источник от 5 августа 2016)

Согласно недавнему анализу, китайский импорт золота в настоящее время стимулируется банковскими предложениями аренды золота для получения кредитов, что маскирует сильное снижение розничного спроса на золото, отражённое в официальных торговых данных.

Сделки по аренде золота обходятся более дёшево по сравнению с процентной ставкой китайского центрального банка, говорит Том Кендалл (Tom Kendall), глава отдела стратегии в драгоценных металлах китайского банка ICBC в Лондоне.

«Сейчас золото широко используется в Китае, больше чем где-либо ещё, как средство получения краткосрочной ликвидности» - как государственными предприятиями, так и мелкими и средними частными фирмами.

Китайский золотой рынок «хорошо развит», объясняет Кендалл в последнем ежеквартальном журнале Alchemist торговой организации LBMA (Лондонская ассоциация участников рынка драгоценных металлов), он более сложно организован и менее сконцентрирован на спросе и предложении физического металла, чем считают многие сторонние наблюдатели.

В 2015 году частный спрос и физический импорт Китая вышли на первое место. Он занимает также первое место по объёму добычи золота. «Спрос на металл со стороны ювелирной отрасли и частных инвесторов является важным компонентом китайского рынка, - сказал он, - но на самом деле на нём действует множество финансовых сил».

Уже к 2014 году две трети дневных транзакций на Шанхайской золотой бирже были «инвестиционной торговлей, или скорее деривативной торговлей», сказал тогдашний председатель ШЗБ Сюй Лоде (Xu Luode) на конференции LBMA в Сингапуре.

«На мой взгляд, желательное отношение - около 20% физического металла и 80% деривативов, или 10% и 90%, сказал Лоде, бывший высокопоставленный служащий в пекинском центральном банке и нынешний вице-президент Банка Китая (SHA:601988).

В 2016 году, пишет Кендалл, китайские корпорации вне отрасли драгоценных металлов используют аренду золота «как финансовый инструмент или механизм» для игры на разнице процентных ставок.

Кендалл приводит пример компании Chinalco (SHA:601600), государственного алюминиевого гиганта, который в июне занял 10 т металлического золота у Китайского банка коммуникаций (SHA: 601328, BOCOM).

Продавая этот металл на фьючерсном рынке, компания Chinalco получила 3 млрд юаней (почти полмиллиарда долларов США) с «хеджирующим» контрактом, защищающим от роста цены золота к тому времени, когда потребуется вернуть 10 т золота банку - который, как банк ICBC Standard и Банк Китая, является полноправным членом Шанхайской золотой биржи и LBMA.

Ежегодные сборы по этой 12-месячной сделке - включая стоимость аренды, торгов фьючерсными контрактами и хеджирование цены - «не должны в совокупности превышать базовую процентную ставку по однолетним кредитам, установленным Народным банком Китая», говорится в заявлении Chinalco для фондового рынка.

Финансируемые золотом сделки с защитой от изменения цены более дёшевы, чем денежные займы. Этот рост на китайском рынке аренды золота позволяет китайским банкам «исчерпывать свои квоты на импорт», говорит Кендалл в ICBC Standard, имея в виду установленные правительством лимиты, которые в противном случае могли бы быть уменьшены для будущих поставок в случае частичного использования квот «при снижении физического спроса со стороны ювелирного сектора».

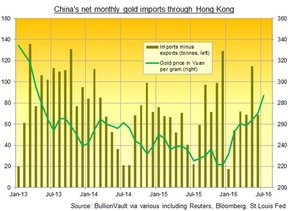

Помесячный нетто объем импорта золота через Гонконг в Китай, импорт минус экспорт – (в т, левая шкала), цена на золото в юанях за г (правая шкала)

«Мы думаем, что торговые данные несколько преувеличивают имеющийся спрос», соглашается в своей записке швейцарский инвестиционный и слитковый банк UBS, отмечая «снижение, выражаемое двузначной цифрой в процентах» в оценке китайского потребительского золотого спроса.

«Пока нет признаков дна в ювелирном секторе», говорят эксперты Thomson Reuters GFMS в новостях с апреля по июнь, опубликованных на прошлой неделе. Спрос китайской ювелирной отрасли в этом квартале самый низкий с 2009 года. Обычно доля ювелирной отрасли составляет 60% от общего объёма потребительских покупок страны, самого большого в мире. Со второго квартала прошлого года он снизился почти на четверть.

Замедление китайского ВВП не полностью объясняет это снижение, говорит независимая консалтинговая компания Metals Focus, потому что «в китайских розничных продажах (всех потребительских товаров) в последние годы и в 2016 году прирост выражался двузначной цифрой», хотя спрос со стороны населения упал на 20%.

Китайский финансовый сектор наращивает импорт золота уже не первый раз, используя его для получения прибыли от разницы процентных ставок и цен, вместо продажи этого металла для удовлетворения частного спроса.

После скачка покупок золота населением в 2013 году, обусловленного ценой, в начале 2014 года наблюдался сильный прирост китайского импорта, так как металл «использовался для краткосрочного финансирования», сказал в то время пекинский аналитик Лю Сюй (Liu Xu) из компании Capital Futures, отметив, что «жёсткие монетарные условия стимулировали эти сделки».

К марту 2014 года, согласно оценкам аналитиков, цитируемых Financial Times, одна треть всего китайского импорта меди использовалась в качестве залога в сложных финансовых сделках. Американский инвестиционный банк Goldman Sachs заявил, что золото может составлять 30% всей этой деятельности, возможно на общую сумму $250 млрд за последние 5 лет.

В июне 2014 года были приняты новые правила для обуздания этого бума в финансировании торговли товарами, что повышает расходы банков по выпуску краткосрочных аккредитивов, а также размеры залога, требуемого от покупателей иностранной валюты.

«Увеличение расходов и более высокая волатильность валютных курсов сделала хеджирование валютного риска более дорогим», говорит Кендалл. Однако заимствование металла иностранными производителями также упало с резким снижением розничных продаж золота.

Более жёсткие кредитные условия в 2016 году в китайском финансовом секторе, падение рентабельности у корпораций и следовательно, более низкий потребительский спрос для золотой ювелирной промышленности, всё это вместе делает привлекательной аренду золота для не связанных с золотом компаний - как для кредиторов, так и для заёмщиков, говорится в статье Кендалла в издании LBMA, озаглавленной Какая связь между алюминием и золотом?

«То, что замедляющаяся китайская экономика взяла с золотого рынка одной рукой, она начинает возвращать другой».

Комментарии 4

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.