Майкл Бьюрри из «Игры на понижение»: 2020-2021 – веймарское созревание

- дата: 23 февраля 2021 (источник от 21 февраля 2021)

Обновление на вечер воскресенья: через день после веймарского шторма в твиттере и вскоре после публикации этой статьи, Майкл Бьюрри (Michael Burry) написал в твиттере следующее:

Мне говорят, что в прошлый раз я не предупреждал. На самом деле предупреждал, но никто не слушал. Так что я предупреждаю на этот раз. И все равно никто не слушает. Но у меня будут доказательства того, что я предупреждал.

И ведь действительно будут.

* * *

Goldenfront.ru: Майкл Бьюрри - американский инвестор заработавший состояние в период краха американского жилищного рынка 2007-2009 гг, благодаря своим точным прогнозам ситуации на рынке ипотечных деривативов. Герой фильма «Игра на понижение» (Big Short).

* * *

Неделю назад Bank of America намекнул на немыслимое: цунами кредитно-денежных и фискальных стимулов в сочетании с предстоящим всплеском скорости кредитно-денежной политики в момент, когда мировая экономика выходит из режима локдаунов, приведет к беспрецедентному экономическому перегреву.

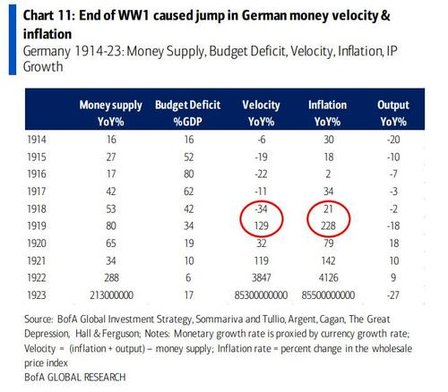

Или, точнее, имеющему прецеденты, как считает ИТ-директор Bank of America Майкл Хартнетт (Michael Hartnett). Он вспомнил о Германии после Первой мировой войны, которую он считает «самым ярким, экстремальным аналогом резкого роста скорости обращения денег и инфляции в момент господства психологии конца войны, отложенных сбережений, утраты доверия к валюте и властям» и, в частности, монетизации долга Рейхсбанком. Он уверен, что все это очень похоже на происходящее сегодня.

Таблица 11: Конец Первой мировой войны вызвал скачок скорости обращения денег и инфляции. Столбцы слева направо, в %: изменение предложения денег, бюджетный дефицит, скорость обращения денег, инфляция, объем ВВП

Конечно, у этого периода есть другое название: Веймарская Германия, и поскольку все мы знаем, что тогда произошло, становится понятно, почему BofA стесняется такой конкретики.

Конечно, были и менее застенчивые люди - в 1974 году Йенс Парссон (Jens Parsson) написал увлекательный, глубокий исторический анализ гиперинфляционного коллапса Веймарской Германии под руководством оригинального печатника денег Руди фон Хавенштейна (Rudy von Havenstein) под названием «Смерть от денег: уроки великой немецкой и американской инфляции» (Dying of Money: Lessons of the Great German and American Inflations), о котором мы периодически напоминаем читателям. Эта книга – важнейший материал для подготовки к тому, что нас ожидает.

Затем в одночасье не кто иной, как Майкл Бьюрри из «Игры на понижение», который в последнее время создает фурор в финансовом сообществе своими горячими публикациями (из недавних вспомним его критику торговой системы Robinhood и оптимистичный взгляд на уран), подхватил тему Веймара и гиперинфляции этого периода. Бьюрри видит в ней пошаговый прогноз того, что нас ожидает и посвятил этой теме длинную цепь твитов, щедро копируя в ней фундаментальный труд Парссона.

И хотя детали произошедшего тогда знакомы большинству историков денежного обращения, сенсация здесь в том, что теперь герой «Игры на понижение» прогнозирует веймарскую гиперинфляцию в США. Ниже мы приводим простой и понятный репост длинного субботнего твита Бьюрри, показывающий, насколько наша ситуация напоминает ту, что преобладала незадолго до начала одного из самых взрывных гиперинфляционных эпизодов в истории.

Правительство США поощряет инфляцию своей политикой, основанной на современной денежной теории. Бодрое отношение государственного долга к ВВП, увеличение денежного агрегата M2 на фоне восстановления розничных продаж, индекс деловой активности (PMI), растущий в форме буквы V. Триллионы дополнительных стимулов и повторное открытие повысят спрос по мере роста затрат на персонал и цепочку поставок.

«Жизнь инфляции в стадии созревания была парадоксом, у которого были свои собственные безошибочные характеристики. Одна из них - огромное богатство, по крайней мере, у тех, кому бум благоприятствовал ... Многие огромные состояния возникли в одночасье ... Города были полны бесцельной и распутной молодежью».

«Цены в Германии были стабильными, и бизнес, и фондовый рынок процветали. Обменный курс марки по отношению к доллару и другим валютам на самом деле какое-то время рос, и марка на мгновение стала самой сильной валютой в мире» накануне инфляции.

«Рядом с богатством зияли очаги бедности. Все больше людей оставались за пределами легких денег, заглядывая в окна без возможности попасть внутрь. Уровень преступности резко вырос».

«Свидетельства того времени говорят о прогрессирующей деморализации, охватившей простых людей, усугубляемой их усталостью с головокружительной скоростью, без видимой цели, и их страхом от наблюдения за тем, как их собственные шаткие позиции теряются, в то время как другие нагло и бесшабашно богатеют».

«Практически любой бизнес мог приносить деньги. Деловые неудачи и банкротства стали редкостью. Бум приостановил нормальные процессы естественного отбора, посредством которых ненужное и неэффективное в противном случае было бы отбраковано».

«Сама по себе спекуляция, ничего не прибавлявшая к богатству Германии, стала одним из важнейших направлений деятельности. Лихорадка быстрых заработков заразила почти все классы ... Каждый, начиная с лифтера, играл на рынке».

«Оборот ценных бумаг на Берлинской бирже стал настолько высоким, что финансовая индустрия не успевала оформлять документы ... и биржа была вынуждена закрываться несколько дней в неделю, чтобы отрабатывать отставание».

«К ноябрю 1923 года всех марок, существовавших в мире летом 1922 года, не хватило бы для покупки одной газеты или билета на трамвай. Это была впечатляющая часть краха, но большая часть реальных потерь в денежном благосостоянии произошла гораздо раньше».

«Все эти годы структура постепенно выстраивалась перед ударом. Цикл инфляции в Германии длился не год, а девять лет, - восемь лет созревания и всего один год краха».

И главная идея его твитов: все вышесказанное «было написано в 1974 году о периоде 1914-1923 гг» и он делает зловещую экстраполяцию – «2010-2021: Период созревания», добавляя, что «когда доллары могли бы с таким же успехом падать с небес… управленческие команды применяют творческий подход и наваливают риск на риск, выплачивая инвесторам дивиденды, финансируемые заемными деньгами или инвестируя в рискованные проекты. Благоразумие валяется на обочине».

Мы теперь там. Единственным вопросом остается, когда мы войдем в стадию геометрического краха валюты.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.