Миф фьючерсных контрактов по схеме «золотое обеспечение – нефть – юань»

- дата: 19 июня 2022 (источник от 15 октября 2017)

1 сентября 2017 г. в Nikkei Asian Review опубликована статья Дэймона Эванса (Damon Evans) «Китай видит новый миропорядок с нефтяным эталоном, обеспеченным золотом» (China sees new world order with oil benchmark backed by gold). Во введении сразу под заголовком говорится: «Китай скоро должен запустить нефтяные фьючерсные контракты, деноминированные в юанях и конвертируемые в золото, что аналитики называют возможным поворотным моментом в индустрии». Вскоре после выхода статьи Nikkei «история» была массово скопирована для сенсационных анализов в золотом пространстве. Однако «история», какой она представлена Nikkei, совершенно лишена смысла. Позвольте мне добавить моих 2 цента к тому, чем я ранее поделился на DailyCoin.

Все слухи и анализы по золоту, нефти и юаню, ходящие сейчас в блогосфере, основаны на статье Nikkei. Но в самой статье Nikkei нет никаких ссылок на официальные источники. По сути, вся история придумана Дэймоном Эвансом. Так что давайте начнем разбираться с утверждениями, сделанными в статье Nikkei.

Шанхайская фьючерсная биржа (Shanghai Futures Exchange (SHFE)) – не путать с Шанхайской биржей золота (Shanghai Gold Exchange (SGE)) – действительно недавно учредила подразделение под названием Шанхайская международная энергетическая биржа (Shanghai International Energy Exchange (INE)), чтобы иностранные предприятия могли торговать новыми нефтяными фьючерсными контрактами, деноминированными в юанях, чей запуск ожидается позже в этом году (символ продукта: SC). Однако ни в одном официальном источнике ничего не говорится о золоте. Официально эти контракты не «конвертируемые в золото».

Единственная неясная связь, какую я смог обнаружить, – это то, что INE «будет принимать иностранную валюту в качестве… торговой маржи». Относится ли сюда золото – формально не являющееся иностранной валютой – нам лишь предстоит увидеть. Как бы то ни было, даже если золото будет использоваться в качестве торговой маржи, это не значит, что контракт «обеспечен золотом».

Заголовок Nikkei ясно гласит: «Китай видит новый миропорядок с нефтяным эталоном, обеспеченным золотом». В данном контексте слово «обеспеченный» для большинства читателей будет означать фиксированный паритет. В прошлом, например, существовал фиксированный паритет между золотом и американским долларом, что значило, что доллар обеспечивался золотом посредством Казначейства США: доллары можно было обменять на золото по фиксированной цене, и наоборот. В случае истории Nikkei это будет подразумевать фиксированный паритет между юанем или нефтью (это неясно) и золотом. Но каким образом Китай будет обеспечивать что-либо золотом? Будет ли китайский центральный банк (Народный банк Китая (НБК)) защищать фиксированную цену золота в юанях? И он будет делать это с помощью нефтяных фьючерсных контрактов? Такое невозможно.

«История» Nikkei быстро трансформировалась в блогосфере, где аналитики предположили, что юани будет обеспечивать золото из хранилищ SGE. Проблема этой теории в том, что золото в хранилищах SGE: (i) не принадлежит китайскому правительству; и (ii) не может экспортироваться из китайского внутреннего рынка (что не очень удобно для иностранных производителей нефти). Затем аналитики предположили, что эту задачу будет выполнять золото из хранилищ Шанхайской международной биржи золота (Shanghai International Gold Exchange (SGEI)). Но золото SGEI: (i) также не принадлежит китайскому правительству; и (ii) может только поставляться с международного золотого рынка, где расчеты происходят в долларах. Вот и весь обмен нефти на золото в обход долларов, как это представляет Nikkei.

Давайте теперь рассмотрим логику фразы «нефтяные фьючерсные контракты, деноминированные в юанях и конвертируемые в золото». Фьючерсные контракты – это соглашение между двумя торговцами о будущей цене, например, товара (обычно деноминированной в валюте, в случае контрактов INE – в юанях). Никакого третьего актива, будь то товар или валюта, во фьючерсном контракте быть не может. Невозможно, чтобы при физической поставке по SC – когда нефть обменивается на юани – один из двух торговцев сказал: «Знаешь что, я не хочу юаней (или нефти), я хочу золота». И, само собой разумеется, китайское правительство не будет вмешиваться в будущую торговлю. НБК не придет на помощь, если продавец или покупатель SC потребует золота. Опять же, новые нефтяные фьючерсные контракты INE, деноминированные в юанях, не имеют ничего общего с золотом.

Возможно лишь, что когда продавец SC поставит нефть в обмен на юани, он сможет за свою выручку купить золото. Сделать это можно непосредственно на SGEI, где торгуется три физических золотых продукта, деноминированных в юанях.

Но не забывайте, что сейчас никто не запрещает производителям нефти покупать золото (да и вообще что угодно), если он получает оплату долларами. Такова собственно функция денег. Деньги с древних времен используются для так называемого непрямого обмена. Товары продаются за деньги, и за эти деньги можно купить любые другие товары. Золото можно было купить за выручку с продаж нефти… всегда. Нефтяные фьючерсные контракты не могут ничего внезапно изменить. В статье Nikkei цитировался некий аналитик, сказавший:

«Они смогут переводить свои активы из черной жидкости в желтый металл. Таков стратегический шаг по обмену нефти на золото, а не на облигации Казначейства США, печатаемые из воздуха».

Но производители нефти могут покупать золото за свои деньги (юани или доллары) с новыми фьючерсными контрактами или без них. Новые контракты INE не отменяет обязательство, например, Кувейта, инвестировать в американские казначейские облигации. Так что изменится после запуска этих новых нефте-юаневых фьючерсных контрактов?

Помните также, что по фьючерсам вообще редко осуществляются физические поставки. Фьючерсы используются для хеджирования и спекуляций. В целом, товары торгуются физически на спотовом рынке. Нефть за доллары, шоколад за швейцарские франки, голландский сыр за евро и т. д. Чтобы продавать нефть за юани, фьючерсные контракты не обязательны. В статье Nikkei говорилось:

«Шаг Китая позволит таким экспортерам, как Россия и Иран, обойти американские санкции, торгуя в юанях».

Но, по сути, Венесуэла, Россия и Иран могут продавать свою нефть в Китай в обмен на юани прямо сейчас, не дожидаясь запуска нефте-юаневых фьючерсных контрактов. Они также могли делать это 3 года назад. Так что, по моему скромному мнению, новые контракты INE станут не таким уж переломным фактором, вопреки всеобщим разговорам.

Примечательно также, что написал один комментатор об истории Nikkei:

«Китай только что анонсировал, что любой экспортер нефти, принимающий юани за нефть, сможет конвертировать нефть в золото на SGE и хеджировать стоимость золота в твердой валюте на SHFE».

Мои комментарии к этой цитате:

- Как показано выше, Китай не анонсировал ничего, кроме нефте-юаневых фьючерсных контрактов. Золото тут ни при чем.

- Формально за юани можно купить золото на SGE, но золото из внутреннего китайского рынка (системы SGE) экспортировать запрещено. Золото из SGEI экспортировать разрешено, но оно покупается на международном рынке посредством юаней, обмениваемых на доллары.

- Иностранные предприятия, такие как производители нефти, не могут хеджировать золото на SHFE. SHFE не открыта для международных клиентов. Иностранные предприятия могут хеджировать золото в юанях лишь посредством торгуемого на SGE продукта «отсроченный спот», сравнимого с фьючерсными контрактами. Но зачем производителям нефти покупать золото и затем хеджировать металл в юанях? В конечном итоге они просто окажутся уязвимы к цене юаня. Почему бы тогда не купить деноминированные в юанях облигации с процентной ставкой? Или держать золото без хеджирования?

До публикации рассматриваемой статьи Nikkei я получил электронное письмо от Эванса. Он спрашивал меня: «Привяжет ли Китай к новому нефтяному контракту золотые гарантии?». Я ответил: «Нет. Я бы удивился, если бы это было так». Но моя цитата не вошла в конечную публикацию. Статья лишь цитировала аналитиков, поющих одну и ту же песню. На мой взгляд, здравомыслящий журнализм таким быть не должен. Во-первых, Эванс не сослался ни на какие официальные источники, и во-вторых, он выбрал аналитиков, подтвердивших его предвзятое мнение.

Несмотря на все неточности в статье Nikkei, для меня примечательно, что многие страны действительно желают продавать нефть за юани, и новые фьючерсные контракты INE важны для этого, поскольку они позволяют производителям и потребителям нефти хеджировать непосредственно в юанях. Таким образом, контракты INE будут поддерживать торговлю нефти за юани. Именно на этом должна была фокусироваться статья.

Хотя пока еще ничего особенного не произошло*, очевидно, что Азия хочет избавиться от нефтедоллара, и будет интересно проследить за развитием данной инициативы.

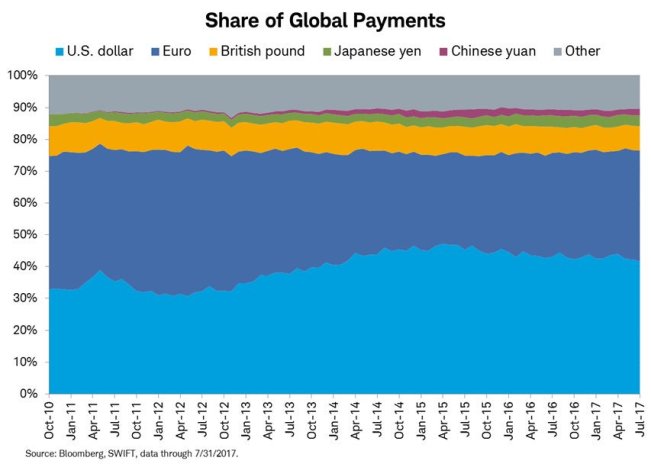

*Большая часть глобальной торговли все еще ведется в американских долларах, и большинство валютных резервов тоже в долларах. Доля юаневых платежей в сравнении с другими валютами в платежной системе SWIFT в июне составила менее 2%, что несколько меньше, чем два года назад. (У меня нет данных по платежам CIPS).

Доля глобальных платежей

Доллар США - голубым; Евро - синим; Британский фунт - желтым; Японская иена - зеленым; Китайский юань - фиолетовым; Другие

Окт. '10, Янв. '11, Апр. '11, Июль '11, Окт. '11, Янв. '12, …, Апр. '17, Июль '17

Источники: Bloomberg, SWIFT, данные до 31/07/2017

И Китай с ноября 2016 г. даже приобрел облигаций Казначейства США более чем на $107 млрд.

Облигации Казначейства США у иностранных центральных банков

(млрд. долларов, без сезонной поправки)

В обращении

Годовое изменение

Если хотите узнать больше о китайском золотом рынке и SGE(I), пожалуйста, прочтите мое недавно обновленное Руководство по основам китайского золотого рынка.

Комментарии 3

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.