Мы еще не увидели худшего…

- дата: 6 декабря 2018 (источник от 27 ноября 2018)

Автор: Джастин Спиттлер (Justin Spittler)

Но у меня есть убедительные причины для медвежьих настроений.

Рынок облигаций сигнализирует об опасности. И я говорю не об одном или двух красных флажках. Напряжение наблюдается по всему кредитному рынку.

Через секунду я покажу, что я имею в виду. Но сначала я должен рассказать, почему я ищу подсказки о том, куда могут дальше двигаться акции, на рынке облигаций.

- Кредитный рынок считается «канарейкой в шахте»…

И не без причин.

Рынок облигаций – крупнейший рынок на планете. Американский рынок облигаций, к примеру, почти в два раза больше американского фондового рынка.

И поскольку он такой глубокий и ликвидный, на рынке облигаций играют большие институциональные деньги. Поэтому необходимо внимательно следить за рынком облигаций, чтобы знать, куда текут реальные деньги.

Именно поэтому я написал эту статью.

- На кредитном рынке появляются трещины…

Посмотрите только, что происходит с мусорными облигациями.

Мусорные облигации – это облигации компаний с низкой кредитоспособностью. У них риск больше, чем у облигаций с хорошей кредитоспособностью… Поэтому у них больше доходность.

В хорошие времена многие инвесторы активно вкладываются в мусорные облигации. Все потому, что они приносят хороший доход, и риск дефолта низкий.

Когда же на рынке плохая ситуация, инвесторы поступают наоборот. Они избавляются от мусорных облигаций, потому что многим обремененным долгом компаниям может оказаться трудно погашать свои займы.

Короче говоря, распродажа мусорных облигаций может служить ранним предупреждением.

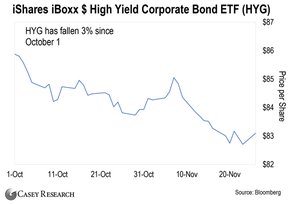

А теперь присмотритесь к этому графику. Как можно видеть, iShares iBoxx $ High Yield Corporate Bond ETF (HYG), индексный фонд корпоративных облигаций с высокой долларовой доходностью, упал с 1 октября на 3%.

HYG упал на 3% с 1 октября

Цена акции

1 окт., 11 окт., …, 20 ноября

Источник: Bloomberg

Уже одно это – тревожный знак. Но это не единственная причина, по которой я написал эту статью.

Высококачественные корпоративные облигации также испытывают серьезные затруднения. Приток в фонды высококачественных облигаций две недели назад упал с $1.85 млрд до $755 млн, или почти на 60%.

Для высококачественных корпоративных облигаций этот год может оказаться худшим с 2008 г.

Другими словами, инвесторы не просто выходят из мусорных облигаций. Они избавляются от всех корпоративных облигаций.

Но и это еще не всё…

- Кредитный спред растет…

Кредитный спред измеряет разность процентных ставок двух разных типов облигаций.

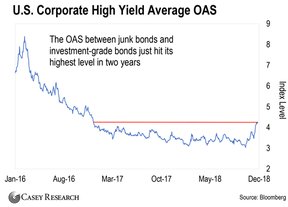

Ниже можно увидеть, что спред с учетом опциона (options-adjusted spread (OAS)) между мусорными облигациями и облигациями инвестиционного качества – облигациями компаний с хорошей кредитоспособностью – подскочил до самого высокого уровня за два года.

Средний американский корпоративный высокодоходный OAS

OAS между мусорными облигациями и облигациями инвестиционного качества достиг самого высокого уровня за два года

Уровень индекса

Янв. ’16, Авг.’16, Март ’17, Окт. ’17, Май ’18, Дек. ’18

Источник: Bloomberg

Нам это говорит о том, что инвесторы требуют большую премию за владение мусорными облигациями. И акциям это не предвещает ничего хорошего.

Также наблюдался значительный скачок спреда между мусорными и казначейскими облигациями.

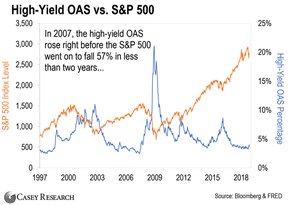

И это также серьезная проблема. Чтобы понять почему, взгляните на график ниже. Он показывает данные по спреду начиная с 1997 г. (синяя линия), а также уровень S&P 500.

Высокодоходный OAS vs. S&P 500

В 2007 г. высокодоходный OAS вырос прямо перед тем, как S&P 500 упал на 57% менее чем за два года…

Уровень индекса S&P 500; Высокодоходный OAS в процентах

Источники: Bloomberg и FRED

Как можно видеть, спред между мусорными и казначейскими облигациями начал резко расти примерно за три месяца до того, как S&P 500 достиг пика в октябре 2007 г.

После этого S&P 500 упал на 57%, прежде чем достичь дна в марте 2009 г. Сокрушительное падение.

К сожалению, сейчас на кредитном рынке наблюдается похожее напряжение. Мне это говорит о том, что американские акции может ждать намного большее падение.

- Многие инвесторы не воспринимают это всерьез…

Я говорю это, потому что всего несколько недель назад некоторые комментаторы указывали на силу мусорных облигаций как на причину для бычьих настроений по американским акциям. Просто взгляните на недавний заголовок из MarketWatch:

Почему устойчивость «мусорных облигаций» обнадеживает быков фондового рынка

Опубликовано: 1 ноября 2018 г.

Конечно, мусорные облигации больше не устойчивы. Они обваливаются.

- Так что задумайтесь о «защитной игре», если вы еще этого не сделали…

Вот три простых способа для начала:

- Держите больше наличных, чем обычно. Если держать больше наличных, чем обычно, это не даст понести огромные потери после разворота рынка.

- Держите «защитные акции». Если держать больше наличных, чем обычно, у вас также будет «амуниция» для приобретения отличных акций по низким ценам. Как я уже объяснял раньше, отличным объектом инвестиций во время финансовых кризисов являются акции надежных компаний, выпускающих товары первой необходимости… например, дешевую еду, туалетную бумагу, стиральный порошок и шампунь.

- Владейте физическим золотом. Как мы часто напоминаем читателям, золото – это реальные деньги. В отличие от бумажных валют, оно пережило все исторические финансовые кризисы. Если акции упадут, инвесторы массово бросятся к золоту, как они неоднократно делали раньше.

Данные простые шаги позволят вам избежать огромных убытков в случае обвала фондового рынка.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.