На нас обрушивается гнев библейского масштаба

- дата: 29 сентября 2022 (источник от 23 сентября 2022)

Источник: ECONOMICPRISM.COM

Автор: М Н Гордон (MN Gordon)

«ГОСПОДЬ посылает бедность и богатство; он смиряет и возвышает».

– 1 Самуил 2:7

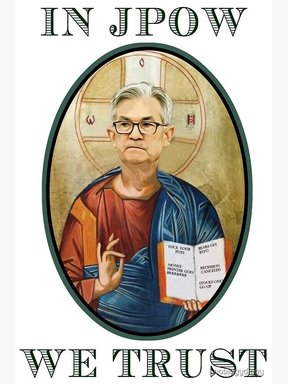

На Джея Пауэлла уповаем: На хрен ваши опционы пут, Медведи идут в задницу, Денежный принтер бурчит, Рецессию отменили, Акции всегда растут

Священный рулон

Инициативный предприниматель сделал карикатуру председателя Федеральной резервной системы Джерома Пауэлла (Jerome Powell) с подписью: «На Джея Пауэлла уповаем».

Возможно, вы её видели.

На снимке Пауэлл изображен в вычурной одежде проповедника и делает эзотерический жест правой рукой. Его лицо гримасничает, как будто у него камень в почках.

Его левая рука держит что-то похожее на раскрытую Библию. Текст скудный и едва различимый. Но если вы увеличите масштаб, то сможете разобрать важные пророчества, такие как, «АКЦИИ ВСЕГДА РАСТУТ», «РЕЦЕССИЮ ОТМЕНИЛИ», «ДЕНЕЖНЫЙ ПРИНТЕР РАБОТАЕТ БРРРРРРРРРР».

Американский диалект французского языка также иногда используется, чтобы объяснить действия медведей на рынке и тех, кто сокращает продажи акций. Такое лучше оставить для разговоров в раздевалке.

Дизайнер под ником nobiggydiggy, должно быть, создал это в безопасные дни до марта текущего года. Когда ставка по федеральным фондам была твердо прижата к нулю, как это было в течение двух лет.

Тогда Пауэлл проповедовал Новый Завет. Он проводил денежно-кредитную политику сострадания и прощения.

Затем, руководствуясь гневом инфляции, Пауэлл обратился к Ветхому Завету. Он повышал ставку по федеральным фондам и проводил денежно-кредитную политику, полную огня и серы.

Священные надписи вроде «ОБРУШИТЬ РЫНОК», «ВЫЗВАТЬ ДЕПРЕССИЮ», «ДОЛЖНИКИ ДОЛЖНЫ ПЛАТИТЬ» больше напоминают это.

В танце между жизнью и искусством странный вид главного банкира, использующего восторженную святую религию для объявлений о денежно-кредитной политике, не так уж далек от реальности. На этой неделе, например, миллионы взрослых мужчин и женщин слушали Пауэлла, проповедующего святую истину.

Первобытный крик

Когда в среду завершилось двухдневное заседание FOMC, на кону стояло несколько $трлн. Баланс мог измениться в ту или другую сторону в зависимости от того, сколько базисных пунктов было у Пауэлла.

Как и ожидалось, ФРС повысила ставку по федеральным фондам на 75 базисных пунктов, до 3-3.25%.

Для сравнения, ставка по федеральным фондам не поднималась выше 3.25% с января 2008 года (более 14 лет назад). Или приблизительно спустя полгода после появления на рынке первого iPhone.

После заявления FOMC Уолл-стрит издала коллективный первобытный крик. Промышленный индекс Доу-Джонса (DJIA) сначала двигался вниз, а затем вверх. В результате он рухнул, потеряв 522 пункта.

Самый прекрасный момент наступил после пресс-конференции JPOW. Именно тогда сенатор Элизабет Уоррен (Elizabeth Warren) - землеройка с планом на все случаи жизни - написала в Twitter:

«Председатель Пауэлл только что объявил об очередном экстремальном повышении процентной ставки, прогнозируя при этом рост безработицы».

«Я предупреждала, что ФРС с председателем Пауэллом сделает миллионы американцев безработными - и я боюсь, что он уже на пути к этому».

Перспективы намного хуже, чем говорит Уоррен. Она знает, что десятилетия расточительных программ государственных расходов приближаются к своему завершению. Она хочет, чтобы Пауэлл и ФРС признали свою вину, когда все рухнет к концу этого года.

Инфляция Дефляция

Для понимания, экономика и финансовые рынки сегодня разрушаются из-за плохого сочетания завышения потребительских цен и занижения цен на активы. И то, и другое - творения центральных планировщиков, включая Уоррен и Пауэлла.

Индекс потребительских цен (ИПЦ) официально составляет 8.3% в годовом исчислении. Реальные потребительские цены растут примерно в два раза быстрее, чем показывает данный индекс.

Акции, с другой стороны, снижаются. DJIA снизился более чем на 17% за прошлый год. NASDAQ - более чем на 30%.

Облигации также обесцениваются. ETF казначейских облигаций iShares на 7-10 лет снизился на 15% с начала года. Доходность 10-летней казначейской облигации, которая обратно пропорциональна цене, - 3,71%. Доходность 10-летних казначейских облигаций не была такой высокой уже более 10 лет.

По мере роста процентных ставок в отчаянной попытке сдержать безудержный рост потребительских цен увеличиваются кредитные ставки. Ставка по 30-летней ипотеке сейчас 6.29%. Год назад она была всего 2.88%. Другими словами, затраты на покупку жилья выросли более чем в 2 раза.

По мере роста ипотечных ставок цены на жилье вынуждены снижаться. По всей стране дома, цены на которые были установлены на уровне 6-тимесячной давности, остаются на рынке... непроданными через два-три месяца. Несколько раундов снижения цен не помогают. Потребуется гораздо больше, чтобы очистить рынок.

На самом деле, цены на активы снижаются, в то время как потребительские цены повышаются.

Это полная противоположность тому миру, который все знали и любили последние 40 лет. Когда потребительские цены на импортные товары были умеренными, а цены на акции, облигации и недвижимость стремительно росли. Когда домовладельцы могли рефинансировать свои кредиты каждые несколько лет по более низким ставкам.

И все же инфляция была все это время.

Цены на не импортируемые услуги, вроде медицинского обслуживания и учёбы в колледже, значительно выросли. ИПЦ маскировал этот рост благодаря импорту дешевых товаров.

Перед лицом гнева библейских масштабов

Безумные деньги, выделяемые на локдауны и санкции, оказались слишком большими, чтобы справиться с ними. В период с февраля 2020 по апрель 2022 года баланс ФРС удвоился с $4.15 трлн. до $8.96 трлн. Причина резкого повышения потребительских цен всем понятна.

Теперь ФРС снова ужесточает меры. И финансовые рынки не могут с этим справиться.

Кроме повышения ставок, ФРС незначительно сократила свой баланс до $8.32 трлн. Предстоит пройти долгий путь, чтобы добиться нормального состояния баланса - каким бы оно ни было.

В то же время нужно бороться с инфляцией. Дэвид Хаггит (David Haggith), издатель и главный редактор TheGreatRecessionBlog, недавно пояснил, с чем мы имеем дело:

«Те из нас, кто пережил борьбу с инфляцией в 70-х, помнят, что вернуть инфляцию к нормальному уровню не так-то просто! Это напоминает игру в жмурки. Поэтому никого не удивляет тот факт, что инфляционная лихорадка очень стойко держится на пике ртутного столбика, несмотря на все холодные удары ФРС по повышению процентных ставок и QT. В прошлый раз потребовалось несколько лет, чтобы установить контроль над лихорадкой с помощью экстремальных процентных ставок. Сейчас нельзя так сильно снижать процентные ставки, так как экономика рухнет, если мы их снизим хотя бы вдвое; но дело в том, что экономическая дезинтеграция - это то, к чему стремится ФРС, не осознавая этого.»

Что с этим делать?

Экономика США уже находится в рецессии. Тем не менее, инфляция потребительских цен практически не снизилась. Даже если ИПЦ снизится вдвое, он все равно будет вдвое выше предпочтительной ставки ФРС.

Поэтому ФРС будет повышать ставки, отчаянно пытаясь избавиться от обломков прошлого. И экономика рухнет.

Все это время Уоррен и другие политические популисты будут нести чушь, чтобы снять с себя ответственность за устроенный ими бардак.

Глубина и продолжительность разрушений неизвестны. Тем не менее, мы уверены, что это нечто большее, чем обычный спад...

Мы все столкнулись с большой проблемой. Гневом библейских масштабов.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.