Настоящая история того как Америка отказалась от золотого стандарта

- дата: 2 сентября 2022 (источник от 18 сентября 2022)

Даже валюты, сохраняющие конвертируемость в золото, все равно зависят от доходности облигаций, процентных ставок, торговли и потоков капитала.

Широко распространено мнение, что все наши финансовые беды являются результатом отказа от золотого стандарта в 1971 году. Предпосылка здесь заключается в том, что если бы США сохранили золотой стандарт, эксцессов режима бумажных валют не могло бы возникнуть.

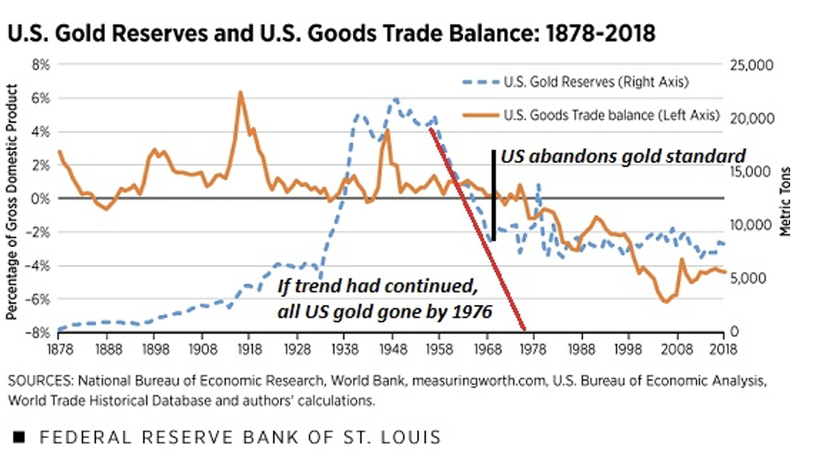

Реальная история заключается в том, что в 1960-х годах США теряли золото с такой скоростью, что все золотые резервы США исчезли бы к 1976-1978 годам. Другие страны с бешеной скоростью конвертировали свои доллары в золото, истощая золотые резервы Америки. Как только ваше золото закончилось, у вас не может быть золотого стандарта (см. график ниже).

Дело в том, что США в любом случае оставалось всего несколько лет до отказа от золотого стандарта. Президент Никсон (Richard Nixon) положил конец конвертируемости доллара США в золото (т.е. «закрыл окно конвертируемости золота»), т.е. отказался от золотого стандарта, чтобы сохранить оставшиеся резервы, составлявшие официально приблизительно 8.1 тыс. т.

Реальная история сложна. В ней много движущихся частей, крайне важных для понимания золотого стандарта и фиатных валют. Хорошей отправной точкой является это эссе Федерального резервного банка Сент-Луиса: Меняющиеся отношения между торговлей и золотыми резервами США.

Давайте начнем с определения международного золотого стандарта: другие страны могут обменивать вашу национальную валюту на золото. Никакая другая система не может утверждать, что она «обеспечена золотом». Если национальная валюта, якобы «обеспеченная золотом», не конвертируется в золото, то это не золотой стандарт. Это подобие золотого стандарта.

Чтобы понять валюты, мы должны начать с парадокса Триффина, о котором я рассказывал на протяжении многих лет. (Например, Что выиграет от глобальной рецессии? Доллар США 9 октября 2012).

Суть парадокса Триффина заключается в том, что существует внутреннее напряжение между международным и внутренним спросом на валюту. Как отмечается в этом эссе: «Денежно-кредитная политика может быть сосредоточена на своих международных обязанностях (т.е. на поддержании фиксированных обменных курсов и паритета банкнот со стоимостью золота) или может быть сосредоточена на внутренней экономике - но не на том и другом».

Авторы описывают, как центральные банки обратили вспять эрозию своих золотых резервов (т.e. отток золота), подняв процентные ставки по своим казначейским облигациям, привлекая иностранцев к более доходному обмену золота.

Но, как мы видим сегодня, даже в эпоху фиатных валют повышение доходности облигаций для поддержки национальной валюты вредит внутренней экономике, делая кредиты более дорогими. Проще говоря, ни при золотом стандарте, ни при фиатной валюте, вы не можете получить и то и другое. Фискально-денежная политика поддерживает национальную валюту на международном уровне, либо служит внутренним потребностям, но она не может устойчиво делать и то и другое.

Как я уже отмечал недавно, доминирующим фактором политики США с 1946 по 1991 год была холодная война с Советским Союзом (СССР). Ключевым компонентом холодной войны была поддержка восстановления разрушенных войной экономик союзников (через план Маршалла и другие меры) и, самое главное, сохранение огромного американского рынка открытым для экспорта наших союзников.

Другими словами, США поощряли рост меркантилистских экономик (т.е. ориентированных на экспорт) в Японии, Германии и других странах Еврозоны, чтобы поддержать быстрое восстановление и рост союзников. Пока союзники процветали, привлекательность идеологии Советского Союза уменьшалась, и союзные экономики могли поддерживать большие расходы на оборону, чтобы противостоять любому советскому вторжению.

Но за это пришлось заплатить: чтобы обеспечить быстро растущую международную экономику и торговлю, США должны были экспортировать доллары для финансирования этого расширения, а для экспорта долларов необходимо иметь торговый дефицит: США импортировали товары и экспортировали доллары.

Таким образом, сохранение дефицита торгового баланса не было чисто экономическим решением, оно было геополитическим и имело огромное значение. Внутренние издержки открытия американского рынка для меркантилистских союзников должны были стать частью многих жертв, которых требовала глобальная холодная война с Советским Союзом.

В этом эссе дается полезное резюме того, как Первая мировая война дестабилизировала международный золотой стандарт, и как попытки его восстановления потерпели неудачу. Огромные долги, понесенные европейскими державами для ведения Первой мировой войны, сделали невозможным привлечение золота для восстановления резервов за счет высокой доходности облигаций, поскольку жесткое кредитование привело к внутренним депрессиям. Попытка Германии раздуть свои огромные военные долги также закончилась катастрофической гиперинфляцией.

Великобритания отказалась от конвертируемости золота во время Первой мировой войны, вернувшись к золотому стандарту в 1926 году. Но вызванные этим внутренние проблемы привели к тому, что в 1931 году Великобритания снова отказалась от золотого стандарта.

В послевоенное время США имели 2/3 мировых золотых резервов. Это привело к заключению Бреттон-Вудского соглашения, в котором США были единственной страной, сделавшей свою валюту конвертируемой в золото.

К концу 1950-х годов, как показывает этот график, другие страны начали конвертировать доллары в золото с угрожающей скоростью. США все еще имели небольшой профицит торгового баланса, поэтому это истощение не было вызвано большим торговым дефицитом. Просто крайне несбалансированная глобальная валютная схема вернулась к более сбалансированному механизму: чрезвычайное доминирование США было неустойчивым с точки зрения динамического равновесия.

Главный вывод здесь заключается в том, что не существует одного простого волшебного решения сложных проблем, связанных с валютами, которые неразрывно связаны с доходностью облигаций, процентными ставками, торговлей, потоками капитала и силой национальных экономик. Тем, кто считает возвращение к конвертируемости золота решением проблемы, не мешало бы поразмыслить над уроками золотого стандарта 20-го века, который демонстрирует, что даже валюты, сохраняющие конвертируемость в золото, по-прежнему зависят от доходности облигаций, процентных ставок, торговли и потоков капитала.

Золотые резервы США и торговый баланс США: 1878-2018 гг.

Золотые резервы США - синим курсивом, правая шкала; торговый баланс США – оранжевым, левая шкала

Если бы тенденция продолжилась, то все американское золото исчезло бы к 1976 году. США отказались от золотого стандарта

Источники: Национальное бюро экономических исследований, Всемирный банк, measuringworth.com, Бюро экономического анализа США, Историческая база данных мировой торговли и расчеты автора.

Комментарии 8

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.