Нефть вскоре окажется на первых полосах новостей?

- дата: 28 мая 2018 (источник от 21 мая 2018)

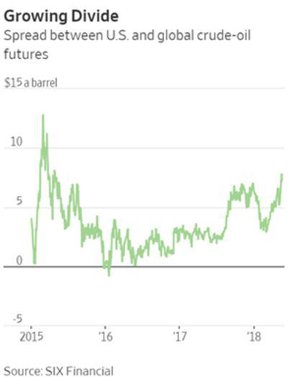

Вот вам новый индикатор: похоже, разница между ценой нефти в США и других странах является показателем напряженности на рынке, причем растущий спред указывает на более высокие цены в будущем, со всем вытекающим отсюда инфляционным давлением. Из сегодняшней статьи Wall Street Journal:

Трансатлантический спред цен на нефть растет с исчезновением избытка предложения (Trans-Atlantic Oil-Price Spread Soars as Supply Glut Disappears)

Американские цены на нефть отстают от глобальных, приближающихся к $80 за баррель, что является последним признаком перехода за последний год от перенасыщенного к крайне дефицитному рынку.

Американские нефтяные фьючерсы отстают от Brent, глобального эталона, более чем на $7/баррель, достигнув в пятницу $71.28/баррель. Разность между двумя нефтяными эталонами сейчас самая большая с 2015 г., когда был разрешен свободный экспорт американской нефти.

Расхождение показывает, насколько стесненными стали глобальные запасы нефти, даже несмотря на рост американской производительности, обогнавшей Саудовскую Аравию и составляющей конкуренцию России. Это содействовало росту американского экспорта, достигшего рекорда в размере почти 2.6 млн баррелей в день, чтобы удовлетворить требования потребителей.

«Рынок сейчас кричит: “Нам нужен каждый баррель нефти, какой только можно заполучить”», – сказал Фил Флинн (Phil Flynn), аналитик из Price Futures Group.

Оба эталона в последнее время были на подъеме. Организация стран – экспортеров нефти (ОПЕК) и ее союзники более года придерживали нефть вне рынка, а спрос подскочил на волне оживления глобальной экономики. Неожиданные сбои, такие как спад венесуэльского производства нефти, еще больше сократили предложение. Избыток нефти, несколько лет подавлявший цены, фактически исчез.

Растущая пропасть

Разница между американскими и глобальными нефтяными фьючерсами

за баррель

Источник: SIX Financial

Выросшие цены на нефть начинают усиливать инфляцию, и некоторые обеспокоены, что они могут усмирить темп экономического роста, урезав чистые доходы населения. Американские цены на бензин выросли в среднем до $2.92 за галлон и в нескольких штатах уже превышают $3. Компании, такие как WalmartInc., предупреждают, что растущие цены на горючее ставят под угрозу их доходность.

Начались политические торги вокруг выросших цен на нефть. Президент США Дональд Трамп (Donald Trump) указал на ОПЕК, обвинив картель в своем апрельском твите в «искусственно завышенных» ценах. Сенатор Эд Марки (Ed Markey) (демократ, Массачусетс) сказал, что рост цен спровоцирован международной политикой Трампа, и призвал вернуть запрет на экспорт нефти, отмененный в 2015 г.

«Вместо того чтобы отправлять американскую нефть за границу, от чего выигрывают Большая Нефть и такие страны, как Китай, она должна оставаться здесь, чтобы защитить потребителей от геополитической неопределенности и принести выгоду американским семьям», – говорится в отчете, опубликованном его офисом.

Некоторые экономисты утверждали, что экспорт нефти не должен способствовать росту цен на заправках. Исторически розничные цены на горючее были больше привязаны к мировому эталону, а не к национальному, поскольку бензин экспортируется.

Некоторые аналитики говорили, что рост Brent может сигнализировать о том, что американская нефть не успевает заполнять пустоту на глобальном нефтяном рынке.

Растущая нефть означает несколько вещей:

В геополитическом плане это большой минус для США, так как от этого прежде всего выигрывают страны, в лучшем случае являющиеся условно дружественными, а в худшем представляющие откровенную угрозу. Саудовская Аравия, Иран, Венесуэла и Россия – крупные экспортеры нефти – в той или иной мере воспользуются грядущей прибылью, чтобы делать то, что либеральным демократиям не понравится.

В экономическом плане дорогая нефть означает меньшую прибыльность для бизнесов, имеющих длинные цепочки поставок. Продукты, к примеру, обычно преодолевают большие расстояния, прежде чем достичь местных магазинов, а следовательно, более высокие транспортные издержки означают более дорогие помидоры и гамбургеры. Пострадавшие от этого бизнесы для компенсации поднимут свои цены, что в сочетании с жесткими трудовыми условиями увеличит официальные показатели инфляции.

В свою очередь, это подтолкнет вверх процентные ставки с потенциально серьезными последствиями. См. «Есть цифра, которая положит конец этому циклу, – но какова она?» (There’s A Number That Ends This Cycle — But What Is It?).

А автомобильные компании вновь отстанут от событий, массово перейдя на грузовики, тогда как они станут обходиться слишком дорого. См. «Глупейшие американские компании повторяют свои самые большие ошибки» (America’s Dumbest Companies Repeat Their Biggest Mistakes).

Для компаний, добывающих драгоценные металлы, картина смешанная. Добыча требует больших затрат энергии, поэтому более дорогая нефть означает более высокие издержки. Но инфляция – это замечательно для цен на золото и серебро, что более-менее компенсирует издержки на нефть. Опыт 1970-х, когда золото и серебро взлетели вместе с нефтью, дает повод для оптимизма.

Так или иначе, растущая нефть – еще один индикатор пика цикла, подкрепляющий сравнения с прошлыми пиками и последующими бойнями.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.