Новая тенденция в золоте

- дата: 8 ноября 2012 (источник от 22 октября 2012)

Не часто приходится наблюдать масштабный сдвиг на рынке золота.

Последняя подобная эмоциональная перенастройка золотых инвесторов была вызвана появлением на рынке первых обеспеченного золотом индексного фонда (ETF) в 2004 году и последовавшим за ним взрывом индексных продуктов для драгоценных металлов и связанных с ними акций.

Сегодня налицо новая глобальная перемена для золотых инвесторов – приток фондов в структурные металлические продукты убывает. Я думаю, что этот сдвиг, о котором вы узнаете чуть ниже, означает следующее. Во-первых, он подтверждает факт растущего беспокойства ряда инвесторов относительно безрассудной денежной и бюджетной политики, которую они наблюдают по всему миру. Раннее определение этой тенденции позволит инвесторам заранее приготовиться к ее последствиям.

Во-вторых, он говорит о том, что надо немедленно принять меры, - а именно получить необходимого количество драгоценных металлов для того, чтобы пережить последствия обрушения горы госдолгов, которые никогда не будут выплачены, и обещанных социальных гарантий. Если мы правы относительно ужасного будущего всех основных валют – неизбежного снижения покупательной способности доллара и «гонки на дно» между ним и другими валютами – то в случае бездействия ваш будущий уровень жизни очень серьезно пострадает.

Так что же это за новая тенденция? Она простая, но очень мощная…

Инвесторы переходят из бумажного в физическое золото

Я начал следить за этой тенденцией в прошлом году после появления сообщения о том, что инвестор миллиардер Джон Полсон (John Paulson) продал свои акции индексного фонда GLD, а на вырученные деньги купил физический металл. С тех пор темпы перехода из бумажных заменителей в физический металл заметно усилились, и стало очевидно, что на свет появилась новая инвестиционная тенденция.

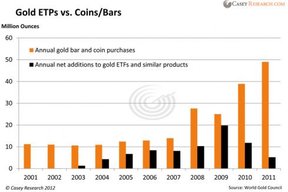

Вот доказательства. График ниже показывает совокупный объем покупок золотых монет и слитков в сравнении с нетто покупками золотых индексных продуктов (ETP) с 2001 года.

Оранжевым – покупки физического золота, черным - бумажного, все в млн унций.

Суммарный объем покупок монет и слитков вырос на 96% с 2009, тогда как нетто объем ETP упал на 73% за тот же период.

Хотя индексные продукты предоставляют возможность поставки физических слитков, очевидно, что все больше инвесторов покупает металл, а не заменители. Этот действительно значительный сдвиг, особенно учитывая предполагаемую популярность GLD.

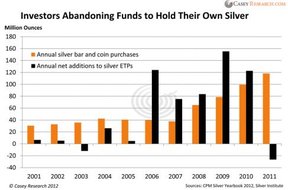

Он еще более заметен в серебре.

Оранжевым – покупки физического серебра, черным - бумажного, все в млн унций.

Инвесторы утроили объемы покупки физического серебра с 2007 года, тогда индексные инструменты в прошлом году продали на 26 млн унций больше, чем купили для обеспечения своих фондов

Почему это происходит и что это означает?

Определенно, что частично это объясняется беспокойством относительно самих фондов. Хотя я не принимаю теории о том, что эти фонды не обладают тем металлом, который должен находиться в их собственности, но есть и другие проблемы, как, например, сложнейшие попечительские структуры и возможность лизинга или подмены физического металла бумажными сертификатами.

Еще одна причина сдвига в глобальном экономическом, бюджетном и монетарном беспокойстве. По мере того как опасения по поводу системного риска усиливаются, инвесторы логично переходят на самые безопасные методы владения физического металла. Добавьте сюда то, что произошло с компанией to MF Global в прошлом году и станет ясно, почему многие инвесторы предпочитают владение физическим металлом акциям фонда.

Еще более важно, что нам надо делать, принимая во внимание эту тенденцию?

Во-первых, это не дискуссия из разряда «не отстанем от соседей». Мы поддерживаем общее направление этого сдвига. Ведь золото это не какой-то непонятный и ни на что негодный металл, валяющийся в сейфе. Оно предлагает прямую и немедленную финансовую защиту для вас и вашей семьи, которую не может предложить ничто иное.

Помните, что золото – это прежде всего лучшая в мире и испытанная временем форма денег. Сомнения в этом были порождены концентрированной пропагандистской кампанией XX столетия, но теперь они постепенно начинают исчезать. Сегодняшняя ситуация заставляет золото сиять. Падающая покупательная способность валют, уязвимые глобальные экономики, опасения инфляции и/или дефляции, нестабильная банковская система, гигантские уровни общественной задолженности и замысловатые схемы печатания денег… Если и было когда-нибудь верное время для владения золотом, то это сегодня.

Полный контроль вашего металла дает вам силу в тревожные времена и помогает избежать зависимости от третьих лиц.

Во-вторых, эта тенденция подает еще один сигнал: диверсифицируйте. Если уровни риска настолько высоки, что они заставляют вас владеть физическим металлом, вам следует распределить риск. Храните часть металла дома, используйте частные хранилища, а часть держите за границей. Даже крупные институционные инвесторы не используют только одно хранилище. Ни один метод или место не свободны от риска, так что распределите его.

Комментарии 3

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.