Объемы поставок физического золота на бирже Comex и Шанхайской золотой бирже в сравнении

- дата: 10 июля 2013 (источник от 5 июля 2013)

На прошлой неделе я обсуждал то, как трейдеры бежали из золота из-за растущих процентных ставок и угрозы испарения монетарной жидкости, служащей рыночной смазкой. Цена на золото, находящаяся в начале июля на уровне $1,200, полностью потеряло связь с фундаментальной ситуацией на рынке драгоценных металлов. Цены упали слишком низко из-за страха, но золотые драйверы пока остаются без изменений.

Мой друг и уважаемый аналитик Грегори Велдон (Gregory Weldon) указал на важный аспект роста американских процентных ставок. Средняя ставка по облигационному купону национального долга в $13.22 трлн в среднем составляет 1.88% со средним сроком погашения 5.4 года. По мере роста процентных ставок долги будут рефинансироваться по все более высоким ставкам, увеличивая уже и так огромное долговое бремя. То есть можно говорить о возможной точке невозврата для государственных облигаций. Будет ли Федеральный Резерв подавлять доходность у этой последней черты (красным на графике ниже)?

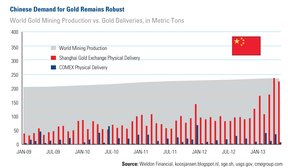

В этой среде золото должно сохранять привлекательность. Однако пока Запад бежит из драгоценного металла, появляется еще одна группа покупателей, желающих сохранить свой капитал. Посмотрите на график ниже, показывающий суммарный мировой объем добычи золота (серым) в сравнении с объемом поставок на бирже COMEX (синим) и Шанхайской золотой бирже (красным). В мае объем импорта золота в азиатский гигант дал второй лучший результат в истории. За первые пять месяцев года в мире было добыто около 1,134 т золота, а на Шанхайской золотой бирже поставлено 918 т. Сравните это с количеством золота, поставленного на COMEX на конец мая – 103 т.

В действительности спрос в этом году настолько велик, что объем физического золота поставленный на Шанхайской бирже на конец мая почти равен размеру официальных золотых резервов Китая! Как сказал Джордж Топпинг (George Topping) из компании Stifel Nicolaus: «В годовом выражении объем китайского импорта за 2013 год равнялся бы половине мирового объема добычи золота».

Китай возможно сожрет еще больше предложения в будущем, если цена останется низкой. Я разговаривал с несколькими директорами золотодобывающих компаний, рассказавших мне о падении рентабельности из-за обеднения руды во вновь открытых месторождениях, а также из-за роста налогов и повышения лицензионных платежей.

Самый главный приоритет для горняков сегодня – это контроль себестоимости и концентрация усилий на проектах с суммарной себестоимостью менее $1,000 за унцию. Если расходы слишком высоки, то прекращается геологоразведка и останавливается добыча.

Это очень консервативная оценка, так как некоторые золотодобывающие проекты оказываются значительно дороже. Глава компании Gold Fields недавно сообщил, что средняя суммарная себестоимость унции в Африке равняется $1,500!

Это напоминает недавнюю ситуацию с предложением природного газа. Когда были сделаны огромные новые открытия, компании тут же перестали бурить. Но один ключевой аспект отличает добычу газа от добычи золота – цикл природного газа значительно короче и измеряется месяцами, так что предложение можно восстановить относительно быстро. Когда золотодобывающие компании останавливают добычу, восстановление может занять десятилетия.

Думаю, что движущие силы спроса и предложения указывают на постоянное повышение цены на золото.

Комментарии 5

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.