Операционные издержки добычи золота в мире выросли до $558 за тройскую унцию

- дата: 23 сентября 2010 (источник)

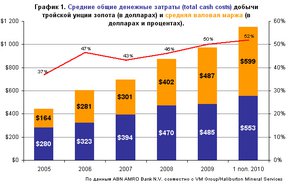

Согласно недавно опубликованным банком ABN AMRO данным[i], среднемировые общие денежные затраты (total cash costs, TCC)[ii] добычи одной тройской унции золота выросли во 2-м квартале 2010 года до 558 долларов США[iii]. Это на 10 долларов, или 1,8%, больше по сравнению с предыдущим кварталом и на 87 долларов, или 18,5%, больше по сравнению со 2-м кварталом 2009 года. В региональном разрезе самый высокий уровень TCC по-прежнему сохраняется в Южной Африке (739 долларов), самый низкий – в Латинской Америке (412 долларов).

Показатель TCC широко используется в мировой золотодобывающей отрасли для корректного и удобного сравнения уровня издержек разных производителей. Однако он не отражает полную себестоимость добычи золота, так как не включает такие производственные издержки как расходы на амортизацию, закрытие рудников и рекультивацию земель. Расходы на геологоразведку и затраты, связанные с получением прав на добычу, также учитываются отдельно.

График 1 иллюстрирует динамику показателей TCC и валовой маржи - разницы между среднегодовой ценой тройской унции золота и TCC за последние пять с половиной лет.

Обращает на себя внимание стремительный рост производственных издержек добычи золота: так например, показатель TCC в 2008 году (470 долларов) превысил среднюю цену тройской унции золота в 2005 году (444 доллара), и это всего за три года.

Рост производственных издержек добычи золота объясняется несколькими основными причинами: 1) ростом расходов на топливо и энергию; 2) снижением доходов от побочного производства (цены на цинк, олово, серебро, медь пока так и не достигли своих максимумов 2006-2008гг.); 3) высокими ценами на золото, которые позволяют золотодобывающим компаниям разрабатывать залежи с более низким содержанием металла, а более богатые оставлять по возможности про запас для менее благоприятных времен; 4) истощением ресурсной базы.

Валовая маржа росла быстрее TCC за рассматриваемый период и в процентном выражении выросла с 37% до 52% от цены за тройскую унцию золота.

Резонно возникает вопрос об обоснованности текущих цен на золото исходя из вышеприведенных данных. Правда, прежде необходимо сделать существенную оговорку о том, что мировое предложение золота не исчерпывается объемом его годовой добычи. Золото не потребляется, как нефть или железо. На сегодняшний день мировые запасы золота, добытого за всю историю человечества, оцениваются на уровне около 165 тыс тонн. Из них только около 12% находятся в промышленном использовании, но и эта небольшая часть является источником для вторичного производства желтого металла. Таким образом, примерно 2 500 тонн золота, добываемого ежегодно в мире, составляют всего около 1,5% от мировых запасов золота, потенциально готовых выйти на рынок. Поэтому не следует переоценивать влияние объемов золотодобычи (и, соответственно, издержек производства) на цену желтого металла, хотя они, безусловно, являются одним из определяющих факторов справедливой, или фундаментальной, цены золота в долгосрочной перспективе.

Теперь вновь вернемся к теме производственных издержек золотодобычи. В 2000 году, после двух десятилетий «медвежьего» рынка и на заре длящегося по сию пору «бычьего» рынка золота, выжившие золотодобывающие компании оперировали на грани окупаемости с валовой маржой на уровне около 30% от рыночной стоимости тройской унции золота. Еще раз напомним, что валовая маржа включает в себя не только прибыль, но и многие не учтенные в показателе TCC издержки (амортизация, геологоразведка и т.д. – см. выше). Таким образом, TCC на уровне 2-го квартала текущего года (558 долларов) с валовой маржой уровня 2001 года (30%) соответствовали бы рыночной цене золота около 800 долларов за тройскую унцию. Интересно, что эта цифра близка к оценке справедливой цены золота по модели Пола ван Идена (Paul van Eeden), которая учитывает факторы увеличения денежной массы и мировых запасов золота с начала 20-го века.

Означает ли вышесказанное, что на сегодняшний день золото фундаментально переоценено? Ответ - скорее всего да, если исходить только из данных прошлого. Но участники рынка опасаются нового витка мирового экономического кризиса, и в случае оправдания их негативных ожиданий фундаментальная цена золота может превзойти его нынешнюю рыночную цену (куда при этом может взлететь рыночная цена – читайте прогнозы на страницах www.goldenfront.ru). Опасный взрывной потенциал в мировой экономике сохраняется, о чем золото традиционно и предупреждает, выступая в роли «канарейки в угольной шахте», как недавно выразился в Совете по международным отношениям бывший глава ФРС США Алан Гринспен.

[i] Gold Mine Cost Report Q2 2010, ABN AMRO Bank N.V. совместно с VM Group/Haliburton Mineral Services. Сентябрь 2010. Отчет составляется ежеквартально на основе анализа 90 золотодобывающих компаний мира.

[ii] Общие денежные затраты (total cash costs, TCC) включают в себя денежные операционные издержки (прямые расходы на добычу руды с учетом вскрышных работ и подготовки месторождения к эксплуатации, оплату услуг сторонних организаций за выплавку, аффинаж и транспортировку, за вычетом доходов от побочной добычи) и расходы на оплату прав пользования недрами и налогов на добычу.

[iii] Здесь и далее по тексту стоимостные показатели указаны в долларах США.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.