Отношение Доу/золото

- дата: 14 сентября 2018 (источник от 6 сентября 2018)

Промышленный индекс Доу – Джонса в унциях золота

Авг. 1929, Мин.: 2.1, 13 лет, 1942:2.7, 24 года, Янв. 1966, 14 лет, Янв. 1980:1.3, 19 лет, Авг. 1999, 12 лет, Авг. 2011: 6.4

Любой график ценовых данных показывает отношение. Когда вы смотрите на график ваших любимых акций, то на самом деле вы видите отношение стоимости акций к стоимости доллара, поскольку цены акций котируются в долларах. Акция AAPL недавно стоила $226. Унция золота недавно стоила $1200. Любая цена – это отношение.

Но в отношении не обязательно должна присутствовать валюта. Значение индекса Доу – Джонса – это приближение «доллары за нечто». Я не буду здесь обсуждать достоинства составления этого индекса. Но если взять «доллары за нечто» индекса Доу – Джонса и сравнить с «долларами за унцию» золота, то можно исключить из уравнения валюту и получить отношение «нечто за унцию». Опять же, я не хочу здесь углубляться в смысл индекса Доу – Джонса.

График этой недели показывает отношение индекса Доу – Джонса к золоту. То есть, на нем отображено значение индекса Доу – Джонса, измеренное в унциях золота. Интересно, что в долгосрочной перспективе максимальные и минимальные значения этого отношения остаются в пределах вполне последовательного диапазона. Диапазон этот очень широкий, но последовательный.

Важно не забывать, что на протяжении первой половины графика цена золота фиксировалась американским правительством, сначала на уровне $20.67/унция, а затем начала расти в 1933 г., пока не достигла окончательного фиксированного значения $35/унция в 1935 г. Золоту позволили свободно плавать только в 1969 г. А публике не разрешалось им торговать до января 1975 г.

Также в связи с этим отношением интересно то, что оно демонстрирует весьма последовательную периодичность. От пика до дна проходит 12-14 лет, а затем от дна до следующего пика – около 20 лет. Главная проблема этого наблюдения в том, что размер выборки недостаточно большой. Индекс Доу – Джонса существует только с 1896 г., поэтому если мы хотим рассчитать поведение долгосрочных циклов, понадобится еще несколько поколений, чтобы получить достаточно данных для разумного размера выборки. А пока приходится по максимуму использовать имеющиеся данные.

Если считать от минимума обвала индекса Доу – Джонса в 1907 г. (на графике не показано) до максимума 1929 г., получится 22 года, что весьма хорошо согласуется с 24 годами с 1942 по 1966 гг. и 19 годами с 1980 по 1999 гг. Получить данные за XIX век действительно сложно, потому что тогда даже значение «акций» было другим. Опять же, будем по максимуму использовать имеющиеся данные.

Недавний рост индекса Доу – Джонса сопровождался спадом цены золота с максимума 2011 г., что привело к достаточно высокому отношению Доу – Джонс/золото. Оно еще далеко от крайнего максимума, наблюдавшегося в 1999 г., но уже выше максимума 1929 г., так что можно считать это «официальным максимумом». И это лишь начало 20-летнего периода роста отношения, наблюдавшегося в течение последних 2-3 циклов. Значит ли это, что отношение не может дальше расти? История пока дает нам недостаточно данных, чтобы ответить на этот вопрос.

Что же движет этим отношением? Если кратко, то уверенность. Когда инвесторы уверены в экономике и будущем, они своими ставками повышают цены фальшивых активов, таких как акции. Когда уверенность идет на спад, они тяготеют к реальным активам, таким как золото и земля. Так что поведение отношения Доу – Джонс/золото – это на самом деле представление долгосрочных настроений публики.

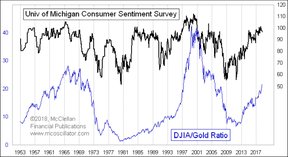

Можно увидеть данную связь, если сравнить это отношение с опросом потребительских настроений Мичиганского университета:

Опрос потребительских настроений Мичиганского университета

Отношение Доу – Джонс/золото

Сейчас настроения близки к своим верхним пределам, что подразумевает, что отношению Доу – Джонс/золото продолжать расти будет сложнее. Для этого потребительским настроениям нужно и дальше улучшаться, а этого сложно достичь, так как для улучшения осталось мало пространства. Если потребители начнут терять уверенность в экономике, то это отразится на данных Мичиганского университета и, предположительно, также на выборе между акциями и золотом.

Спад уверенности побудит людей предпочитать «реальные» активы, а не гипотетически ценные, такие как акции, а следовательно, если ожидается такое изменение настроений, то предпочтительным активом будет золото. Но если уверенность высока, это еще не значит, что она должна сразу же упасть. В середине-конце 1980-х уверенность оставалась высокой, и отношение Доу – Джонс/золото продолжало расти.

Однажды золото вновь превзойдет акции. Чем выше поднимется отношение Доу – Джонс/золото, тем более сильным будет такое потенциальное превосходство золота, когда это отношение сделает разворот. Но изменение не обязательно должно появиться именно сейчас, только потому, что мы об этом говорим.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.