Почему не рушится рынок изящного искусства?

- дата: 24 июля 2012 (источник от 20 июля 2012)

То, что некогда было простыми побрякушками, теперь превратилось в инвестиционную необходимость…

Самая большая странность в текущей Великой Депрессии? Отсутствие краха на рынке антиквариата.

Рынок антиквариата, ранее бывший одним из важнейших индикаторов состояния мировой экономики, потерял 60% оборота в начале 1990-х. Он вновь упал в начале прошлой декады, потянув за собой выручку и акции основных аукционных домов.

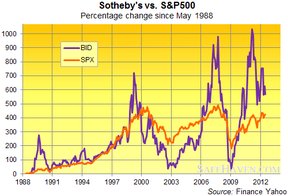

Действительно, акции Sotheby's – первой половины глобальной аукционной дуополии вместе с частной компанией Christie's – упали, когда пять лет назад кредитное сжатие ознаменовало начало текущей депрессии. Но посмотрите, что нулевые процентные ставки, количественное смягчение и потоки денег плутократов по всему миру сделали с BID (акциями Sotheby's).

Акции Sotheby's против фондового индекса S&P 500

Купив на минимумах марта 2009 года, вы могли бы увеличить свои вложения в 8 раз за каких-то два года. И даже сейчас, когда акции аукционного дома отстают от пика весны 2011 года на 43% на бирже Nasdaq, охота сверхбогатых за сокровищами продолжает устанавливать свежие рекорды по всему миру.

Christie's на этой неделе отчитался о росте продаж искусства на 13% в первом полугодии по сравнению тем же периодом прошлого года, достигнув рекордных $3,2 млрд. «Спрос на огромные хранилища постоянно растет на растущем рынке искусства», пишет швейцарская газета, «предлагаются свободные от налогов и сборов места для хранения предметов искусства и облегчения процесса продаж».

Новая книга, рекламирующая инвестиции в твердые активы, и прибавившая к искусству серебро, вино и золото, чтобы получить больше паблисити, оказалась в списке летнего чтения у популярного стратега из банка Societe General Дилана Грайса (Dylan Grice). А это означает, что она скоро окажется на пляже (непрочитанной) вместе с множеством других авторов с Уолл-стрит и Сити.

Если бычий рынок искусства, вина и других высококачественных безделушек был просто частью кредитного пузыря до 2007 года, то теперь он стал инвестиционной необходимостью. «Сокровища имеют много форм, включая изобразительное искусство, редкую недвижимость и, конечно, золото», пишет Пол Бродски (Paul Brodsky) из QB Asset Management в последнем письме клиентам. «Сокровищам не нуждаются в какой-то функциональной полезности. Важнейшие характеристики сокровищ – это дефицит и постоянный спрос».

Но зачем покупать сокровища – будь то золото, картины Эдварда Мюнха (Edvard Munch), «первые издания книг Эдит Вортон (Edith Wharton) с автографами, старинные сундуки, бейсбольные карточки, антикварные пистолеты», как рекомендует Бродски или серебро, вино, произведения искусства, почтовые марки, лучшую недвижимость в Лондоне или Монако или монетки Губки Боба у брокера банкрота PFG?

«Это просто, на самом деле не более чем убежище для покупательной способности в периоды порчи валюты», говорит Бродски. «Чем больше существует валюты, тем большие ее объемы гоняются за редкими предметами».

Отсюда принципиально новая для Великой Депрессии ситуация с искусством и сокровищами. Потому что в отличие от прошлых рецессий, у нас изобилие денег. Проблема в том, что денег слишком много, а не слишком мало. При условии, что они у вас уже есть. Учитывая, что богатейший 1% американцев сегодня владеет 1/3 всего богатства страны, у некоторых людей их горы.

Отсюда не платящие ничего облигации «убежища». Или меньше, чем ничего, как в случае с немецкими бундами. Доходность, предлагаемая на открытом рынке по немецким облигациям со всеми сроками погашения вплоть до 3-х лет, теперь ушла в минус. Вы должны заплатить Меркель за право одолжить ей деньги. Из-за того, что вокруг болтается так много денег, доходность «убежищ» обратилась вспять. Нераспределенные сбережения должны где-то находится, и в то время как подавляющая их часть втискивается в американские, немецкие, британские, а теперь еще и французские облигации, меньший, но растущий кусок хочет хеджировать риски, присущие всем долговым инвестициям (дефолта и/или инфляции), путем покупки физических вещей с высокой стоимостью.

Отсюда продолжение бума недвижимости в Лондоне, даже если остальная часть Великобритании переживает почти медвежий рынок с 20% падения. Отсюда реклама почтовых марок, дорогого вина и всякого другого коллекционного мусора, преследующая вас по всему Интернету. Отсюда очередной рекорд, поставленный на прошлой неделе по весу золота в индексных фондах по всему миру, и 18-месячный рекорд, поставленный в четверг по объему металла в серебряных ETF.

У нас в BullionVault частные вкладчики, не желающие оставлять все свое состояние на милость банковских, корпоративных или государственных дебиторов, также добавляют к своим запасам золота и серебра. Независимо от цены, прямое владение драгоценными металлами остается очевидным выбором для ваших сбережений. Потому что они торгуются на глубоких, ликвидных и мгновенно оцениваемых рынках по всему миру. И потому что в отличие от закупоренного вина, поддельных марок или нераспроданных книжных тиражей, идущих на целлюлозу, золото и серебро постоянно сохраняют цену сделки на протяжении всей истории. Они никогда не дешевеют на 100%. А мы опасаемся, что именно этим насладятся вкладчики и инвесторы в облигации, - как пенсионеры, так и супер богатые – прежде чем текущая депрессия по-настоящему начнется.

Инфляция – это явный риск, как указывают Бродский и другие комментаторы. Но массовый дефолт должников по всему миру кажется нам сегодня таким же уродливым и очевидным риском.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.