Почему вырос объем поставок физического золота на бирже COMEX в Нью-Йорке

- дата: 4 августа 2020 (источник от 22 июля 2020)

Физическая поставка на COMEX в этом году достигла рекордных уровней из-за трех факторов: сильного спроса на фьючерсы в Нью-Йорке, устойчивой разницы между ценой фьючерсов в Нью-Йорке и спотовой ценой золота в Лондоне и арбитража.

Физическая поставка на крупнейшей в мире золотой фьючерсной бирже – COMEX в Нью-Йорке – в этом году достигла исторического максимума. В июне было физически поставлено больше 170 т (5.5 млн унций). Обычно поставка ничтожно мала. Что же изменилось?

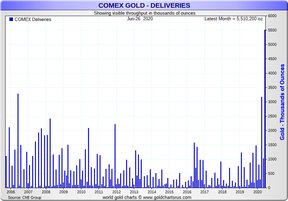

Золото на COMEX – поставка

Видимые потоки в тысячах унций

Поставка на COMEX; 26 июня 2020 г.; Последний месяц = 5,510,200 унций

Золото – тыс унций

Источник: CME Group

Важное изменение на глобальном золотом рынке произошло 23 марта 2020 г. В этот день цена на золотые фьючерсы в Нью-Йорке начала подниматься выше спотовой цены золота в Лондоне. С тех пор разница в цене не исчезает, хотя постоянно то увеличивается, то уменьшается. О причине такого расхождения на рынке можно прочитать в моей предыдущей статье «Чем вызвана разница цены золота в Нью-Йорке и Лондоне и почему она не исчезает».

Чтобы понять изменения в поставке, сначала рассмотрим, как глобальный золотой рынок функционировал до 23 марта, когда все шло гладко.

Глобальный золотой рынок до 23 марта 2020 г.

Ведущий мировой спотовый рынок золота – Лондонский рынок драгоценных металлов, где в основном торгуется золото «локо Лондон». То есть физические расчеты с золотом происходят в пределах лондонской кольцевой дороги M25. Ведущий фьючерсный рынок золота находится в Нью-Йорке, где металл может физически поставляться в радиусе 150 миль от этого города.

До 23 марта цена в Лондоне (спот) и в Нью-Йорке (фьючерсные контракты, истекающие в ближайший месяц) всегда шли нога в ногу из-за арбитража. Если, например, цена фьючерсов выше спота, арбитражеры покупают спот и продают фьючерсы, пока разница не исчезнет. Арбитражеры держат свои позиции – длинные по споту, короткие по фьючерсам – до истечения срока фьючерсных контрактов, так как тогда цена фьючерсов гарантировано совпадет со спотовой ценой. В этом примере мы видим, что сильный спрос в Нью-Йорке ведет к покупке спота в Лондоне.

Стоит отметить, что если фьючерсные трейдеры продлят свои позиции до следующего месяца и их изначальная покупка фьючерсов способствовала покупке спота в Лондоне арбитражерами, то на системном уровне арбитражеры также продлят свои позиции.

Конечно, случалось и обратное. Когда фьючерсы торгуются дешевле спота, арбитражеры покупают фьючерсы и продают спот, пока разница не исчезнет.

Такова упрощенная картина рынка до 23 марта.

Глобальный золотой рынок после 23 марта 2020 г.

Начиная с 23 марта этого года фьючерсы устойчиво торговались дороже спота, хотя разность не постоянна. Как следствие, у арбитражеров нет гарантий, что цена фьючерсов в Нью-Йорке совпадет со спотовой ценой в Лондоне. Описанная выше арбитражная торговля в виде позиций на обоих рынках влечет риски.

Сейчас, чтобы заработать на разнице, арбитражеры покупают спот, продают фьючерсы, транспортируют металл в Нью-Йорк и физически его поставляют. Так фиксируется прибыль. Если разность между спотом и фьючерсами $40 на унцию, то прибыль арбитражера $40 минус стоимость транспорта, страховки, хранения и т. д.

Теперь должно быть понятно, почему устойчивая разница цен в Нью-Йорке и Лондоне увеличила физическую поставку на COMEX благодаря арбитражу.

Заключение

Физическая поставка на COMEX выросла из-за текущей необычной ситуации на глобальном золотом рынке. Золото, поставляемое в Нью-Йорке, импортировано со спотовых рынков в Сингапуре, Швейцарии и Австралии. Прямой импорт в США из Великобритании случается редко, потому что в Лондоне торгуются слитки весом 400 унций, а основные фьючерсные контракты в Нью-Йорке требуют поставки меньших слитков.

У вас может возникнуть вопрос, кто получает поставку от арбитражеров на COMEX. Возможно, это тоже арбитражеры. На графике ниже показан спред между фьючерсными контрактами со сроком истечения в ближайший и в следующий месяц. Данный спред также вырос после 23 марта. Арбитражеры могут покупать фьючерсы, истекающие в ближайший месяц, и продавать дороже фьючерсы, истекающие позже. Следовательно, они получают поставку по ближайшим контрактам и осуществляют поставку по более поздним.

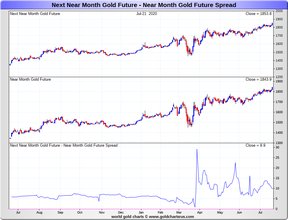

Спред между золотыми фьючерсами, истекающими через месяц и в ближайший месяц

21 июля 2020 г.

Золотые фьючерсы, истекающие через месяц; Закрытие = 1853.8

Золотые фьючерсы, истекающие в ближайший месяц; Закрытие = 1843.9

Золотые фьючерсы, истекающие через месяц – Золотые фьючерсы, истекающие в ближайший месяц; Закрытие = 9.9

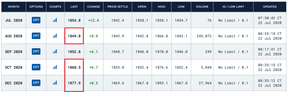

На момент написания статьи фьючерсы, истекающие в ближайший месяц (август), торгуются по $1,849.8, тогда как истекающие в следующий активный месяц (октябрь) – по $1,860.5. Арбитражеры могут покупать августовские фьючерсы и продавать октябрьские, заработав $10.7 на унцию.

Мес.; Опционы; Графики; Посл.; Изм.; Пред. расчет; Откр.; Макс.; Мин.; Объем; Лимит макс./мин.; Обновл.

Июль 2020

Авг. 2020

Сент. 2020

Окт. 2020

Дек. 2020

Возможная причина сохранения разницы в том, что слитковые банки сейчас менее активны на COMEX. Раньше слитковые банки – имеющие доступ к дешевому финансированию – часто совершали арбитражные сделки.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.