Предложение и спрос золота: «Ну и что?», отвечает золото

- дата: 25 февраля 2020 (источник от 14 февраля 2020)

Крупнейший избыток золота за 10 лет, лучший прирост цены за 8 лет…

Падающий спрос встречается с рекордным предложением.

Не похоже на формулу сильной цены.

Но такова ситуация золота в начале 2020-х.

Начнем с цифр.

В прошлом году общее рыночное предложение достигло новой исторической вершины.

Спрос, с другой стороны, опустился на более чем 2% относительно среднего значения за последнее десятилетие…

…причем потребительский спрос был самым низким с тех пор, как всемирный финансовый кризис в 2009 г. перешел в глобальный экономический спад.

Но как это сказалось на цене золота?

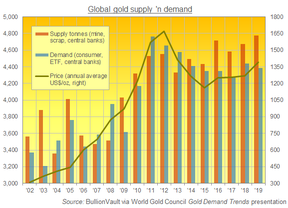

Глобальный спрос и предложение золота

Предложение, тонны (добыча, лом, центральные банки) - красным

Спрос (потребители, индексные фонды, центральные банки) – зеленым

Цена (среднегодовая, $/унция, правая шкала)

Источник: BullionVault на основе презентации «Тенденции спроса на золото» Всемирного совета по золоту

Повторим еще раз: рекордное предложение золота в прошлом году встретилось со снижением спроса, в том числе существенным снижением спроса со стороны потребителей.

В общей сложности, если судить по лучшим доступным данным, на глобальном рынке золота шестой год подряд наблюдался избыток металла.

Собственно, это самый большой избыток золота со времени рецессии 2009 г.

Однако в 2019 г. наблюдался сильнейший прирост долларовой цены золота с 2011 г.

Еще более примечательно то, что в прошлом году наблюдалась целая серия новый исторических максимумов цены золота в валютах крупных стран-золотодобытчиков, таких как австралийский и канадский доллар…

…с другой стороны, новые исторические максимумы цены золота зафиксированы также в валютах крупных стран-потребителей, таких как индийская рупия, евро и турецкая лира.

Почему это примечательно? Потому что, вопреки основам экономики, не цена реагирует на спрос и предложение, а, судя по всему, эти фундаментальные показатели реагируют на цену.

Цена растет. Горняки активно добывают золото. Существующие держатели получают прибыль. Новые покупатели поступают сдержанно.

Ведь все верно? Из-за роста цен спрос на золото снижается, а предложение увеличивается. Логично.

Но… Если предложение золота перевешивает спрос, куда идет избыток? И кто при такой перенасыщенности рынка толкает цену вверх?

Для начала – данные.

За последние десятилетия на золотом рынке появлялись, исчезали, реформировались и оставались различные фирмы, анализирующие спрос и предложение.

Наиболее широко используемую и авторитетную золотую статистику публикует Всемирный совет по золоту (ВСЗ). До 2015 г. он использовал данные GFMS (теперь часть Refinitiv), а сейчас – Metals Focus. Однако методика сбора данных у них практически одинаковая.

И те, и другие аналитики – как и остальные – сообщают спрос на золотые монеты и малые инвестиционные слитки после вычета того, что частные инвесторы продали обратно на рынок. Причина в том, что розничные продавцы инвестиционного золота видят обе стороны сделок. Так что чистая цифра вполне логична.

Однако ювелирный спрос, напротив, в статистике GFMS, Metals Focus и ВСЗ указывается отдельно от перепродаж ювелирных изделий («лома»). Лом учитывается в предложении, поскольку его потоки видят (и, следовательно, сообщают аналитикам) золотые аффинажеры, переплавляющие все эти кольца и браслеты, но не ювелирные магазины, видящие новые продажи.

Более того, лом ювелирных изделий может смешиваться с потоками промышленного лома. Так что точно подсчитать его без четкого разделения категорий не так легко.

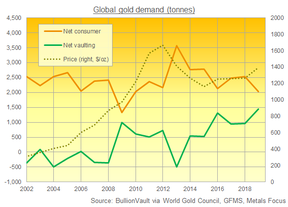

Глобальный спрос на золото (тонны)

Чистый потребительский спрос - оранжевым

Чистый спрос для хранилищ - зеленым

Цена ($/унция, правая шкала)

Источник: BullionVault через ВСЗ, GFMS, Metals Focus

На графике BullionVault показано два типа спроса за вычетом перепродаж.

- Оранжевая линия показывает спрос на золото для потребительских продуктов, будь то ювелирные изделия, монеты, малые слитки, провода для микросхем смартфонов или зубные протезы.

- Зеленая линия показывает все остальное, что в виде больших оптовых слитков оседает в безопасных хранилищах.

- Важно, что зеленая линия включает весь «избыток» предложения относительно спроса в обычных отчетах. Кто-то ведь должен держать это золото. Когда центральные банки наращивают (или сокращают) свои золотые резервы или индексные фонды с золотым обеспечением увеличивают (или уменьшают) свои запасы в зависимости от интереса акционеров, «избыток» оказывается в хранилищах, скорее всего в виде 400-унциевых слитков хорошей поставки, соответствующих стандартам, принятым в Лондоне (и, следовательно, в специализированных хранилищах по всему миру).

Видите, как наши два типа спроса зеркально отражают друг друга, хоть и в растущем тренде?

И видите, как три сильнейших года для потребительского спроса наступили после падения среднегодовой цены на золото со своего пика 2012 г.?

Также обратите внимание, что в 2019 г. чистый спрос на большие слитки – востребованные центральными банками, индексными фондами, крупными инвесторами, желающими держать золото напрямую, и слитковыми банками, склонными накапливать металл в ожидании будущего притока инвестиций, – достиг самого высокого уровня как минимум за 20 лет, а скорее всего, самого высокого со времени бычьего рынка 1970-х.

Конечно, это, в некотором смысле, лишь мысленный эксперимент, если не совсем выстрел наугад… попытка по-другому представить лучшие доступные данные, чтобы увидеть, что получится. Можно найти и другие способы комбинирования цифр. Будет замечательно, если наша идея приведет к другим новым ракурсам.

Но остается неизменным тот факт, что, в то время как в 2019 г. общее предложение выросло, а сообщаемый спрос упал, цена золота резко подскочила.

Большинство аналитиков прогнозируют еще один сильный год для цены золота в 2020-м. Если так действительно будет, то есть вероятность, что – под влиянием слабого экономического роста, низких процентных ставок, возможного разворота фондового рынка и продолжающейся геополитической неопределенности – количество крупных золотых слитков в безопасных хранилищах будет расти.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.