Признания «золотого рекламиста», 2008

- дата: 11 февраля 2024 (источник от 14 сентября 2018)

Почему люди покупали золото в разгар краха Lehman Brothers (Лиман Бразерс)?

«Я услышал вашу рекламу по радио. Я хочу купить золото», – вспоминает Адриан Эш (Adrian Ash) из BullionVault.

Так говорили сотни людей, звонивших BullionVault ясной красочной осенью 2008 г., когда крах американского инвестиционного банка Lehman Brothers ставил мир, каким они его знали, на грань свободного падения.

«Конечно, сэр, – только обратите внимание, – поправляли мы, – что это была не реклама. Всего лишь интервью».

Но при крахе глобальной финансовой системы в конце 2008 г. золото практически продавалось без всякой рекламы.

Или, точнее, банковский крах продавал золото лучше любого рекламщика.

Особенно если, готовясь к такому кризису заранее, сделать покупку простой и выгодной.

И прозрачной. Прозрачность – это хорошо.

О, и мгновенной. С нулевым риском разорения продавца, прежде чем вы завладеете вашим золотом… это действительно привлекает, когда видишь, как все финансовые обещания рассыпаются в прах прямо у вас в руках.

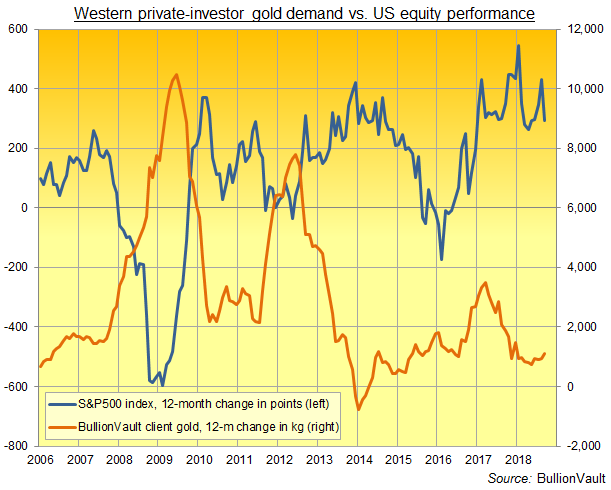

Спрос на золото среди западных частных инвесторов и показатели американских акций

Индекс S&P 500, 12-месячное изменение в пунктах (слева)

Клиентское золото BullionVault, 12-месячное изменение в кг (справа)

Источник: BullionVault

Как видите, покупка золота обычно становится более привлекательной при плохих показателях других активов.

За 13 лет с открытия BullionVault чистый спрос на покупку золота среди нашей клиентской базы частных инвесторов (в основном из Северной Америки и Западной Европы), по сути, продемонстрировал намного более сильную связь с движением фондового рынка, чем с ценой собственно золота (для любителей статистики: типичная 12-месячная корреляция составляет 0.5 против 0.0).

Но наш график, сравнивающий покупку золота с фондовым рынком, также показывает, что золото продается лучше всего, когда центральные банкиры теряют контроль. И 10 лет назад власти потеряли контроль впервые со времени сокрушительной инфляции 1970-х.

Богатство стало испаряться – в этот раз неожиданно, посредством прямого уничтожения в неудержимом кризисе.

Как хранить сбережения так, чтобы они не улетучились?

«У меня практически не было времени для передышки», – жалуется журналист Financial Times Джон Отерс (John Authers), делясь воспоминаниями о неделе, которую мало кто сможет забыть.

«В финансовом округе Нью-Йорка происходили массовые снятия банковских вкладов. Паниковали люди с Уолл-стрит, лучше всего понимавшие, что происходит».

У нас в BullionVault также почти не было времени на перекур, но по более радостным причинам. «Одна из причин владеть золотом – превратить финансовые кризисы в веселье», – предсказывал двумя годами ранее основатель BullionVault Пол Тастейн (Paul Tustain). И хотя звонки стали активно поступать еще за 12 месяцев до краха Lehman– когда в сентябре 2007 г. обанкротился британский ипотечный кредитор Northern Rock, – когда кредитный крах осенью 2008 г. обрел глобальные масштабы, новый интерес к покупке золота стал феноменальным.

Посреди притока новых клиентов и покупок золота мы наблюдали скачок новых счетов, зарегистрированных людьми, живущими вблизи финансовых районов Нью-Йорка и Лондона, – за последние 3 месяца 2008 г. их было почти в 3 раза больше, чем за предыдущие 9 месяцев.

Пока эти «инсайдеры» паниковали, беспокоясь о своих деньгах, как Отерс теперь рассказывает в FT, мало кто замечал, что близится кризис. Но некоторые паникеры покупали физическое золото.

Что ими двигало?

С каждым днем в хаосе, последовавшем за крахом Lehman, на рынках корпоративных облигаций и акций наблюдались одни лишь предложения о продаже без предложений о покупке – если не считать маркетмейкеров, обещавших котировать цены в обе стороны. Конечно, они расширили и урезали свои котировки, потому что инвестиционные банки и брокеры не хотели остаться с мусором, от которого желали избавиться все остальные, – да и они тоже могли стоять на грани банкротства.

Для продавцов, сбрасывавших активы во время этого обвала, это означало нервное ожидание расчетов по каждой сделке. Фондовые рынки Лондона и Нью-Йорка проводили расчеты в течение 3 дней – с тех пор этот срок сократился до 2 дней в 2014 и 2017 гг. соответственно, – но это все равно целая вечность, когда все заголовки Bloomberg и Reuters говорят об эффекте домино.

Да и какие расчеты? На счет в банке, также находящемся на грани краха?!

«Люди начинают сомневаться в мудрости инвестирования в банки и строительные общества», – объяснял один покупатель золота в самый разгар кризиса 2008 г.

«Британское правительство пообещало застраховать частные сберегательные счета… но если все выйдет из строя, сможет ли правительство вернуть всем деньги?»

Вернемся к этому позже. Как насчет физических наличных?

«Спрос на купюры в тысячу швейцарских франков начиная с 2008 г. пережил настоящий бум, – говорит Жан-Пьер Дантин (Jean-Pierre Danthine), бывший вице-президент Национального банка Швейцарии. У нас имеются ежедневные данные, так что я могу сказать вам, что это началось сразу после краха Lehman».

Та же картина наблюдалась по всей Европе. Наличные сбережения домохозяйств во время банковского кризиса выросли и с тех пор не падали.

Но для крупных инвесторов наличные не годятся. Суммы слишком большие, и финансовые дома не могут начать раздавать пачки банкнот пенсионерам или клиентам страховых программ и инвестиционных фондов. (К тому же попробуйте попросить ваш банк конвертировать депозит на £10 млн в ящик банкнот. Посмотрите, как на это отреагирует ваш менеджер по работе с клиентами).

Так что для больших денег одним возможным решением было искать спасения в теплых любящих объятиях правительственных облигаций.

Цены правительственных облигаций взлетели, опустив предлагаемую новым покупателям доходность до нуля. Но новые покупатели все равно бежали сюда, выходя из акций, корпоративных облигаций и всего остального. Потому что значение имела не доходность, а возможность вернуть свои деньги. И даже если банковская система рухнет, правительство ведь не откажется вернуть ссуженные ему вами деньги.

Верно?

Джон Отерс:

«Так случилось, что у меня было много денег на счету в Citibank [очевидно, с продажи квартиры в Лондоне]. Мои средства превышали лимит американского страхования вкладов, так что если бы Citibank обанкротился – прежде непостижимое событие, которое я теперь мог себе представить, – я бы лишился денег.

В обеденный перерыв я отправился в Citibank, планируя забрать половину своих денег и положить их на счет в соседнем отделении Chase. В Среднем Манхэттене я обнаружил длинную очередь из хорошо одетых людей с Уолл-стрит, делающих то же, что и я. Агент по обслуживанию клиентов оказалась так добра, что открыла счета на каждого из моих несовершеннолетних детей и совместный счет с женой.

Всего за несколько минут я учетверил лимит страховки своих вкладов. Теперь я зависел не от Citibank, а от Дяди Сэма. Агент, с улыбкой на лице, сказала, что делает это все утро. До этой недели ни ее, ни ее подругу из соседнего отделения Chase никто об этом не просил».

Вот так вот. Корреспондент FT перетасовал свои деньги, взяв на крючок американских налогоплательщиков…

…И затем он решил («верное решение, как я считаю») не рассказывать своим читателям об открытой панике, свидетелем и соучастником которой он стал в Манхэттене, чтобы не кричать «Пожар!» в переполненном театре.

Очевидно, что с тех пор он много упражнялся в связанных с этим нравственных и этических вопросах. Ясно, что он искренне считает, что принял лучшее решение. «Самым необычным, – говорил с уставшим видом Отерс в тот же вечер в сентябре 2008 г. зрителям краткого видеообзора от FT, – было сегодняшнее массовое бегство к безопасности». Опять же, он не упомянул о своей розничной роли в этом бегстве. Однако еще более необычным было то, к чему это бегство привело, так как оно проложило путь сначала к окончательному банковскому краху – уже начавшемуся, так как Дядя Сэм стал вливать $182 млрд в страхового гиганта AIG, – и затем создало послекризисную неразбериху, в которой мы все теперь погрязли.

На следующей неделе Ирландия попыталась переманить к себе британские банковские сбережения, дав «неограниченные гарантии» практически по всем коммерческим банкам страны. Затем Великобритания национализировала RBS, HBOS и частично Lloyds, выбросив на эти банки £37 млрд до середины октября. Тем временем Германия поспешила открыть «бездонный колодец» государственной помощи, начав с €480 млрд и национализации Hypo Real Estate. Япония ощутила «только рябь» после краха двумя десятилетиями ранее и дотаций своим банкам с тех пор, но Токио все равно бросил на финансовый сектор несметные суммы. Между тем Китай запустил самую масштабную программу стимулирования в истории, выбросив полтриллиона долларов на потребление и инфраструктуру, чтобы отсрочить крах спроса со стороны западных потребителей.

«У скольких семей банковские счета превышали страховой лимит?» – спрашивает Отерс, бойко отвечая на критику принятого им в 2008 г. решения в комментариях под его исповедью за 2018 г.

«Они пострадали от обвала, потому что экономика обрушилась, – они не могли этого избежать. Ни одному коммерческому банку не позволили обанкротиться. Кто держал акции, тот, после резкого падения их стоимости, наслаждался десятилетним бычьим рынком».

Нельзя было позволить миру гореть. По сути, крах Lehman послужил огнеметом в переполненном театре.

Вместо этого попытались сохранить мировые сбережения и затем спровоцировали 10-летний бычий разбег акций. «Реакция на кризис представляла собой величайший грабеж общественного кошелька в истории, – пишет Ив Смит (Yves Smith) в Naked Capitalism. – И после десятилетних публикаций о кризисе мы теперь наблюдаем еще больше болтовни от Бена Бернанке (Ben Bernanke), Тимоти Гайтнера (TimothyGeithner) и Хэнка Полсона (Hank Paulson), осмеливающихся настаивать на необходимости в том, чтобы власти имели еще больше инструментов для помощи банкам, в статье в New York Times под заголовком «Что нужно, чтобы побороть следующий банковский кризис» (What We Need to Fight the Next Financial Crisis)».

Мы признаемся: наши воспоминания о кризисе Lehman достаточно скромны. Никаких 17-часовых смен в попытке рефинансировать валютные резервы Lehman. Никаких телефонных звонков или встреч, сопровождаемых поеданием пиццы, в попытке найти покупателя для банка. Никаких сентиментальных историй о складывании фотографий в рамках и тряпичных кукол в картонную коробку. Никаких последующих «странствий» в поисках себя.

Но мы ведь стали на другую сторону, сделав на ставку на то, что пузырь лопнет. И все прозрения, какими мы можем поделиться, – помимо подтверждения того, что инвестиционный спрос на золото обычно движется обратно фондовому рынку, – сводятся к наблюдению о том, что, когда банковский пузырь лопается, люди предпочитают покупать золото. Я сам незадолго до кризиса сделал похожий выбор, присоединившись к BullionVault в 2006 г. – когда здесь было 4 сотрудника, работавших в арендуемом подвале, – вместо того чтобы пойти на третий этап собеседований сразу в нескольких (без шуток) инвестиционных банках.

С тех пор описание моей работы может во многом напоминать крики «Пожар!» Но, в отличие от многих продавцов драгоценных металлов, я не утверждаю, что золото всегда оказывается панацеей.

Десять лет назад, в разгар кризиса Lehman, оно то падало, то подпрыгивало. Мы наблюдали в пределах дня движения на $100, потому что ничто не было защищено от паники, спровоцированной крахом Lehman. Так что на рынке золота было не до смеха. Было много стресса, особенно для отдела торговых операций, так как нужно было каждый день пополнять запасы золота в хранилищах – сразу же расхватываемые новыми покупателями, – одновременно отслеживая и оценивая кредитоспособность наших контрагентов на рынке драгоценных металлов (тогда, как и сейчас, расчеты по крупным золотым слиткам стандартно длились 2 дня).

И да, после того как я больше чем полдесятилетия кричал «Пожар!», я беспокоился о том, как кризис затронет моих друзей и родственников, проигнорировавших мою вывеску «Конец света близко», когда она была актуальна. Кризис, которого мы опасались и который мы предсказывали, оказался еще более мрачным, чем мы предполагали.

Так почему же золото? Люди покупают золото для защиты своих сбережений не потому, что оно редкостное, желтое или блестящее, а из-за того, чем оно не является. Золото – не облигация, не акция и не какое-либо другое финансовое обещание. Его существование не зависит от чьей-либо способности выжить. Его нельзя уничтожить и нельзя произвольно создать.

Можно назвать это «инстинктивным аргументом в пользу золота» – срочная, безотлагательная потребность купить слиток металла, который мало что делает – даже не ржавеет, – но который люди всех эпох и культур использовали для сохранения богатства.

С другой стороны, действительно ли правительства не могут обанкротиться? Сравните это с мыслью о банкротстве Citibank – «ранее непостижимом событии, которое я теперь мог себе представить», как говорит о 2008 г. Джон Отерс из FT, – или о крахе американских фондов денежных рынков через два дня после банкротства Lehman, что считалось невозможным.

Когда наступит следующий неконтролируемый кризис, действительно ли мысль о крахе страхования банковских вкладов или правительственных облигаций останется непостижимой? И что тогда делать инвесторам и владельцам сбережений?

Эй, не дым ли там виднеется…?

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.