Процентные ставки в США снова рисуют зубец: почему это очень важно!

- дата: 8 октября 2018 (источник от 3 октября 2018)

Доходность государственных облигаций США со сроком погашения в 10 лет на торгах в четверг достигала 3.2325%, что стало самым резким скачком с ноября 2016 года.

Это хорошие новости для многострадальных сберегателей и пенсионеров, которые наконец-то смогут получить приличную доходность по своим вложениям. Но это потенциальная катастрофа для финансовой системы в целом, накопившей такую массу долгов, что возвращение процентных ставок к исторически нормальным уровням представляет собой смертельную угрозу.

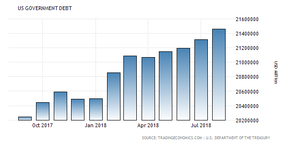

Чтобы понять суть проблемы взгляните на быстро растущий объем задолженности федерального правительства США…

Государственный долг США с октября 2017 по октябрь 2018 гг

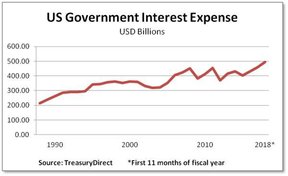

… и относящиеся к нему расходы по выплатам процентов по государственному долгу США – на графике ниже, в $млрд:

Обратите внимание на несколько моментов:

1. Были периоды, когда расходы по выплате процентов по обязательствам федерального правительства США не росли. В 1990-е это объяснялось в основном профицитами, образовавшимися из потока налоговых поступлений от пузыря интернет акций, что позволило Вашингтону на несколько лет сократить программу займов. Но сокращение расходов на обслуживание долга с 2007 по 2014 гг, несмотря на дефициты в триллионы долларов, объяснялось тем, что ФРС понизил процентные ставки до уровней, не виданных со времен Великой Депрессии. Такой, казалось бы, бесплатный ужин заставил политический класс поверить в то, что они открыли вечный двигатель: просто ежегодно сокращай процентные ставки и кредиты станут бесплатными.

2. Недавний скачок расходов на обслуживание долгов в 25% лишь за три года превосходит процентный рост объемов государственного долга, потому что процентные ставки росли одновременно с долгами. То есть США теперь получают двойной удар: долгов становится все больше, и они становятся все дороже.

3. А теперь начинаются настоящие проблемы. По мере того как краткосрочный государственный долг рефинансируется по все более высоким ставкам, расходы на его обслуживание будут расти все больше. С текущими темпами заимствования размер федерального долга США через три года достигнет $25 трлн. Средняя ставка по кредитам в размере 4% — ниже исторической нормы и вполне досягаемая при условии продолжения тенденции – доведет размер ежегодных процентных выплат до $1 трлн. Расходы по обслуживанию долга станут крупнейшей статьей бюджета и внесут значительный вклад в будущую динамику его роста. Вечный двигатель поедет назад.

Понять, что это означает для экономики США несложно, достаточно просто посмотреть на страны, прошедшие чуть дальше по этому пути. Как только идея о том, что «рост расходов на обслуживание долга порождает рост дефицитов, которые порождают рост расходов на обслуживание долга» внедрится в сознание, лекарств не останется, можно будет лишь выбирать виды кризисов. Аргентина только что подняла свою ставку рефинансирования до 60% в попытке стабилизировать обваливающуюся валюту. Но сколько компаний способны рефинансировать свои долги по таким ставкам? Очень немного. Так что крах здесь неизбежен.

Аргентинские процентные ставки

Тем временем Турция похоже пытается выболтать себя из похожей тяжелой ситуации, но безуспешно. А турецкая валюта падает, тогда как инфляция достигает самых высоких отметок за 15 лет.

Тезис о том, что у США есть какой-то иммунитет от подобной элементарной арифметики, вскоре пройдет испытание на прочность. И ответ почти определенно будет такой – законы финансов распространяются на всех, включая супердержавы.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.