Продажа британского золота Гордоном Брауном 20 лет спустя

- дата: 25 декабря 2021 (источник от 6 мая 2019)

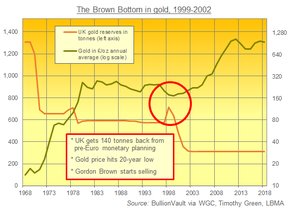

7 мая 2019 г. исполнилось 20 лет с тех пор, как британское новое лейбористское правительство анонсировало программу, в рамках которой до конца 2002 г. было продано 401 т золота из 715 т тогдашних резервов страны.

Данный шаг, предпринятый вопреки советам инсайдеров рынка драгоценных металлов и сопротивлению со стороны Банка Англии, совпал с дном длившегося два десятилетия медвежьего рынка золота.

- Великобритания с 1999 по 2002 гг. продала 401 т золота.

- Средняя цена составила $275.

- Это на $10 за унцию меньше, чем цена 6 мая 1999 г., за день до объявления Гордона Брауна (Gordon Brown).

- Средняя цена после продаж Брауна составляла $997 за унцию (на 262% больше).

- Сегодня золото торгуется по $1275 (еще 367%).

Большинство инвесторов совершают ошибки, наносящие урон только их собственным сбережениям. Но хотя продажи золота не были худшей политической ошибкой Гордона Брауна – этот список возглавляют его атака на налоговые льготы для получателей дивидендов и отнятие у Банка Англии полномочий по надзору за Лондонским Сити, –золотое «дно Брауна» выделяется как худшее инвестиционное решение современности.

Золотое дно Брауна, 1999-2002

Британские золотые резервы в тоннах (левая ось)

Среднегодовая цена золота в фунтах (логарифмическая шкала)

Великобритания получает обратно 140 т, использовавшихся в рамках денежного планирования до появления евро

Цена золота достигает 20-летнего минимума

Гордон Браун начинает продажи

Объявление Казначейства Великобритании, сделанное в тихий пятничный день в мае 1999 г., не только совпало с самой низкой ценой золота за два десятилетия, но и усугубило падение еще на 10%, прежде чем Великобритания в июле начала продавать золото, так как оно одновременно всколыхнуло рынок драгоценных металлов и предупредило его за два месяца до первого аукциона.

Хоть в то время это и не было замечено, Банк Англии – тогда, как и теперь, центральная клиринговая точка мировой оптовой торговли драгоценными металлами – фактически содействовал падению цены золота, так как ссужал почти четверть британских резервов, получая небольшие проценты от золотодобывающих фирм, хеджирующих свою будущую добычу от медвежьего рынка, но также увеличивая пул металла, доступного спекулянтам для займов и коротких продаж, способствуя дальнейшему падению цен за счет того самого золота, которое Казначейство Великобритании хотело продать.

Хотя сейчас ясно, что продажи золота новыми лейбористами в 1999-2002 гг. были откровенно неразумными и убыточными, тогда они казались вполне рациональными. Прежде всего, потому что другие также продавали золото.

США отказались от остатков золотого стандарта тремя десятилетиями ранее. Освободившись от контроля центральных банков, цена золота тогда подскочила, достигнув пика спустя 10 лет, после чего до конца тысячелетия падала.

Тогда как раз был запущен евро, объединивший материковую Западную Европу в глубоко политический проект с совершенно новой валютой. А при смене денежных систем активы, поддерживавшие старые режимы, всегда кажутся неактуальными. Если бы Гордон Браун удосужился изучить историю, то он мог бы взглянуть на стремление Германии избавиться от серебра при переходе на золотой стандарт в начале 1870-х, когда она спешила продать свои запасы серебра и накопить резервы физического золота, прежде чем то же самое сделали другие страны, в частности Франция.

На фоне долгосрочного бума прочного роста и рекордных максимумов фондовых рынков в конце 1990-х многие другие западные правительства сокращали свои золотые резервы, оставшиеся со времен золотого стандарта и Бреттон-Вудса. Поэтому Казначейство Великобритании не видело никаких преимуществ в том, чтобы медлить с продажей. Браун также призывал МВФ продать свои золотые резервы и использовать вырученные деньги для списания в конце тысячелетия долгов стран третьего мира.

Идеология, стоящая за продажей Брауном золота центрального банка, на самом деле восходит к Ленину, писавшему в 1921 г., что после «полной победы социализма» государственные запасы золота будут переплавлены в общественные туалеты. Но сейчас многие управляющие центральных банков опасаются, что доллары, евро и фунты будут использоваться в качестве туалетной бумаги. Россия в этом столетии лидирует по государственным закупкам золота, и за ней следуют Китай и Индия.

Стратегия продаж золота новых лейбористов была настолько несуразной, что другие западные государства в сентябре того же года собрались и заключили публичное соглашение об ограничении общих продаж в секторе в течение следующих 5 лет. Такое внесение ясности, плюс обещание больше не ссужать золото, вызвало резкий скачок и зафиксировало созданное канцлером Казначейства Великобритании Брауном дно. Хотя с тех пор Соглашение центробанков по золоту трижды возобновлялось, продажи золота центральными банками фактически прекратились.

Продажи золота Великобританией в 1999-2002 гг. преподают сегодняшним частным инвесторам три урока:

1. То, что кажется рациональным, не всегда мудро

Многим наблюдателям в конце XX в. золото казалось чем-то вроде лошади в конце XIX в. – обреченным стать устаревшим благодаря человеческой изобретательности и прогрессу. Западные инвесторы были ослеплены первичными публичными предложениями интернет-компаний, и почти все западные центральными банки, помимо «большой четверки» (США, Германия, Италия и Франция) активно продавали золото. Но за пределами развитых стран привлекательность золота оставалась прежней, и возвращение финансовых кризисов Викторианской эпохи было не за горами, во многом благодаря исторической спеси политиков. Нужно смотреть дальше своих непосредственных источников новостей и информации, а не предполагать, будто то, что происходит сейчас, будет продолжаться.

2. То, сколько золота имеет Великобритания, ничего не значит для финансовой стабильности или для фунта

Другие политические меры имеют намного большее значение, чем то, сколько страна имеет золота в резервах, прежде всего бюджетный дефицит и процентные ставки. В течение десятилетия после решения Брауна фунт стерлингов поднялся на валютном рынке до 35-летнего максимума, достигнув пика выше $2.00. Наращивание Россией своих официальных золотых запасов, являющихся сейчас пятыми в мире, не помешало рублю упасть до исторических минимумов. Венесуэла превратилась в отсталую экономику, несмотря на то что свыше 60% ее международных резервов – это золото.

3. Продавать золото нужно не тогда, когда оно дешево, а когда другие рынки выглядят наиболее мрачно

Правительства сталкиваются со своего рода ловушкой, когда используют свое золото, чтобы побороть кризис, поскольку решение продать последний редут, когда все выглядит плохо, лишь усугубляет итоговый кризис. Свободные от таких политических ограничений, частные инвесторы могут перераспределить свои активы, когда золото дорого, а другие объекты инвестиций кажутся дешевыми.

Хотя прошлые показатели не гарантируют будущее, драгоценные металлы неоднократно оказывались ценным противовесом другим финансовым активам, когда те падали. К примеру, на всех 5-летних промежутках начиная с 1968 г. золото росло 96% времени, когда индекс FTSE All Share падал. Для американских инвесторов, когда индекс S&P падал, золото в 98% случаев демонстрировало 5-летний рост.

Но, как спрашивалось в New York Times всего за 3 дня до анонса Гордоном Брауном британских продаж золота в 1999 г., кому нужно золото, когда денежной политикой за нас занимаются центральные банкиры?

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.