Противорыночные золотые фьючерсы, часть вторая

- дата: 13 марта 2013 (источник от 8 марта 2013)

Автор: Адам Хамильтон (Adam Hamilton)

В продолжение своего великолепного материала от 19 февраля Адам Хамильтон детально и доступным языком рассказывает о том, как работает фьючерсный рынок золота и почему сейчас - удачный момент для покупки.

Адам Хамильтон: Технический слом золота, произошедший в момент последней капитуляционной распродажи, естественно породил поток медвежьих эмоций. Трейдеры совершенно уверены, что это лишь начало проблем золота, и что худшее еще впереди. Такой пессимизм наблюдается повсюду, даже среди фьючерсных трейдеров. Но их коллективные ставки являются мощным противорыночным (contrarian) индикатором. Медвежьи настроения особенно сильны перед самым началом периода роста.

Фьючерсные спекулянты обычно считаются самыми профессиональными из трейдеров. Принимая во внимание типичный для фьючерсов высокий уровень финансового плеча, маржинальные требования, ограниченную длину контрактов и ситуацию партии с нулевой суммой (то есть когда прибыли и убытки участников рынка нейтрализуют друг друга), они являются куда более рискованными и трудными для торговли, чем акции. Поэтому средний фьючерсный трейдер куда лучше информирован и обеспечен капиталом, чем средний фондовый трейдер. Жестокие условия фьючерсного рынка быстро уничтожают посредственных участников.

Тем не менее, пережившие все это фьючерсные трейдеры остаются людьми. Они борются с теми же опасными эмоциями жадности и страха, что обуревают фондовых трейдеров. Как стадо фьючерсные трейдеры испытывают эйфорию и жадность после того как цена растет слишком высоко и слишком быстро. Поэтому они бросаются занимать длинные позиции (ставят на рост актива) около ценового пика. И их захлестывает отчаяние и страх после того как цена падает слишком низко и слишком быстро. Поэтому они бросаются занимать короткие позиции (ставят на рост актива) около ценового дна.

Именно это совсем недавно и произошло из-за золотой капитуляции. Как мы уже подробно объясняли в нашем ежемесячном новостном письме, фьючерсные трейдеры заняли исключительно медвежью позицию. То есть сделали большие ставки на то, что цена на золото продолжит падать, а в мире фьючерсов это значит занять короткую позицию. И эти короткие позиции достигли невероятно экстремальных уровней.

Торговля фьючерсами в США регулируется государственной Комиссией по товарным рынкам (Commodity Futures Trading Commission, CFTC). Хотя CFTC, как и любой регулятор, иногда доставляет немало хлопот, она делает одно хорошее дело – публикует еженедельный «Отчет об обязательствах трейдеров» (Commitments of Traders ((COT). Отчет выходит в конце рабочего дня в пятницу и показывает, какие позиции несколько классов фьючерсных трейдеров занимали на предыдущий вторник.

Фьючерсы – это игра с нулевой суммой, на каждый контракт всегда приходится два трейдера: один ставит на то, что цена будет двигаться в одном направлении, а второй – на то, что она будет двигаться в противоположном направлении. Поэтому каждый доллар прибыли во фьючерсной торговле обязательно требует одного доллара убытков от контрагента на другой стороне контракта. Так что суммарное число длинных и коротких позиций в любом ресурсе, включая золото, всегда равно друг другу. Короткие позиции нельзя закрыть, не затрагивая длинные.

Хотя суммарное число длинных и коротких позиций на золото всегда равно друг другу, CFTC разделяет всех фьючерсных трейдеров на три класса – коммерческих трейдеров, некоммерческих трейдеров и трейдеров без отчета (nonreportable). Это можно перевести, как хеджеры, напрямую использующие подлежащий ресурс в промышленных целях, крупные спекулянты и мелкие спекулянты. Суммарный размер позиций для каждого класса значительно отличается.

В золотом мире коммерческие хеджеры традиционно занимают короткие позиции на золото. Это царство золотодобытчиков, фиксирующих будущие цены продажи. Тогда как большие и малые спекулянты занимают длинную сторону этих сделок. Вычисление суммы длинных и суммы коротких позиций для каждого класса трейдеров дает нам нетто длинную и нетто короткую позиции. Это и есть индикатор эмоций.

Чем больше количество нетто длинных позиций, тем более бычьих взглядов придерживаются спекулянты. Они не будут делать рискованных ставок с плечом на этот металл, если они не убеждены, что он продолжит расти. Это обычно случается у крупных пиков после большого периода роста. Чем меньше нетто длинных позиций занимают спекулянты, тем более медвежьих взглядов на золото они придерживаются. Они не будут много ставить на рост, после того как металл долго корректируется.

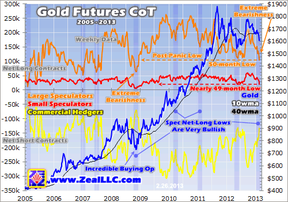

Первый график рассматривает суммарные позиции по классам за период. Всегда нетто короткие коммерческие хеджеры показаны желтым. Без них торговли золотыми фьючерсами не существовало бы. Нейтрализующие их нетто длинные коммерческие и мелкие спекулянты показаны оранжевым и желтым. Когда мы накладываем цену на золото на эти коллективные позиции, становится очевидно, что они – четкий противорыночный (contrarian) индикатор.

Хотя коммерческие трейдеры всегда занимают нетто короткие, а спекулянты – нетто длинные позиции в период долгосрочного бычьего рынка, степень этих ставок говорит очень о многом. Когда спекулянты начинают придерживаться слишком бычьих или медвежьих позиций на золото, объем их нетто длинных позиций растет и сокращается соответственно. Удивительно, но учитывая хорошо заслуженную репутацию фьючерсных трейдеров как опытных игроков, они почти всегда делают ошибочные ставки около крайних показателей цены на золото!

Мы сконцентрируемся на медвежьей части этого уравнения, то есть на небольшом количестве нетто длинных позиций, так как именно это сегодня наблюдается в золоте. В данном выше еженедельном графике до 2005 года, я выделил основные минимумы количества спекулятивных нетто длинных позиций синим. Фьючерсные трейдеры как стадо были самыми большими золотыми медведями именно в такие моменты, не желая делать ставки на рост, так как были абсолютно убеждены, что металлу еще предстоит валиться вниз.

Настоящая ценность данных Отчета об обязательствах трейдеров демонстрируется, когда мы напрямую сравниваем их с ценами на золото. Обратите внимание на график выше: каждый раз, когда нетто длинные спекулятивные позиции на золото достигали новых минимумов, само золото находилось у важного минимума. Спекулянты придерживались наименее бычьей и, следовательно, наиболее, медвежьей позиции сразу после того как золото уже переживало мощную коррекцию и консолидацию.

Очевидно, что главная цель пребывания на рынках – это покупать дешево и продавать дорого, это единственный способ заработать деньги. Если бы золотые спекулянты как группа придерживались бы этой аксиомы, количество их нетто длинных позиций оказывалось бы максимальным у низов цены на золото и минимальным у ее пиков. Но они делают прямо противоположное, поддаваясь иррациональному страху у важных низов и безудержно радуясь у важных пиков.

В течение всего нынешнего долгосрочного бычьего рынка желтый металл начинал взмывать вверх сразу после достижения нового минимума количества нетто длинных спекулятивных позиций! Коллективно они не поставили под контроль свои страх и жадность, как и фондовые трейдеры. Так что разумное поведение у любых крайних значений – это вести себя точно наоборот, чем спекулянты. Когда их нетто длинные позиции на минимуме, существует самая большая вероятность роста цены на золото.

Недавняя капитуляционная распродажа золота, породившая их чрезмерный медвежий настрой начиналась постепенно 11 февраля. Она непрерывно набирала обороты в течение следующей недели, достигнув пика 20 февраля, когда Федеральный Резерв опубликовал последние минутки заседания Комитета по открытым рынкам (FOMC). Если вы хотите понять, какие именно новости подпитывали эту капитуляцию, наше ежемесячное письмо подробно анализирует ее хронологию. Это торговое событие длилось семь дней.

Около 60% суммарной распродажи золота произошло за первые шесть торговых дней, тогда как остальные 40% пришлись на 20-е число, на кульминацию этой капитуляции. Это была среда. Но еженедельный Отчет включает данные по вторник, так что 19-е число было ближайшей датой к медвежьему пику этой распродажи. И позиции, которые занимали спекулянты золотыми фьючерсами в тот день, уже показывали невероятные уровни ужаса.

Крупные спекулянты занимали длинную сторону 196,000 контрактов и короткую сторону 92,000. То есть мы получили нетто длинную позицию в менее чем 104,000 контрактов, а это потрясающий 50-месячный минимум! Золотые спекулянты последний раз были такими медведями в декабре 2008 года, прямо сразу после уникальной раз-в-сто-лет паники на фондовом рынке. Вы, наверное, помните, что золото тогда тоже засосало в водоворот всеобщей распродажи акций, и ему не удалось сыграть роль тихой гавани.

Золотые медвежьи настроения достигли крайней степени в конце 2008 года, когда металл торговался у $776. Никто не только не хотел покупать золото во время самого большого и безумного зубца страха за многие десятки лет, оно еще и упало на 27,2% за менее чем четыре месяца! Почти все, включая умнейших фьючерсных трейдеров, считали, что долгосрочный золотой рынок окончен. Поэтому количество их нетто длинных позиций упало до нижайших низов.

Они были правы? Был ли оправдан крайний золотой пессимизм? Конечно же, нет. Нетто длинный минимум произошел как раз в момент, когда золото было готово к периоду мощного роста. С того дня и по август 2011 года золотой бычий рынок совершил рывок на 144% вверх. Крайний пессимизм в золотых фьючерсах наблюдался в наихудший для него момент, на важном и нежизнеспособном минимуме, прямо перед рождением важного нового периода роста.

Такая паника – самый крайний пример этого бычьего рынка, но мы наблюдаем этот феномен на каждом важном дне нетто длинных позиций спекулянтов золотыми фьючерсами. Они занимают наиболее медвежью позицию, когда золото в наилучшем положении, то есть в лучший момент для дешевой покупки. Поэтому текущая ситуация очень показательна, ведь этот индикатор достиг своего худшего уровня 19 февраля 2013 года с момента фондовой паники 2008 года. Нетто длинные позиции мелких спекулянтов также находились у своего 49-месячного минимума.

На протяжении всего текущего бычьего рынка золота, одной из самых надежных ставок было занять длинную позицию в момент, когда фьючерсные спекулянты показывали наибольшую степень пессимизма. А так как фундаментальные факторы спроса и предложения на золото сегодня очень позитивны, умные противорыночники ставят против фьючерсных трейдеров. Недавняя золотая капитуляция может оказаться лучшей возможностью для покупок с периода фондовой паники!

Помимо нетто метода анализа еженедельного Отчета об обязательствах трейдеров, есть еще один способ рассмотрения этих данных. И он дает те же самые результаты – коллективно фьючерсные спекулянты являются мощным противорыночным индикатором. Он суммирует все длинные и короткие контракты в собственности обоих классов спекулянтов – крупных и мелких. Этот метод раскрывает такую же великолепную возможность для покупок.

Суммарное количество длинных и коротких позиций обоих классов спекулянтов показано зеленым и красным, соответственно. В некотором смысле это еще более точный инструмент измерения их коллективного эмоционального состояния, так как крайности не маскируются так, как при использовании агрегированного нетто метода. На стороне покупок этот противорыночный индикатор сочетает в себе два аспекта. Совпадение максимального количества коротких позиций с минимальным количеством длинных позиций означает формирование важного золотого дна прямо перед ралли.

Я снова выделил эти эпизоды синим для легкого сравнения с данными о цене на золото, показывающими, что произошло после того как фьючерсные спекулянты стали такими пессимистами. Конечно же, золото мощно рвануло вверх, а новые важные периоды роста начались сразу после достижения фьючерсными трейдерами пика потери надежды. Самый экстремальный пример таких эмоций опять же относится к периоду страшной паники 2008 года. Удивительно то, что в прошлом месяце он значительно превзошел показатели того момента!

За четыре недели до начала кульминации золотой капитуляции февраля 2013 года суммарный объем коротких позиций крупных и мелких спекулянтов золотыми фьючерсами скакнул на почти 90%! Это стало самым большим скачком коротких позиций, самым экстремальным примером золотого пессимизма за 113 месяцев! Это был самый большой пузырь спекулятивных коротких позиций за почти десять лет, аж с сентября 2003 года.

19 февраля суммарное количество коротких контрактов больших и малых спекулянтов выросло до более чем 125,000. Посмотрев на этот график, я захотел узнать, сколько прошло времени с того момента, когда нечто подобное наблюдалось в последний раз. Оказалось, что это был 163-месячный максимум. Спекулянты не занимали большего количества коротких позиций на золото с июля 1999 года, под самый конец 20-летнего медвежьего рынка золота! Февральский короткий пик не имеет аналогов за весь текущий долгосрочный бычий рынок золота.

И тогда золото торговалось лишь по $253, что очень далеко от цены в $1605 в середине февраля 2013 года. Так что объем капитала, задействованного в коротких позициях на золото в прошлом месяце, почти точно был рекордным. Просто потрясающе. За весь текущий бычий рынок мы никогда не видели ситуации, когда золотой пессимизм во фьючерсах так быстро достиг таких крайних уровней, несмотря на то, что этот рынок пережил много куда более резких распродаж, чем февральская капитуляция.

И если перспективы золота на ближайшее будущее обратно коррелируются с уровнем спекулянтского пессимизма, а исторические данные нашего бычьего рынка это явно демонстрируют, то мы никогда не видели более бычьей ситуации в этом металле, чем в конце февраля. Это действительно невероятно, учитывая то, что золото мощно растет с апреля 2001 года. Крайний пессимизм – это мощный противорыночный индикатор, самое подходящее время для крайнего оптимизма.

Я торгую на этом бычьем рынке с самого его начала, и меня удивляет то, что февральские события смогли породить такой крайний пессимизм. Спрос на золото глобально остается у исторических максимумов, а первичная добыча и предложение лома сокращаются. ЦБ покупают. И, несмотря на панику в прошлом месяце, руки Феда связаны. Он не может прекратить третий раунд количественного смягчения, не вызвав экономической катастрофы.

Все это подробно объясняется в нашем новом мартовском новостном письме. Цепочка событий, вызвавшая февральскую 7-дневную капитуляцию, была довольно мягкой в сравнении с другими большими золотыми распродажами в начале этого долгосрочного бычьего рынка. Из-за всего этого реакция золотых спекулянтов выглядит еще более иррациональной и эмоциональной. Они просто не выдержали и слетели с катушек, несмотря на отсутствие фундаментальных угроз для золота.

Если бы спрос на золото постоянно падал, а предложение золота постоянно росло, я бы полностью понимал желание стать медведем. Но этого не происходит, а глобальные инвесторы остаются ужасно недоинвестированными в золото. Учитывая огромные объемы создания денег ЦБ по всему миру, мудро сделать противорыночную ставку. Фьючерсные трейдеры ошибались на пиках медвежьих эмоций.

Рынки ненавидят эмоциональные крайности. Излишние страх и жадность никогда не длятся долго, и великий эмоциональный маятник начинает двигаться в противоположном направлении. Излишний страх охватывает стадо у важных минимумов, прямо перед началом нового периода роста. Все это происходит потому, что страх заставляет трейдеров продавать немедленно, оставляя только покупателей. Баланс силы переходит к ним.

Нетто длинные позиции золотых спекулянтов находятся на самом низком уровне с момента фондовой паники 2008 года, предшествовавшей самому большому периоду роста долгосрочного бычьего рынка золота, а мелкие противорыночники ставят против них. Суммарные короткие позиции спекулянтов находятся на самых крайних уровнях никогда не виданных за весь этот бычий рынок, поэтому медвежьи настроения уже в прошлом. Единственно разумные действия, которые можно сегодня предпринять, учитывая все вышеупомянутые противорыночные индикаторы, - это агрессивно покупать золото.

Хотя золотой пессимизм достиг абсурдных уровней в последние несколько недель, он бледнеет перед тем, что мы видим в золотых акциях. Только на этой неделе эталонный индекс золотых акций HUI просел до уровней, которые мы в последний раз наблюдали 43 месяца назад в августе 2009 года! В тот день золото и серебро стоили $933 и $14, что очень далеко от сегодняшних $1575 и $29. Такое мощное фундаментальное расхождение с реальностью не продлится вечно, золотые акции – убер-противорыночная ставка.

Мы в Zeal – испытанные в боях ветераны долгосрочного бычьего рынка, и с огромными успехами торговали на всем его протяжении. Все 637 акций, рекомендованные в наших новостных письмах с 2001 года дали звездную усредненную годовую доходность в +33,9%! Мы этого достигли и приумножили капитал наших подписчиков, с помощью противорыночных ставок. Мы смелы, когда другие испуганы, и покупаем дешево, когда фьючерсные трейдеры слетают с катушек.

Таким образом благоразумные противорыночники следят за тем, что делают спекулянты фьючерсами и поступают наоборот на крайних точках Отчета об обязательствах трейдеров. Чем больше пессимизма показывают эти спекулянты, тем более бычьи перспективы у золота. Подверженность стадному образу мысли на рынках всегда ведет к большим убыткам. Перебороть этот недуг и думать как противорыночник – единственный способ покупать дешево и продавать дорого. Боритесь со стадом и богатейте!

Комментарии 7

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.