Пять причин для покупки золота и биткойнов

- дата: 11 мая 2017 (источник от 27 апреля 2017)

Автор: Джейсон Хэмлин (Jason Hamlin)

Золото и Биткойн – мои любимые объекты инвестирования. Вот 5 причин, почему я считаю, что в следующие несколько лет они существенно вырастут в цене:

1. Война и политическая нестабильность.

Несмотря на антиинтервенционистские лозунги, президент Трамп (Trump) явно усиливает напряжение по всему миру. Он выпустил 50 «томагавков» по авиабазе сирийской армии и сбросил никогда ранее не применявшуюся «мать всех бомб» GBU-43/B Massive Ordnance Air Blast (MOAB) на предполагаемых боевиков ИГИЛ в горах Афганистана. Сообщается, что последние воздушные удары в Сирии поразили союзников США и десятки мирных жителей. Наземные операции на Среднем Востоке, по общепризнанному мнению, тоже активизировались.

Похоже, что Трамп вручил ключи военного командования генералам, поскольку, как сообщается, именно Пентагон решает когда, где и сколько войск использовать в Ираке и Сирии. Трамп усилил враждебные настроения по отношению к Северной Корее и недавно отправил в этот регион группу авианосцев. Кроме того, он разместил в Южной Корее противоракетный комплекс THAAD и отправил туда ядерные подлодки. Китай ответил испытаниями новых ракетных комплексов и военными учениями. Китайцы неоднократно предостерегали США от размещения комплекса THAAD так близко к их границе.

Наблюдается все больше знамений возможного распада Евросоюза, по мере того как во многих странах к власти приходят националистические партии. Эрдоган (Erdogan) узурпирует власть в Турции, проводя массовые чистки в полиции и армии и закрывая оппозиционные новостные агентства, вопреки попыткам оппозиции его остановить. Не утихает конфликт вокруг спорных территорий в Южно-Китайском море. Госсекретарь США Тиллерсон (Tillerson) заявил, что санкции с России будут сняты только после возвращения Крыма, т. е. никогда. НАТО проводит самое агрессивное боевое развертывание у российских границ, включая размещение десятков истребителей F-35.

Золото – традиционно надежный актив, хорошо себя чувствующий во времена войн и геополитической неопределенности. Биткойн также выигрывает, поскольку граждане хотят защитить свои активы от правительств, нуждающихся в финансировании своей военной машины.

2. Множество рыночных пузырей, готовых вот-вот лопнуть.

Акции, облигации и недвижимость по целому ряду критериев пребывают в историческом пузыре. Существенная коррекция на этих рынках с большой вероятностью может оказать эффект заражения и потянуть вниз сразу все рынки, спровоцировав деривативный кризис. Учитывая, что Федеральная резервная система (ФРС) поднимает процентные ставки и снижает свои отчетные показатели, а поколение беби-бумеров выводит из рынка большой массив благосостояния, дно вот-вот будет пробито.

За последние пять лет цена NASDAQ удвоилась. Коэффициент P/E Шиллера, или CAPE (коэффициент цена/прибыль с поправкой на экономические циклы (cyclically adjusted P/E ratio)), достиг третьей величины за всю историю. Выше он был только перед Великой депрессией и перед пузырем доткомов в 2000 г.

На многих рынках цены на недвижимость затмили максимумы пузыря 2006 г. Если разделить среднюю цену односемейного дома на средний доход одной семьи, то можно увидеть, что недвижимость приближается к уровню наименьшей доступности за всю историю. За последние семь лет этот коэффициент вырос к уровню, предшествовавшему последнему обвалу рынка недвижимости. Другими словами, рост зарплат не поспевает за ростом цен на недвижимость.

3. Непосильный долг продолжает расти.

Госдолг США быстро приближается к $20 ТРИЛЛИОНАМ. Процентные выплаты по такому долгу составляют примерно $450 МИЛЛИАРДОВ в год или $15,000 в секунду. Долг на одного гражданина США вырос до $60,000, тогда как сбережения большинства американцев составляют меньше $5,000. Сейчас долг равен 106% ВВП, а большинство экономистов предупреждают, что после превышения долгом 100% ВВП обратить развитие событий вспять будет все сложнее.

Конечно, это лишь официальный размер долга, не включающий необеспеченные обязательства и внебалансовый долг. Хотя точную цифру узнать невозможно, оценки настоящего долга США варьируются от $100 трлн до $250 трлн. При $200 трлн соотношение госдолга США к ВВП превышает 1,000%. Таким образом, долговое бремя США во много раз хуже, чем 250% у Японии и 180% у Греции.

Сокращение налогов только ухудшает долг

Процент от ВВП

Исторический, Прогноз – пунктир в середине графика

С сокращением налогов на $5.5 трлн – синий пунктир

Прогноз Управления Конгресса США по Бюджету (Congressional Budget Office (CBO)) – синяя кривая

Источники: Базовый прогноз CBO за январь 2017 г., подсчеты Комитета по мониторингу федерального бюджета (Committee for a Responsible Federal Budget (CRFB))

Хотя я в целом поддерживаю снижение налогов, сокращение налогов Трампом, по оценкам, в следующие 10 лет увеличит госдолг на $7 трлн. Администрация Трампа надеется, что потери налоговых поступлений будут компенсированы ростом бизнеса, но мне кажется, что это просто принятие желаемого за действительное. И хотя Трамп предложил урезать некоторые правительственные расходы, сэкономить тут не получится из-за увеличения военных расходов.

4. Глобальное обесценивание валют, ослабление доллара и рост инфляции.

Центральные банки и правительства по всему миру соревнуются в конкурентном обесценивании национальных валют, что должно способствовать доступности экспорта и поддержке производства. Президент Трамп и его министр финансов неоднократно называли доллар «слишком сильным» и обвиняли Китай в манипуляциях по ослаблению юаня.

Индекс доллара несколько лет пребывал в боковом тренде, затем прорвался выше уровня 100, но после этого опустился ниже 100 в новом нисходящем тренде. В 2017 г. доллар ослаб, несмотря на то, что ФРС в декабре подняла процентные ставки и обещала в этом году еще три повышения.

Индекс доллара США – наличные расчеты на конец дня, ICE

26 апреля 2017 г.

Открытие, Максимум, Минимум, Закрытие, Изменение

Заметьте, что индекс доллара сейчас тестирует важный уровень поддержки, и что падение ниже 98 окажет большое медвежье влияние на доллар. В начале 2017 г. все занимали длинные позиции по доллару, и в этом, как часто бывает, толпа оказалась неправа.

Хотя рост денежных резервов уже несколько лет как замедлился, инфляция лишь сейчас наконец начала расти. В годы, последовавшие за финансовым кризисом, было напечатано достаточно денег, чтобы создать чрезвычайно высокую инфляцию, однако скорость денежного обращения была слишком сглаженной, чтобы эффект был ощутим. ФРС поощряла банки не за увеличение кредитования, а за утаивание избытка резервов.

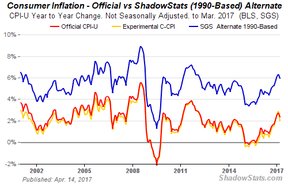

Независимо от того, предпочитаете ли вы использовать цифры правительства или альтернативную статистику Shadowstats, инфляция явно ускоряется. По сути, уровень инфляции сейчас самый высокий с 2011 г., несмотря на повышение процентных ставок. Однако реальный эффект можно будет увидеть тогда, когда лопнет экономический пузырь и правительство снова кинется в суматохе исправлять ситуацию.

Потребительская инфляция – Официальные данные vs. Альтернативная статистика Shadowstats (на основе показателей 1990-х гг.)

Годовое изменение CPI-U, без учета сезонных колебаний, до марта 2017 г. (BLS, SGS)

Официальный CPI-U - красным, Экспериментальный C-CPI - оранжевым, Альтернатива SGS на основе показателей 1990-х гг - синим.

Опубликовано 14 апреля 2017 г.

Вывод таков, что бумажные банкноты центрального банка будут и дальше обесцениваться, и похоже, что администрация Трампа больше заинтересована в слабом долларе, чем предыдущие администрации. Для драгоценных металлов и криптовалют это хороший знак, поскольку их резервы ограничены и не могут быть созданы из ничего по просьбе банкиров и бюрократов.

5. Война с наличными и растущие риски третьих лиц.

Правительства по всему миру усиливают войну с наличными. Они хотят полностью контролировать капиталы и сбережения своих граждан. Они отчаянно пытаются предотвратить вывод денег за пределы традиционной банковской системы, за пределы страны и за пределы досягаемости для налогообложения (грабежа). В течение последнего десятилетия капитал активно покидал Китай, и биткойн стал популярным среди китайцев способом вывести свое богатство за пределы страны и подальше от правительственного контроля.

Правительства оправдывают борьбу с наличными необходимостью обезопасить общество от террористов, неплательщиков налогов, отмывателей денег и наркокартелей. Однако настоящая цель ограничения или даже запрета транзакций с наличными – заставить граждан осуществлять платежи через финансовую систему, чтобы удерживать на плаву нестабильные банки с частичным обеспечением и в то же время давать правительствам расширенные возможности по отслеживанию частных финансовых транзакций граждан.

Если правительство объявит чрезвычайное положение, начнется война или рухнет экономика, то не факт, что деньги на ваших банковских или инвестиционных счетах будут в безопасности. Правительству ничего не стоит заблокировать вам доступ к этим финансам, как происходило в последние годы во многих странах.

Если люди хотят защитить свои активы от инфляции или грабежа, обеспечить свою финансовую конфиденциальность, спастись от деспотичных правительств и быть самими себе банками, то ожидайте массивного оттока денег в золото и биткойны. Существует мнение, что мы уже достигли золотого пика, и что в будущем глобальное производство золота будет идти на спад. Точно так же оценивают, что может существовать максимум 21 млн биткойнов, причем сейчас уже циркулирует 16.4 млн. При растущем спросе и ограниченном предложении цены, скорее всего, будут продолжать расти.

Даже несмотря на проблемы биткойна с масштабируемостью и на то, что на рынке золота происходят бумажные ценовые манипуляции с финансовым плечом, я убежден, что цены и на биткойны, и на золото будут стремительно расти, потому что люди побегут от политических валют, ФРС рано или поздно потеряет контроль над глобальной экономикой, и наше правительство ввергнет нас в нескончаемые войны.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.