Развенчаем мифы об отношение золото/серебро

- дата: 16 октября 2022 (источник от 14 февраля 2020)

Вот подарок на день святого Валентина для тех, кто любит серебро.

Или золото.

Несколько недель назад Wheaton Precious Metals опубликовала очень полезное исследование по отношению золото/серебро. Сегодня мне бы хотелось рассмотреть некоторые выводы из него.

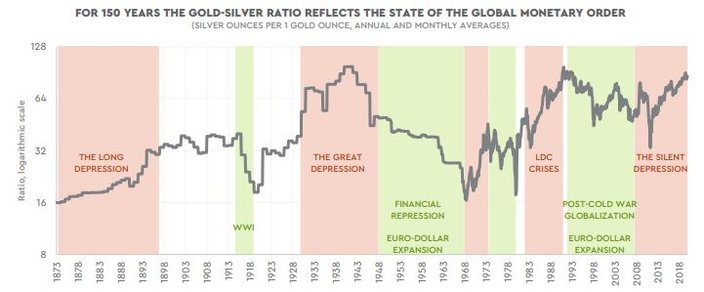

Важный вывод можно понять не сразу: характерного значения отношения золото/серебро не существует.

То есть отношение не тяготеет ни к какому мифическому «магнитному полюсу» (например, 16), к которому оно вернулось бы, если бы прекратились манипуляции ценой.

Выводы Wheaton вполне однозначны. Отношение золото/серебро растет в периоды дефляции и дезинфляции (разницу мы рассмотрим ниже) и падает в периоды инфляции.

150 лет отношение золото/серебро отражает состояние всемирного денежно-кредитного порядка

(унций серебра за унцию золота, годовые и месячные средние)

Отношение, логарифмическая шкала

Долгая депрессия; Первая мировая война; Великая депрессия; Финансовое подавление; Евро-долларовая экспансия; Латиноамериканский долговой кризис; Глобализация после Холодной войны; Евро-долларовая экспансия; Тихая депрессия

Однако неясно, вызывает ли рост отношения дефляцию, или же дефляция вызывает рост отношения. У меня есть свое мнение на этот счет.

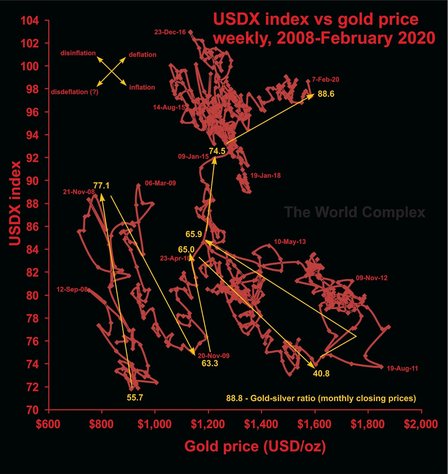

Давайте рассмотрим некоторые показатели дефляции/инфляции. Я буду использовать еженедельный график USDX и цены золота с начала 2008 г.

Индекс USDX и цена золота, еженедельно, 2008 г. – февраль 2020 г.

Индекс USDX

Цена золота (долларов США/унция)

Дезинфляция; Дефляция; Дездефляция (?); Инфляция

Желтым – отношение золото/серебро (на конец месяца)

График сложный, но нас интересуют долгосрочные вариации. Отрезки, когда индекс USDX и цена золота растут, считаются дефляцией. Если золото растет, а индекс доллара США падает, то это инфляция (следовательно, инфляция и дефляция не противоположны). Когда золото падает, а доллар растет – это дезинфляция, а когда золото и доллар США одновременно падают – это должна быть дездефляция, хотя я нигде такого слова не встречал. Немного сложно это произнести, так что, возможно, лучше оставить этот вариант без названия, помня, что если он случится, следует осуществлять короткие продажи золотых акций.

Из графика следует, что большую часть 2008 г. мы наблюдали дезинфляцию. На том отрезке отношение золото/серебро выросло с 55.7 до 77.1.

Значительная часть 2009 г. характеризовалась инфляцией, и отношение тогда упало с 77.1 до 63.3.

До середины 2010 г. наблюдалась дезинфляция, и отношение немного выросло.

Во время большого инфляционного отрезка до конца 2011 г. отношение опустилось до 40.8. При последнем рывке цены золота индекс доллара не менялся, так что формально это между инфляцией и дефляцией – не знаю, как это назвать. Отношение золото/серебро на том отрезке выросло, что логично, так как цена золота тогда поднялась на $200.

Во время следующего периода дезинфляции до конца 2013 г. отношение выросло до 65.9.

С тех пор преобладал дефляционный тренд, хотя реально было лишь два дефляционных рывка – до начала 2015 г. (отношение золото/серебро 74.5) и последние 18 месяцев (отношение 88.6). Большую часть времени наблюдались короткие циклы инфляции-дезинфляции с небольшими колебаниями отношения золото/серебро без явного тренда.

За весь 12-летний период, рассмотренный на графике, общая картина – дефляция, но она, по большей части, состоит из циклов инфляции и дезинфляции.

При сохранении дефляционных условий отношение золото/серебро может неограниченно расти. А пока будут создаваться непомерные долги, дефляционные условия будут преобладать. В такой ситуации, несмотря на рекордно высокое отношение золото/серебро, золото остается лучшей инвестицией, чем серебро.

Тем не менее, поскольку дефляционный эффект в значительной мере вызван циклами инфляции и дезинфляции, на коротких отрезках серебро – лучшая инвестиция, чем золото. Только критерием выбора должно быть не отношение золото/серебро, а денежно-кредитная политика.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.