Развенчание дефляции

- дата: 30 декабря 2010 (источник от 3 августа 2010)

Автор: Пуру Саксена (Puru Saxena)

Многие видные экономисты определяют дефляцию как снижение ценового уровня в данной экономике. Усугубляют ситуацию то, что они используют сверх искаженную статистику в качестве ориентира. Поэтому когда пресловутые индекс потребительских цен (CPI) или индекс оптовых цен (PPI) демонстрируют небольшой рост, они празднуют наступление «совершенного сценария» умеренной инфляции, а когда индексы падают, они начинают волноваться о дефляции. К сожалению, большинство людей слепо следует за этими деятелями и, как следствие, совершают дорогостоящие ошибки со своим капиталом.

Вы, наверное, помните, что на дне предыдущего медвежьего рынка большинство экспертов рекомендовало держаться подальше от «рискованных активов», таких как акции и ресурсы и держать деньги в наличных и облигациях. В то время подавляющее большинство стратегов и их последователей ошибочно волновались о дефляции. По их мнению, дефляции было не избежать по следующим причинам:

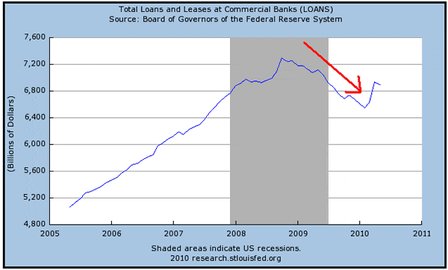

1. Сокращение объема долга в частном секторе. Когда наступил кредитный кризис летом 2008 года, а к его концу рухнули цены на активы, потребители и бизнесы, сидевшие по уши в долгах, начали с ними расплачиваться (рис. 1). Такие действия были совершенно оправданными как реакция на разрушения, вызванные тяжелейшим медвежьим рынком. Поэтому когда объемы задолженности частного сектора начали падать, дефляционисты объявили о смерти инфляции. «Как глобальная экономика может инфлировать, когда частный сектор затягивает пояса?» - был их боевой клич.

Рис. 1: Объем долга частного сектора в США

Источник: St. Louis Fed

Хотя дефляционисты в чем-то и были правы, их оценка ситуации была ошибочной, так как они полностью игнорировали возможности правительств брать взаймы. Действительно объем частного долга сократился на $800 млрд, но это сокращение было перекрыто усилиями американского правительства по наращиванию долгов.

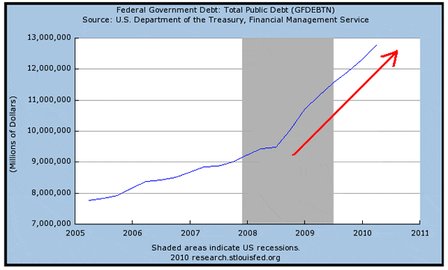

Рисунок 2 показывает, что за последние два года американский федеральный долг вырос на невероятные $3 трлн и тем самым «компенсировал» эффект снижения объемов задолженности в частном секторе. Отметьте, что суммарный объем федерального долга сейчас находится на рекордном уровне!

Рисунок 2: Взрыв федерального долга США

Источник: St. Louis Fed

Точно также поступили другие правительства и тем самым сдержали дефляционные силы, вызванные к жизни бережливостью частного сектора.

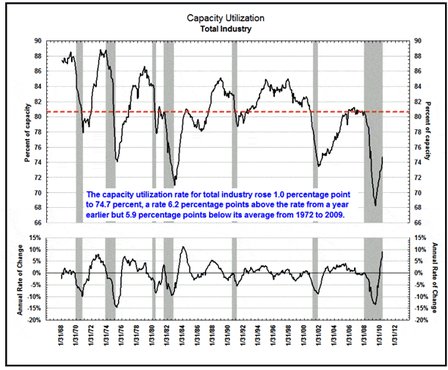

2. Избыточные мощности. Нехватка спроса и избыток производственных мощностей – это еще один фактор, упоминаемый дефляционистами.

Вы помните, как после краха Lehman Brothers глобальная экономика буквально замерзла. Всемирный спрос сократился, и мир остался с пустующими фабриками, зданиями и набитыми складами. В таких условиях речь об инфляции идти не может, говорили дефляционисты.

И снова дефляционисты не поняли, что избыточные мощности всегда были частью нашего реальности, рост цен (который они ошибочно называют инфляцией) не имеет ничего общего с использованием этих мощностей.

За последние 42 года американская экономика никогда полностью не использовала производственные мощности (Рисунок 3). Более того, даже в сверх инфляционные 1970-е и во время последнего инфляционного бума (2003-2007), экономика США работала куда ниже уровня полной загрузки мощностей. В глобальной экономике ситуация такая же. Поэтому говорить, что инфляции не может быть, потому что есть незагруженные мощности, просто глупо.

Рисунок 3: Хронический избыток мощностей в США (верхняя шкала % загруженных мощностей)

Если отбросить все популярные дефляционные заблуждения, то реальность состоит в том, что инфляция есть увеличение объема предложения долга и долгов в экономике. Рост цен, который часто ошибочно называют инфляцией, это всего лишь ее последствие.

Когда какой-либо Центральный банк создает новые деньги, а физические или юридические лица и суверены берут взаймы, результатом всегда является инфляция. Как сказал Милтон Фридман (Milton Friedman): «инфляция – это всегда и везде монетарный феномен».

Поэтому в условиях современной системы бумажных валют, правительства являются рьяными заемщиками, а центральные банки охотно дают взаймы. Это значит, что сокращение предложения денег и долга (дефляция) не произойдет. Реальная опасность для экономики – это сильная инфляция или даже гиперинфляция.

Мы продолжаем покупать твердые активы и быстрорастущие экономики Азии. Наши любимые секторы: энергия, драгоценные металлы и производственные акции, а любимые рынки: Китай, индия и Вьетнам. Они дадут отличные долгосрочные результаты.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.