Рейтинги ААА: мрачная сказка

- дата: 8 октября 2010 (источник от 30 августа 2010)

Автор: Аддисон Виггин (Addison Wiggin)

Как рейтинговым агентствам удалось пережить кредитный кризис целыми и невредимыми, да еще и без новых ограничений на их работу остается тайной.

«На публике никогда нет ничего ясного или определенного», написали мы в нашей книге «Новая империя долга» (The New Empire of Debt). «Каждая ошибка это всегда чья-то еще вина. Вот почему так многие их совершают. Публика живет в таком тумане, что ей видятся полуобнаженные нимфы за каждым деревом и стодолларовые купюры под каждой подушкой».

Если Уолл-стрит – это долина теней, в которой мудрые банкиры шарят в карманах бесцельно скитающейся публики, то рейтинговые агентства – холмы, эту долину окружающую. Не столпы прозрачности и убежище от бандитов, а непреодолимые и устрашающие утесы, которые ловят и сгущают туман. (Это буквально так и есть. Офисы Moody’s, Standard and Poor’s и Fitch Ratings окружают нижнюю часть Манхэттена. Moody’s на западе, S&P на востоке, а Fitch на крайнем юге острова.)

Хотя обязанностями рейтинговых агентств является оценка инвестиционного риска и создание условий для честной игры для всех видов инвесторов, в действительности они занимаются прямо противоположным. Рейтинговые агентства совершили грубые ошибки во всех областях работы с риском от ипотечных и муниципальных облигаций до суверенного долга, а всем нам приходится платить за последствия.

Что удивительно, они не только не страдают, но продолжают процветать. Их услугами пользуются все крупнейшие фирмы Америки (если не всего мира) и их почти не трогают регуляторы и следователи. Почему?

В июле долгосрочное расследование Сената пришло к выводу, что 91% всех ипотечных облигаций с рейтингом AAA выпущенных с 2006 по 2007гг. были переоценены до мусорного статуса – BB или того ниже. Несомненно, что такие гигантские ошибки могут совершать только очень умные люди. Человек с улицы достиг бы лучших результатов, подбрасывая монетку. ТАК ошибаются только гении.

В действительности, это лучшее объяснение того, что произошло с большой тройкой рейтинговых агентств. Ими руководили умнейшие количественные экономисты, чьи модели основывались на многолетних статистических сериях. Мы не знаем была ли жилищная статистика времен Великой депрессии потеряна или аналитики специально не использовали ее в своих моделях, но ни одна из них не принимала в расчет кризис поколений, в условиях которого цены на дома могут упасть на 20% в год. Поэтому инвестиционные банкиры смогли наполнять облигации плохими долгами и все равно получать рейтинг AAA.

По этому поводу удачно высказался глава облигационного фонда Pimco Билл Гросс (Bill Gross): «Казалось, что их количественные модели обладают IQ 160, тогда как их рейтинг с точки зрения здравого смысла не поднимался выше 60, как у гения-идиота, владеющего высшей математикой, но без какого-либо представления о том как ее применять на практике».

«Проще быть умным, чем хорошим», написали мы в Империи Долга. «Умных выбирают на высокие должности. Они управляют большими корпорациями… Но добродетель, а не сила разума, в конце концов приносит победу».

Рейтеры и банкиры были слишком умны и им это навредило. Их порочность выставила напоказ конфликт интересов, очевидный для любого разумного взрослого человека:

- Инвесторам нужны ценные бумаги с рейтингом AAA.

- Инвестиционные банки исполняют желания клиентов.

- Они платят рейтинговым агентствам за их услуги.

- Услуга – это присвоение рейтинга ценной бумаге.

Придумайте собственное сравнение. Это как студент, платящий учителю за выставление оценки по экзамену или обвиняемый платящий зарплату судьи.

Культурные различия только усугубили проблему. Инвестиционные банкиры платят рейтинговым агентствам, но именно банкиры, посредством продажи ценных бумаг получивших рейтинг, срывают куш. Часто бывает, что новичок из рейтингового агентства переходит на работу Goldman Sachs или JPMorgan (но не наоборот).

Таким образом, рейтеры еще сильнее мотивированы принимать правила этой игры. В конце концов, какова продолжительность жизни на Уолл-стрит у аналитика S&P с несгибаемой жизненной позицией? (Та же проблема существует и в отношении регулятора – Комиссии по ценным бумагам (SEC).

Все продолжали играть. Банкир и рейтер вместе решали какого рейтинга заслуживает каждая из комбинаций займов. Конечно же, банкир хотел бумаги с рейтингом ААА для продажи исландскому правительству или крупному пенсионному фонду, а рейтер хотел бизнеса банкира…если не самому стать банкиром когда-нибудь. Модели, никогда не испытывавшие кризиса образца 2008 года, тоже играли по правилам.

Даже когда все почти вырвалось из-под контроля и количество плохих кредитов уже совсем не тянуло на рейтинг AAA, стороны нашли решение проблемы. Они разделили ценную бумагу на части с различной степенью риска, у каждой из них был свой уровень доходности, но рейтинг оставался одинаковым. Они назвали это «траншами», как будто бы все уже и так не было слишком сложно, что по-французски значит «кусок» или «порция».

Держатели акций и налогоплательщики, конечно, заплатили самую большую цену за последствия ипотечного кризиса. Банкирам тоже досталось несколько ударов, но рейтинговым агентствам удалось отделаться легким испугом. Большая тройка, Moody’s, Fitch и S&P, не только остаются в бизнесе, но продолжают играть важную роль.

Трейдеры, затаив дыхание, ожидают услышать о судьбе перегруженных долгами наций зоны евро и особенно Греции, чья судьба находится в руках агентств. S&P любит хвастаться тем, что они настаивают на присутствии ни одного, а двух рейтинговых аналитиков в каждой рейтингуемой стране. «Это наша практика и это отлично работает», говорит представитель S&P Джон Чеймберс (John Chambers).

S&P оценила Исландию как “A+” в марте 2008 года, за полгода до того как рухнула ее валюта.

В конце июля Чеймберс помог срезать испанский рейтинг до AA, этим «смелым» движением бросая вызов рейтингу AAA Moody’s и Fitch. «И это в стране с 20% безработицей», комментирует ситуацию Билл Гросс, «с недавним дефицитом текущего баланса в 10%, которая пережила 13 дефолтов за последние два столетия, чьи облигации торгуются на уровне рейтинга Baa и чья судьба полностью зависит от доброты Евросоюза и МВФ. Вот так AAA!»

Крупнейший в мире облигационный инвестор говорит об очевидной некомпетентности агентств, но глобальные финансы продолжают жить и умирать по их указке. Несмотря на все это, Конгресс отказывается заглядывать в этот гнилой уголок финансовой индустрии.

В этом случае даже свободный рынок не сработал. В мире есть и другие рейтинговые агентства, которым даже удается выполнять свои обязанности. Агентство «второго яруса» Egan Jones – это один из примеров. Его аналитикам платят покупатели бумаг с рейтингом Egan, а не их эмитенты. Какая отличная идея! Но по неизвестным нам причинам – это не агентство номер один в мире.

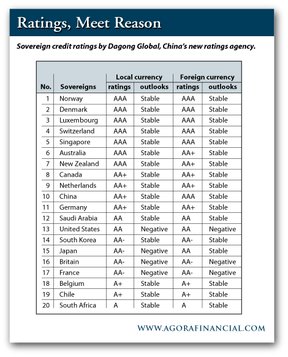

Если американские инвесторы готовы продолжать участвовать в этой клоунаде, то китайские уже нет. Новое китайское рейтинговое агентство Dagong Global начало предлагать конкурирующий взгляд на вещи. Обратите внимание на счастливую страну номер 13 в таблице ниже. (Оценки суверенных рейтингов в местной и иностранной валюте).

Один очевидный вывод сразу же приходит на ум: вам так и нельзя доверять Уолл-стрит. Игроки и правила, создавшие этот бардак для собственного обогащения, так и остались в игре.

Вторая пилюля более горькая. В текущей рыночной ситуации у независимого частного инвестора шанс вырастить свой капитал в долгосрочной перспективе значительно выше, если он инвестирует вне Уолл-стрит. Когда речь заходит о самых важных инвестициях в жизни, забудьте об индексах, голубых фишках, суверенных облигациях и суперфондах – оставьте их нижнему Манхеттену.

Рейтинговые агентства и их клиенты, банкиры, не затрудняют себя работой с небольшими компаниями, ресурсами, малыми фондами и другими ценными бумагами, в которых нет потенциала большого заработка. Более того, они совершенно не заинтересованы в судьбе малых и средних бизнесов вашей семьи, образования и местных небольших инвестиций.

Именно на этих аренах, где у Уолл-стрит нет игральных костей и возможности стянуть чужие кошельки, успех и неудача определяются силой воли, мозгами и везением. Это лучшее, чего может просить хороший инвестор.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.