Рыночный указ с горы Синай или повторение 1970-х? А не пора ли подумать о золоте?

- дата: 14 сентября 2022 (источник от 31 августа 2022)

Автор: Майкл Д. Косарес (Michael J. Kosares)

«[В] долгосрочной

перспективе ФРС, скорее всего, выберет средний курс, который примет форму

стагфляции».

Рэй Далио (Ray Dalio), Bridgewater Associates

Marsh McLennan призывает управляющих активами, частные банки и семейные офисы думать о золоте.

В недавнем интервью Financial Times Генри Кауфман (Henry Kaufman), оригинальный «доктор Конец Света», большую часть своей карьеры проработавший экономистом в Salomon Brothers, выразил опасения, что нынешняя ФРС под руководством Джерома Пауэлла (Jerome Powell) не в состоянии бороться с инфляцией так, как это делал Пол Волкер (Paul Volcker) в 1980-х годах. «Я все еще жду от него смелых действий», - говорит Кауфман. «Сегодня уровень инфляции выше процентных ставок. В те времена процентные ставки были выше уровня инфляции. Это довольно противоречиво. Нам предстоит пройти долгий путь. Инфляция должна снизиться, иначе процентные ставки будут расти». Однако такого рода старомодное мышление - это не то, что движет Уолл-стрит или другими финансовыми центрами по всему миру. Новое мировоззрение крепко связано с понятием разворота, но что, если ФРС никогда на самом деле не развернётся? Или никогда не ужесточит политику? Что, если ФРС просто продолжит повышать ставки, но никогда не достигнет полного подъема?

Возможно, пришло время разработать определения для терминов «голубиный» и «ястребиный», более подходящие для нашего времени. Ястребиным или голубиным является повышение ставок, но сохранение их на значительном расстоянии от уровня инфляции? На наш взгляд, было бы упрощением называть ФРС «ястребиной» только потому, что она повышает ставки. Центральные банки Аргентины, Венесуэлы и Зимбабве повышали ставки в течение многих лет, однако в настоящее время их инфляция составляет 70%, 167% и 257% соответственно, и она продолжает расти. Нет такого дурака, который назвал бы их центральные банки «ястребиными», а их рынки акций и облигаций - стабильными. Тем не менее, Уолл-Стрит реагирует на акт повышения ставок, как если бы это был рыночный указ, изданный с вершины горы Синай, в то время как реальное влияние на инфляцию может заключаться в ее замедлении, а не в сдерживании. Проще говоря, мы можем вернуться в 1970-е годы и в то время, когда центральные банки говорили о сдерживании инфляции, но так и не смогли довести дело до конца.

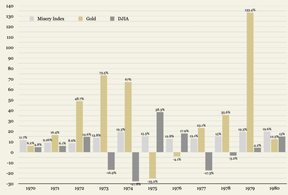

Компания Marsh McClennan, консультирующая топ-менеджеров по управлению активами, частные банки и семейные офисы, утверждает, что раньше портфели были ориентированы на безинфляционный климат, хорошо подходящий для владения акциями и облигациями. Теперь, «впервые за поколение», говорится в недавно опубликованном отчете, инвестиционные менеджеры должны серьезно учитывать в своем планировании стойкую инфляцию и стагфляцию. «Инфляционные сценарии, особенно стагфляция» - говорится в докладе, «делают большинство портфелей уязвимыми. Здесь ценным дополнением к портфелю могут оказаться стратегии, ориентированные на сырьевые товары, и золото» (Пожалуйста, посмотрите на график ниже.)

«Золото, - говорится в заключении, - это товар особого рода. Исторически сложилось так, что оно демонстрирует хорошие результаты, когда страх перед инфляцией высок, особенно перед инфляцией, вызванной денежной экспансией, обладая высокой чувствительностью к инфляции, когда инфляция находится на траектории бегства. Золото может превзойти более широкие сырьевые товары в сценарии стагфляции (высокая инфляция в период стагнации роста, поскольку оно в значительной степени не связано с промышленным спросом, и, как правило, оно отстает от более широких сырьевых товаров в условиях инфляции, сопровождаемой экономическим ростом. То, что золото часто выигрывает в сценариях более высокой инфляции, связано с его тесной связью с обесцениванием валюты».

Золото

- желтым, акции - черным и Индекс нищеты - серым во время стагфляции 1970-х годов

(% изменения, год; Индекс нищеты = инфляция + безработица)

Источники данных: Федеральная резервная система Сент-Луиса [FRED], MacroTrends.net

Коротко и ясно

ДО ЭТОГО ГОДА ИНФЛЯЦИЯ В СТРАНАХ С РАЗВИТОЙ ЭКОНОМИКОЙ,» пишет Диана Койл (Diane Coyle) в статье MarketWatch под названием «Эмоциональные шрамы от инфляции потрясут основы западных обществ», «в таких странах как, например, в США и Великобритании, цены были настолько низкими так долго, что нужно было быть далеко в среднем возрасте, чтобы вспомнить, каково было пережить скачки цен в конце 1970-х годов. Это было плохо… Но цифры в заголовках не показывают, какие потери наносит высокая инфляция». Рыночные аналитики склонны пересчитывать цифры, не особо задумываясь о чистом эффекте экономической дезадаптации – например, инфляции – на повседневную жизнь и культуру, в которой это происходит. Койл ссылается на 1970-е годы и кошмарную инфляцию в Германии 1920-х годов, которая, по ее словам, продолжает оказывать «влияние на экономическую политику и по сей день». Кроме того, мы бы приписали значительную долю высокого спроса на золотые и серебряные монеты за прошедший год пожилым инвесторам, хорошо помнящим изнурительные последствия стагфляции 1970–х годов - и то, насколько хорошо поступили инвесторы, купившие эти монеты в начале десятилетия.

В статье CAPTIVATING PROFILE OF GOLD, опубликованной на сайте Data Driven Investor, аналитик доктор Емельянов (Jemeljanov) цитирует старую шотландскую пословицу о построении финансовой безопасности: «Бери, что можешь, и сохраняй то, что имеешь, — это способ разбогатеть». Золото, по его мнению, играет решающую роль во второй части этой формулировки. «Спрос на золото сохраняется», - говорит он, - «из-за того, что в периоды нестабильности и повышенной волатильности цен стоимость золота имеет тенденцию отрицательно коррелировать со стоимостями других активов. Это означает, что в ситуациях финансового стресса цены на золото часто растут, в то время как цены на другие активы падают, тем самым повышая роль золота как универсального «диверсификатора» инвестиционного портфеля, независимо от источника финансового стресса. Это отличает золото от других способов защиты стоимости вашего портфеля с помощью, например, производных финансовых инструментов, поскольку они направлены на защиту портфеля от некоторых конкретных рисков».

РУЧИР ШАРМА (RUCHIR SHARMA) ИЗ ROCKEFELLER INTERNATIONAL ПРЕДУПРЕЖДАЕТ, что доллар США может находиться на пороге серьезного разворота, основанного на стечении исторических факторов, подобно тому, что произошло при аналогичных обстоятельствах в начале 2000-х годов. «То, что произошло два десятилетия назад», - пишет он в редакционной статье Financial Times, - «говорит о том, что доллар находится ближе к пику, чем к дальнейшему росту. Даже когда американские акции упали во время краха доткомов, доллар продолжал расти, а затем вступил в период спада, начавшийся в 2002 году и продолжавшийся шесть лет. Возможно, подобный переломный момент уже близок. И на этот раз падение американской валюты может продлиться еще дольше.» Редакционная статья Ручира озаглавлена, «Грядет постдолларовый мир». Если он прав в том, что доллар достиг своего пика (а он приводит убедительные аргументы), то его падение будет соответствовать последовательности снижения максимумов, показанных на долгосрочном графике выше. Эти долгосрочные более низкие максимумы предшествовали более низким минимумам, а эти более низкие минимумы, в свою очередь, совпали с резким ростом цен на золото, особенно в период с 2000 по 2011 год.

Золото

- желтым и индекс доллара США - зеленым

(%, с 1971 по настоящее время)

График предоставлен TradingView.com

ЧТО СЛЕДУЕТ ОТМЕТИТЬ В ИНВЕСТИЦИОННОМ СООБЩЕСТВЕ, так это то, что инфляция, а не безработица, определяла Индекс бедности в 1970-х годах, и она определяет его сейчас. Было бы хорошо, если бы экономисты и финансовая пресса начали регулярно добавлять к слову «рецессия» модификатор – стагфляционная, чтобы отличить ее от традиционной, вызванной безработицей, банкротствами, системными рисками и т.д. Это дало бы инвесторам и потребителям более четкое представление о том, с чем они имеют дело. «Я не могу припомнить случая за последние 75 лет» - пишет бывший министр иностранных дел Германии Йошка Фишер (Joschka Fischer) – «когда происходило такое массовое накопление крупных и незначительных потрясений. Сегодня мир сталкивается с усиливающимся изменением климата, пандемией, крупными войнами, растущей инфляцией, сбоями в международной торговле и цепочках поставок, а также с острой нехваткой продовольствия и энергии». Он говорит, что Запад не предвидел последствий своей «экономической зависимости» от соперников - Китая и России. «Счет за эту наивность», - говорит он, - «сейчас должен быть оплачен, и он будет большим». Он приходит к выводу, что мы находимся в заключительной части 75-летнего Pax Americana, начавшегося после Второй мировой войны. «Выборы 2024 года» - говорит он, «могут стать первыми американскими выборами, которые будут иметь «прямые цивилизационные и планетарные последствия». Эхо четвёртого поворота…

РАССМАТРИВАЯ СИТУАЦИЮ в ДОЛГОСРОЧНОЙ ПЕРСПЕКТИВЕ, технический аналитик Крис Вермюлен (Chris Vermeulen) советует проявить терпение, поскольку сейчас мы находимся в периоде, сравнимом с условиями, сложившимися непосредственно перед началом долгосрочного бычьего рынка золота и серебра в 2002-2003 годах. «Если золото/серебро повторяют установку 2002-03 гг.» - он спрашивает в анализе, опубликованном на MoneyShow, после перечисления сравнений, - «чего мы можем ожидать в будущем? Если золото начнет прорываться, что может произойти уже в 2023 или 2024 году, я полагаю, что следующий пик для золота будет где-то около $3100. Затем мы начнём целенаправленный подъем к уровню $4500 и дальше. Трудно предсказать какие-либо целевые даты для этого типа ралли, но я пытаюсь проиллюстрировать то, что я вижу связанное со сходством рыночных условий 1989 ~ 2003 годов с тем, что я вижу прямо сейчас. Если вы пережили это невероятно захватывающее время, вы можете вспомнить многие из этих событий. Я предполагаю, что мы, возможно, начинаем переживать подобные события прямо сейчас, и я подозреваю, что сейчас мы находимся где-то около августа 2000 года».

В АНАЛИЗЕ, ОПУБЛИКОВАННОМ В DAILY RECKONING недавно, Джеффри Такер (Jeffery Tucker) высказал мнение об инфляции, разделяемое многими экономистами и инвесторами. «Постепенно» - он пишет, - «мы прозреваем. В целом рост цен не будет остановлен. Темпы роста будут снижаться то здесь, то там, но в целом цены сдвинулись вверх навсегда». В связи с этим он делится некоторыми семейными историями: «Нет ничего, что мы могли бы считать само собой разумеющимся в этой инфляционной сумасшедшей экономической среде, нет практических правил, которые могли бы действительно направить нас. Мой отец был экономным человеком, поистине великим человеком, но при этом верил в долгосрочную ценность и истину. Да, он тоже любил золотые и серебряные монеты, и очень сильно. Он накапливал их на протяжении всей своей жизни. Когда я смотрю на это сегодня, становится совершенно очевидно, что это было одним из лучших его финансовых решений. Он никогда не был дейтрейдером или фанатом технологических акций. Он цеплялся за то, чему действительно доверял, чем действительно владел, что действительно контролировал. Это кажется эффективной стратегией даже сейчас».

Примечательные цитаты

“Я не могу не задаться вопросом, сдерживают ли продажи золота в России. “Торговые партнеры не будут принимать бумажные обещания воюющей страны, если у них есть хоть капля здравого смысла” - говорит он. В результате Россия, возможно, сокращает свои запасы, чтобы финансировать войну на Украине. «Российский военный фонд, вероятно, сдерживает золото, и для меня стратегия заключается в накоплении, потому что либо конфликт закончится, либо военный фонд опустеет, либо и то, и другое, и при значительной инфляции в то же время, когда это произойдет, золото сильно подорожает. Если не появятся лучшие долгосрочные возможности, изрядная часть моего портфеля будет золотой.» – Клем Чемберс (Clem Chambers), YLem Capital, Forbes.

Примечание редактора: Догадка Чемберса, возможно, была пророческой. Вскоре после того, как его статья была опубликована в Forbes, Moscow Times сообщила, что Россия продает золото напрямую Китаю со скидкой в 30%, чтобы обойти западные санкции.

«Вы не часто слышите в крупных средствах массовой информации о том, что центральные банки скупают золото. Удивительно, что делают центральные банки в последнее время. На самом деле, у центральных банков есть три самых точных вещи: им нравится золото, они покупают золото и будут продолжать покупать золото». – Мо Зульфикар (Moe Zulfiqar), Lombardi Letter, о том, почему он считает, что золото подорожает до $3000 за унцию.

«Любой образованный человек скажет, что ФРС должна прекратить делать то, что она делает, чтобы цены не вышли из-под контроля. Но у председателя ФРС есть и другая забота: сохранить свою работу и не быть обвиненным в большой рецессии. В этом году ФРС заявила, что ужесточит денежно-кредитную политику для борьбы с инфляцией. За последние 45 лет мы научились никогда не доверять тому, что говорит ФРС. То, что они на самом деле делают, часто прямо противоположно тому, что они говорят». Берт Дохмен (BertDohmen), Wellington Letter.

«Это действительно одна из самых сложных сред, в которых мы когда-либо работали в нашей отрасли. Потому что мы имеем дело не только с экономическими проблемами, такими как инфляция, ослабление стимулов и тому подобное. Но также и социальными проблемами, связанными с возвращением людей к мобильности после карантина, работы из дома и просто изменения потребительских моделей». – Дэвид Гиббс (David Gibbs), генеральный директор Yum Brands (TacoBell, KFC, PizzaHut), CNBC.

«Ряд показателей указывает на то, что поворотный момент для золотого сектора, возможно, близок. Важно отметить, что золото начало опережать акции в целом, что потенциально знаменует начало разворота после десятилетия низких показателей. Кроме того, сохраняющиеся высокие показатели золота по отношению к основным валютам (помимо доллара США), были бычьим сигналом в предыдущих циклах и подчеркивают искажающее влияние «ястребиной» политики ФРС на рынок золота». – Baker Steel Capital Management. «Мне совершенно безразлично, что собирается делать ФРС, потому что не она управляет этим кораблем. Если посмотреть на происходящее, то мы уже сейчас находимся в совершенно новом цикле смягчения.» – Джим Полсен (Jim Paulsen), директор по инвестициям Leuthold Group.

Заключительная мысль

Кто и почему покупает золото прямо сейчас?

Доминик Фрисби (Dominic Frisby) сообщает, что за последние две недели в Великобритании две профессиональные группы стали основными покупателями золота и серебра: врачи и инвестиционные банкиры. Инвестиционные банкиры, как указывалось выше, обеспокоены системными рисками – продолжением Великого финансового кризиса. Врачи, по его словам, увидели, что стоимость их пенсионных счетов «довольно резко упала» в последние месяцы, и обращаются к металлам в качестве альтернативы. «За последние четыре недели покупка инвестиционными банкирами монет и слитков выросла на - довольно поразительные, на мой взгляд, - 59%,» - сообщает он в MoneyWeek, британском инвестиционном журнале. «Я должен сказать, что последствия скачка в 59% числа инвестиционных банкиров, покупающих золото для своих личных портфелей, вызывают некоторые опасения. Что происходит в банках? Назревают проблемы? Что они знают такого, чего не знаем мы? Нечто подобное происходило в преддверии кризиса Lehman». В заключение Фрисби указывает на то, что 67% пенсионеров продают акции в рамках своих планов и покупают золото. «Я не думаю, что это повод для того, чтобы пойти, продать все, купить золото и бежать в горы. Но это один из тех показательных моментов, которые следует иметь в виду, принимая более широкие макроэкономические инвестиционные решения».

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.