Рынок золота развернется, когда это произойдет

- дата: 30 июня 2023 (источник от 22 июня 2023)

Я уже писал о важности медвежьего рынка, рецессии и смены ФРС для бычьего рынка золота. Но сегодня я хочу сделать уточнение.

Должен быть потенциальный переломный момент, предшествующий этим катализаторам.

Рынки прогнозируют ближайшее будущее и постепенно сбрасывают его со счетов по мере того, как оно становится вероятностью, а затем и уверенностью.

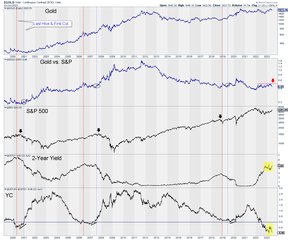

На приведенном ниже графике показано золото, отношение золота к фондовому рынку, фондовый рынок, доходность 2-летних облигаций и кривая доходности (доходность 10-летних облигаций минус доходность 2-летних облигаций). Красной линией отмечено последнее повышение ставки, а синей - первое снижение ставки (в этом цикле).

Сосредоточьтесь на соотношении золота и S&P 500, пиках фондового рынка (черные стрелки) и кривой доходности.

Соотношение золота к S&P 500 не имело тенденции к росту до первого снижения ставки. Круги совпадают со снижением ставок. Обратите внимание, что кривая доходности начинает становиться более крутой (поворачиваться выше) перед снижением ставки.

Что касается фондового рынка, то все циклы разные, но переход от повышения ставок к их сокращению из-за рецессии весьма медвежий, что очень оптимистично для драгоценных металлов.

Золото – непрерывный контракт (EOD) CME

Источник: StockCharts.com

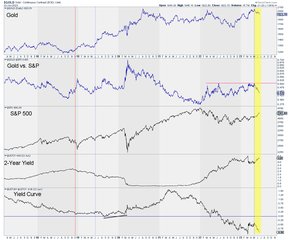

После пика золота в мае доходность облигаций выросла, а фондовый рынок вышел из кризиса. Инверсия кривой доходности усилилась.

Как вы можете видеть ниже (желтым цветом), на данный момент эти показатели движутся против золота.

Золото – непрерывный контракт (EOD) CME

Источник: StockCharts.com

Одним словом, крутизна кривой доходности станет поворотным моментом для рынка золота, т.к. это предшествует началу снижения ставок.

Кривая доходности начала снижаться весной из-за многочисленного банкротства банков, но ФРС смогла закрепить это бумагами, и экономика пока избежала рецессии.

Фондовый рынок должен достичь пика примерно в то время, когда ФРС прекратит повышение ставок.

Насколько быстро кривая доходности станет круче, зависит от состояния экономики. Чем мы ближе к рецессии и чем быстрее она наступит, тем кривая доходности ближе к прорыву.

У спекулянтов и инвесторов есть время изучить и выявить лучшие возможности, пока они недорогие. Данная коррекция также даёт время на поиск сильных акций, которые вы пропустили.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.