Самые глупые деньги наконец-то засосало на фондовый рынок

- дата: 4 декабря 2017 (источник от 26 ноября 2017)

Обратный выкуп корпоративных акций оказался замечательным механизмом превращения понижения Федеральной резервной системой процентных ставок в рост потребительских расходов. Просто позвольте публичным компаниям дешево брать в долг, и за полученные деньги они, среди прочего, будут выкупать собственные акции. Цены акций тогда растут, из-за чего инвесторы чувствуют себя богаче и более охотно тратятся на праздные покупки (новые машины, большие дома, экстравагантный отдых), что ведет к росту показателей ВВП.

Для политиков и бюрократов это сплошной выигрыш. Но для остальных – нет, так как долги корпораций, уходящие на выкуп собственных акций на рыночном пике, мешают их дальнейшему росту, что в итоге ведет к более существенному спаду цены акций, чем было бы в другом случае.

И кто же в конечном счете в проигрыше? Единственные, кто традиционно готов покупать после того, как корпорации закончили переплачивать за свои акции: розничные инвесторы, конечно.

Давайте посмотрим, как это разворачивается в этот раз.

Сначала корпорации потратили несколько лет на подъем цен акций посредством их выкупа. Обратите внимание на почти идеальную корреляцию между двумя линиями:

Вдруг все становится ясно

Выкуп акций подпирал S&P 500!

Выкуп S&P 500 - красным; S&P 500 - синим

миллионы

Источники: S&P, Haver Analytics, Barclays Research; опубликовано в Business Insider 03/12/2016

Теперь они сокращают свои покупки:

До свидания, обратный выкуп (Saying Bye to Buybacks)

(Wall Street Journal) – Компании из S&P 500 потратят на обратный выкуп акций меньше всего средств с 2012 г.

Крупные компании выкупают собственные акции в самом низком темпе за пять лет, тогда как рекордные индексы американских акций и растущая экономика вытягивают больше денег из изобилующих корпоративных бюджетов на капитальные расходы и слияния.

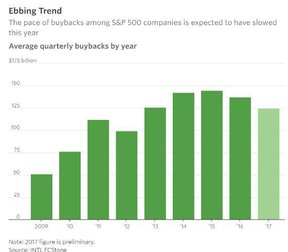

Убывающий тренд

Ожидается, что темп выкупа акций компаниями S&P 500 в этом году замедлится

Средний квартальный выкуп по годам

млрд

Примечание: Цифра за 2017 г. предварительная

Источник: INTL FCStone

Согласно данным INTL FCStone, компании S&P 500 в этом году потратят на выкуп акций $500 млрд, или примерно $125 млрд в квартал. Это самый низкий показатель с 2012 г., отстающий от средней квартальной цифры в 2014-2016 гг., $142 млрд.

Активность по выкупу акций среди ведущих нефинансовых долговых эмитентов, многие из которых брали кредиты на финансирование выкупа акций, с июля по сентябрь сокращалась третий квартал подряд, согласно Bank of America Merrill Lynch. Между тем, по словам аналитиков банка, слияния и поглощения в этой группе компаний в прошедшем квартале были самыми активными за этот год.

Аналитик Goldman Sachs Group Inc. на этой неделе сообщил, что такие факторы, как исторически высокая цена акций и неопределенность вокруг будущей формы налогового кодекса, означают, что «компании в 2018 г. могут быть менее склонны предпочитать выкуп акций другим применениям наличных».

И – что самое грустное – эстафету принимают индивидуальные инвесторы:

Расхрабрившиеся розничные инвесторы могут служить новым катализатором роста акций – пока (The emboldened retail investor may be a new catalyst to help take stocks higher – for now)

(CNBC) – «Уровень энтузиазма вокруг рынка… рос. Мы наблюдаем приход большего числа людей», – сказала Лиз Энн Сондерс (Liz Ann Sonders), главный специалист по инвестиционной стратегии Charles Schwab.

По словам Сондерс, последние несколько месяцев она наблюдает, как все больше людей вкладывают деньги в фондовый рынок после многих лет скептицизма и опасений насчет «всевозможных мрачных перспектив».

Она говорит, что все меньше инвесторов спрашивают ее о пузырях или о том, откуда ждать следующего удара.

«Думаю, люди наконец начинают втягиваться… эмоционально, и на самом деле сложно судить, почему вдруг именно сейчас, но, возможно, дело в том насколько устойчивым было движение с малой волатильностью как с положительной, так и с отрицательной стороны, – сказала Сондерс. – Текущий год отличается от других. Такой год затягивает людей».

Розничные брокеры сообщают о притоке новых счетов. Charles Schwab в своем отчете о доходах сообщает, что его клиенты в третьем квартале открывали более 100,000 новых брокерских счетов в месяц, сделав рекордную 10-месячную полосу превышения новыми счетами 100,000. Его конкурент, TD Ameritrade, сообщил в отчете о доходах в прошлом месяце, что новые счета, приток активов и другие показатели пребывают на самом высоком уровне со времен финансового кризиса.

Во всем этом раздражает повторяющийся паттерн создания правительством условий для того, чтобы «умные деньги» (то есть те, кто щедро жертвует на избирательные кампании) могли подключиться на ранней стадии, заработать огромные деньги и затем передать эстафету простым людям, которые недостаточно умны или не имеют достаточных связей, чтобы понять, что происходит. Богатые, которые активно выходят или вскоре будут выходить из этого рынка, становятся еще богаче, а остальные в очередной раз наблюдают крушение своих надежд на достойную (или хоть какую-то) пенсию.

И политический класс удивляется, почему избиратели больше его не любят.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.