Серебро: инвестиционный спрос это лишь часть картины

- дата: 8 декабря 2011 (источник от 21 ноября 2011)

Автор: Луи Джеймс (Louis James)

В новом отчете, посвященном обзору текущих тенденций спроса на серебро, компания Thomson Reuters GFMS предоставляет наблюдения и прогнозы для рынка серебра. Мы считаем, что особенно полезно посмотреть на спрос, чтобы увидеть как действия инвесторов могут повлиять на будущие цены акций.

Покупатели

Отчет разделяет основных участников рынка серебра на три группы: институциональных инвесторов, частных инвесторов, а также инвесторов с высоким уровнем собственного капитала (имеющих не менее $1 млн в ликвидных активах). У каждой группы есть свои собственные мотивы для инвестирования в серебро и влияние каждого класса изменяется.

Хедж-фонды и денежные менеджеры - это институциональные инвесторы. Они были одним из ключевых факторов роста цен на серебро в последние годы, в частности, до начала 2011 года. Они генерировали значительный приток, который сменился массовым оттоком в 2008 году, когда произошла ликвидация фондов с целью сбора денег. Мы наблюдали такую же ситуацию в сентябре этого года.

В конце 2009 года, когда мировая экономика показала слабые признаки восстановления, институциональные инвесторы вернулись в серебро как промышленный металл, становящийся привлекательным, когда дела идут на поправку. Это настроение не продлилось долго, и в 2010 году и начале 2011 года инвестиции в серебро вновь были вдохновлены статусом металла в качестве тихой гавани.

В целом, в отличие от рынка золота, где институциональные инвесторы представлены консервативными пенсионными фондами, покупающими золото для долгосрочного владения, хедж-фонды и денежные менеджеры ищут в серебре краткосрочную выгоду. Это то, что мы видели в апреле и мае этого года. Когда серебро достигло пика, институциональные инвесторы зафиксировали прибыль и ушли с рынка.

Индивидуальные розничные инвесторы концентрируются на физическом металле, а также на акциях индексных фондов (ETF). ETFы с серебряным обеспечением выросли с удивительной скоростью с 2006 года. К концу 2010 года они накопили около 600 млн унций серебра. В конце апреля 2011 года, объемы металла в ETF достигли рекордного пика в 621 млн унций, хотя к концу октября суммарные объемы сократились на 44 млн. унций до 577 млн. унций.

Индия и Китай доминируют продажи физических слитков и монет в розничном сегменте. На Западе, США и Германия – это самые активные страны. Цитата из отчета:

Хотя западные розничные рынки показывают последовательный рост, индийский спрос был гораздо более изменчивым, когда рекордный нетто спрос в 2008 году уступил место серьезному сокращению капиталовложений в 2009 году - ключом к этим движениям были ценовые ожидания потребителей. Китайский инвестиционный рынок напротив реализовал ежегодный рост, поскольку он был либерализован в 2009 году. Как спрос на физический металл, так и оборот фьючерсов на Шанхайской бирже золота добились стабильного роста.

Инвесторы с высоким уровнем собственного капитала также стали покупать больше серебра. Они, как правило, пользуются внебиржевыми деривативами и интересуются ETFами. Они в основном руководствуются «сохранением капитала (за счет диверсификации активов), а некоторых из них привлек повышательный потенциал цены на серебро».

Эти силы толкают спрос на серебро с инвестиционной стороны. Они все больше интересуются металлом. Давайте посмотрим, насколько важен этот интерес.

Структура спроса

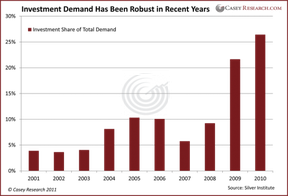

Структура спроса на серебро меняется. Как видно на графике ниже, инвестиционный спрос, как часть общего спроса значительно растет в последние два года и достиг 26,4% от общего объема спроса (279 млн унций) в прошлом году. Для сравнения, средняя доля инвестиционного спроса в 2001-2008 гг. составила около 7%.

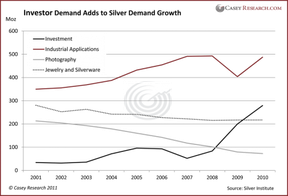

Хотя промышленное применение до сих пор доминирует структуру спроса и составляет почти половину от его суммарного размера (46% в 2010 году), инвестиционный спрос быстро рос и стал вторым по значимости компонентом, в то время как доля традиционных ювелирных изделий, столового серебра и использования в фото индустрии снижается (см. график ниже). В результате инвестиционный рынок стал оказывать больше влияния на цену металла.

Вывод: позитив, но …

Смотря вперед можно сказать, что есть ряд факторов, которые с большой вероятностью поддержат спрос на серебро, и, как следствие, цену на него.

Наиболее важным из них являются медвежьи экономические перспективы. По мере того как глобальные экономические проблемы толкают вверх цену на золото, значительная часть розничных инвесторов, особенно в Индии и Китае, могут быть вытеснены с рынка золота и пойти в серебро. Ожидается, что физический инвестиционный спрос в Индии достигнет 45 млн унций (+55% по сравнению с предыдущим годом) в 2012 году.

Медвежьи экономические перспективы, однако, является также основной причиной, почему мы, возможно, не увидим броска в серебро в качестве тихой гавани. Металл по-прежнему рассматривается как промышленный ресурс: в 2010 году, его корреляция с медью была выше, чем с золотом (0,64 против 0,58). Это не огромная разница, но она очень важна. Можно утверждать, что из-за различных компонентов спроса на серебро, его цена будет зависеть не только от инвестиционного (поисков тихой гавани) спроса.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.