Скачок доллара = хаос на развивающихся рынках

- дата: 4 июня 2018 (источник от 28 мая 2018)

Тезис о крахе доллара, ведущем к достижению всеми бумажными валютами их собственной стоимости – нуля, – не исключает тех или иных приключений по пути, когда некоторые валюты падают быстрее других, устраивая хаос в различных уголках глобальной экономики.

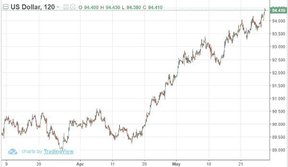

Возможно, сейчас как раз такой период, поскольку нестабильность на Среднем Востоке, в Европе и некоторых частях Латинской Америки способствует лихорадочному вливанию капитала в США, что толкает доллар вверх с его недавних минимумов:

Доллар США

Апр., Май

В исторической перспективе это может казаться не таким уж большим скачком, но все же это так, потому что ряд развивающихся стран по причинам, противоречащим истории и здравому смыслу, решили взять взаймы триллионы долларов. Теперь, когда доллар вырос относительно их локальных валют, у них возникли трудности с неожиданно ставшими более дорогими процентными выплатами.

Почему страна, чья валюта – песо или реал, может посчитать хорошей идеей сделать ставку на то, что ее валюта в ближайшие десятилетия вырастет относительно валют других стран? Кто знает? Но они сделали это, и крупные банки мира дали им такую возможность.

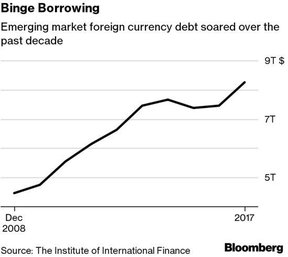

Вот график от Bloomberg, показывающий, что валютный долг развивающихся стран с 2008 г. почти утроился до более чем $8 трлн (в основном в долларах, с небольшим добавлением евро для диверсификации), и теперь им нужно его вернуть независимо от того, как изменится курс доллара относительно валюты, в какой их правительства собирают налоги или их корпорации осуществляют продажи.

Чрезмерные займы

Валютный долг развивающихся стран за последнее десятилетие взлетел

трлн $

Дек. 2008; 2017

Источник: Институт международных финансов

А вот отрывок из статьи Bloomberg, откуда взят вышеприведенный график:

Развивающиеся

рынки под напряжением из-за рекордной стены долга

Компании и правительства развивающихся стран, с трудом справляющиеся с растущими издержками на обслуживание долларового долга, ждет все большее напряжение с истечением срока рекордной массы облигаций.

В следующем году необходимо выплатить или рефинансировать около $249 млрд, согласно собранным Bloomberg данным. Таково наследие десятилетних долговых излишеств, в ходе которых развивающиеся страны более чем удвоили займы в долларах, игнорируя исторические уроки латиноамериканского долгового кризиса 1980-х, азиатского финансового кризиса 1990-х и аргентинского дефолта 2000-х.

Данные Института международных финансов (Institute of International Finance (IIF)) показывают, что даже после анонса количественного ужесточения в 2013 г. долларовый долг данной группы стран вырос более чем на $1 трлн – что больше, чем размер экономик Мексики и Таиланда вместе взятых.

«В краткосрочной перспективе нас ждет достаточно сложная полоса, – говорит Соня Гиббс (Sonja Gibbs), старший директор по рынкам капитала в Вашингтоне IIF, ассоциации крупнейших банков мира. – Чем более резкий рост доллара и ставок, тем выше краткосрочный риск цепной реакции». По ее словам, рост американских ставок отразится даже на локальных долговых рынках.

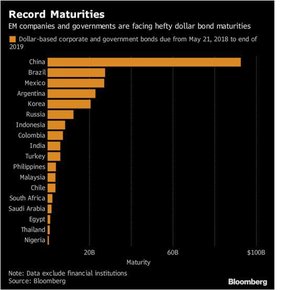

Рекордные обязательства

Компании и правительства развивающихся стран ждет истечение сроков по долларовым облигациям на огромные суммы

Корпоративные и правительственные долларовые облигации со сроком истечения с 21 мая 2018 г. до конца 2019 г.

Китай, Бразилия, Мексика, Аргентина, Южная Корея, Россия, Индонезия, Колумбия, Индия, Турция, Филиппины, Малайзия, Чили, ЮАР, Саудовская Аравия, Египет, Таиланд, Нигерия

млрд $

Обязательства

Примечания: Данные не включают финансовые институты

Источник: Bloomberg

У Китая самый большой долларовый долг со сроком погашения в следующие 12 месяцев среди всех развивающихся стран. Хотя значительная часть облигаций также принадлежит китайским инвесторам, напряжение в последние недели стало очевидным, так как некоторые компании оказались не в состоянии эмитировать облигации в желаемом количестве и с желаемыми сроками, а другие – облигации с плавающей ставкой.

Несмотря на дефолт в начале 2000-х, Аргентина эмитировала столько долларовых облигаций, что оказалась на 4-м месте списка, – что является свидетельством того, как беспрецедентное американское, европейское и японское денежное стимулирование спровоцировало глобальную охоту за доходностью после финансового кризиса 2007-09 гг.

У Турции самое большое отношение валютного долга к ВВП, и, вероятно, неслучайно, турецкая валюта за последний год продемонстрировала одни из худших показателей относительно доллара, упав примерно на 21%. Хуже показатели среди 24 развивающихся стран, отслеживаемых Bloomberg, только у аргентинского песо – это еще одна страна с высоким долгом.

Быстрое наращивание долга за последнее десятилетие некоторых насторожило – в том числе гарвардского экономиста Кармен Рейнхарт (Carmen Reinhart), попавшую в заголовки после своих слов о том, что на развивающихся рынках сегодня дела обстоят хуже, чем во время кризиса 2008 г. и паники из-за количественного ужесточения 2013 г.

«Пока еще ситуация не фатальна, но сейчас есть много внутренних и внешних уязвимостей, не существовавших в период паники из-за количественного ужесточения», – сказала Гиббс на прошлой неделе.

Почему

американцев должен волновать дефолт Турции или Аргентины по их облигациям?

Потому что институты всего мира покупали эти облигации в более невинные времена

(см. «Вот когда все должны были понять, что Аргентина рухнет» и построили

на них цены акций, пенсионные выплаты и арбитражные стратегии. Если облигации

рухнут, за ними последуют многие банки, хедж-фонды и пенсионные фонды.

И если результирующая глобальная тревога направит в доллар еще больше капитала – подняв его обменный курс еще выше и еще больше усложнив обслуживание долгов развивающихся стран, – нас может ждать петля отрицательной обратной связи с системными последствиями.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.