Так что же случилось с инфляцией после всего печатания денег? Она здесь!

- дата: 22 февраля 2017 (источник от 15 февраля 2017)

Работающие, держатели облигаций, вкладчики сыты по горло. Так что будет делать Йеллен (Yellen)? Потребительские цены выросли с января по декабрь на 0.6%, что вдвое выше согласованного прогноза 0.3%. Это самый резкий месячный рост, согласно Бюро трудовой статистики.

Цены на энергоносители росли из месяца в месяц на 4%, включая бензин, который вырос на 7.8%. Цены на продукты питания выросли на 0.1%. Внутри этой группы цены на «питание дома» не изменились, но «цены на питание вне дома» - рестораны, фургончики с закусками и тому подобное - выросли на 0.4%. Всего за один месяц цены на одежду выросли на 1.4%, на новые автомобили на 0.9%, на страховку автомобиля на 0.8%, а тарифы авиакомпаний выросли на 2.0%. Цены на аренду жилья выросли «всего» на 0.2%, так как на цифрах в целом по стране сказывается понижающее давление цен на аренду со стороны самых дорогих рынков жилья в США.

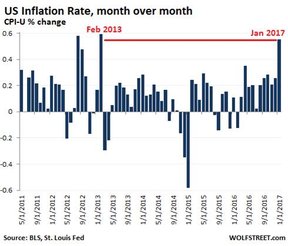

Этот график показывает, насколько резким был скачок цен в сравнении с прошлыми годами:

Потребительская инфляция в США, месяц на месяц, в %

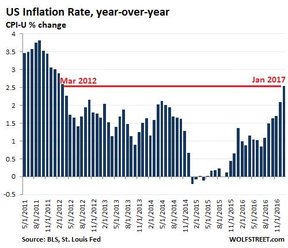

По сравнению с январём прошлого года потребительские цены, измеряемые по индексу потребительских цен для всех городских потребителей, подскочили на 2.5%, после скачка на 2.1% в декабре. Уровень инфляции ускоряется шестой месяц подряд. Инфляция выросла на один процентный пункт за четыре прошлых месяца и достигла самого высокого показателя с марта 2012 года:

Потребительская инфляция в США, год на год, в %

Так называемая базовая инфляция, за исключением продуктов питания и энергоносителей, выросла в январе на 2.3% по сравнению с прошлым годом. Ожидался рост на 2.1%. И это нельзя объяснить ростом цен на энергоносители. Этот основной показатель роста цен вырос на 2% с ноября 2015 года. Даже во время финансового кризиса, когда общий индекс потребительских цен в годовом исчислении быстро падал ниже нуля, базовый ИПЦ оставался выше нуля.

Однако эти показатели инфляции могут занижать фактическое увеличение стоимости жизни, которое реально ощущают люди, даже эти заниженные показатели сейчас начинают выделять много тепла. И в дальнейшем согласованный прогноз покажет, что никто этого не предвидел.

Вот что инфляция делает с работниками и потребителями: она съедает покупательную способность их зарплат. В этой связи Бюро трудовой статистики сегодня сообщило, что реальный (с поправкой на инфляцию) средний недельный заработок в январе упал на 0.6% по сравнению с прошлым годом, в то время как увеличение номинальной заработной платы было с превышением уничтожено инфляцией.

Но компании не признают этого, согласно обзору ожиданий инфляции компаниями федерального банка Атланты, также выпущенному сегодня. Компании ожидают в предстоящем году инфляции на уровне 2.0%. Это меньше, чем два месяца назад, когда они ожидали увеличения инфляции за ближайшие 12 месяцев на 2.2%.

У Феда есть специальный термин для этого явления отрицания: инфляционные ожидания «хорошо закрепились». Держатели облигаций также отрицают инфляцию, или они спокойно воспринимают «финансовое подавление» как свою судьбу. В этом случае доходы не компенсируют держателям облигаций потерю покупательной способности основной суммы при погашении облигации по истечении срока.

Сегодня 10-летние казначейские облигации выросли до 2.5%, даже при январских темпах инфляции в годовом исчислении. Облигации с более коротким сроком погашения куда ниже темпов инфляции при 3-месячной доходности в годовом исчислении 0.53%, а доходности за два года 1.25%. При такой доходности инфляция съедает весь доход плюс часть покупательной способности основной суммы. Иными словами, инвесторы оказываются в тупике.

Вкладчики с тех пор находятся в условиях финансового подавления, но они никого не волнуют. Они лёгкая добыча. Они были среди тех, кому Федом предназначено платить за крупнейшую передачу богатства всех времён, которая сейчас переходит в новую стадию через инфляцию.

Так что будет делать Йеллен?

Распространяется страх «слишком долгого ожидания». Недавно председатель Феда высказала свои опасения вслух, как и другие управляющие ФРС. Но некоторые управляющие Феда считают, что «ждать слишком долго» как раз хорошо. Президент федерального резервного банка Сан-Франциско Джон Вильямс (John Williams) в прошлом году заявил, что Фед рассматривает установление целевого уровня инфляции в диапазоне 3%-4%. Это позволит более эффективно обирать вкладчиков, работников и тех держателей облигаций, которые купили правительственные бумаги, когда доходность была близка к нулю.

Ожидается резкая перемена курса Феда. Но при сегодняшних темпах ускорения инфляции просыпаются даже сторонники мягкой политики.

Фед ставит в центр внимания базовый показатель индекса цен на личные потребительские расходы (PCE), который обычно ниже индекса потребительских цен, уже заниженного, и в значительной степени оторван от роста стоимости жизни, который ощущают многие. Поэтому установленная Федом цель 2% инфляции - называемая, как ни странно, «ценовой стабильностью» на языке пропаганды Феда - основана на базовом PCE. В декабре базовый показатель инфляции PCE вырос на 1.7%. Это близко к цели Феда. Небольшой рост в январе добавит недостающее.

Рост потребительских цен также проливает свет на розничные продажи в январе, сообщает сегодня Бюро переписи. Розничные продажи выросли на 5.6% в годовом исчислении. Но здесь не учитывается изменение цен. Например, продажи бензина выросли на 14.2% в основном за счёт указанного роста цен. Если вычесть из уравнения рост цен, розничные продажи не выглядят столь активными.

Фед также сидит на пороховой бочке после многих лет количественного смягчения и политики близких к нулю процентных ставок, в том числе на рынке недвижимости, что сказывается на уровне жизни. В течение этого периода корпорации и правительства накопили огромные суммы долга, как и многие потребители. Но кто-то держат этот долг в качестве актива. Теперь добавьте сюда скачок инфляции и реакцию Феда на это, и вы получите весьма токсичный эффект и новые группы проигравших от политики Феда, или те же самые группы, по решению Феда.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.