Умышленная слепота, социальный раскол и смерть доллара

- дата: 30 марта 2021 (источник от 24 марта 2021)

Источник: REALINVESTMENTADVICE.COM

Автор: Майкл Лебовиц (Michael Lebowitz)

«Еще десятилетие назад предполагалось, что ФРС не может просто так самозабвенно печатать деньги. Считалось, что правительство не может влезть в огромные долги, не подстегнув инфляцию и не ухудшив для себя процентные ставки. Но теперь многие мыслители отбросили эти два повода для беспокойства. Мы увидели годы высокого долга и мягкой кредитно-денежной политики, но инфляция так и не наступила.

Таким образом, ограничения были сняты».

– Дэвид Брукс (David Brooks) – New York Times – «ДжоБайден – трансформационныйпрезидент» (Joe Biden Is A Transformational President)

Независимо от того, согласны ли вы с политическими взглядами Дэвида, в вышеприведенной цитате он делает невероятно смелое заявление. Он недвусмысленно утверждает, что масштабное кредитно-денежное и фискальное стимулирование можно принять без ограничений и без последствий.

Мы боимся, что такие наивные представления свойственны не только Дэвиду Бруксу, но быстро распространяются среди экономистов, политиков и центральных банкиров. Мы все хотим сказочных решений для наших проблем, но истина, уходящая корням глубоко в историю человечества, говорит, что бесплатных завтраков не бывает.

Поскольку Дэвид отрицает любые последствия агрессивной кредитно-денежной и фискальной политики, мы выдвинем их на первый план.

Кто финансирует стимулирование?

За необузданные федеральные расходы кто-то должен платить.

Спросите свою жену, соседа или друга, кто это может быть, и, скорее всего, они ответят, что всё ложится на плечи налогоплательщиков. В определённой степени они будут правы, но всё в меньшей и меньшей степени.

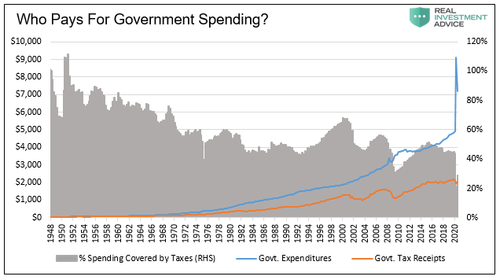

С 1980-го в США было лишь два года с федеральным профицитом. 38 из 40 последних лет правительство тратило больше, чем получало с налогов. Другими словами, чтобы платить по счетам, налогов недостаточно, правительство должно брать взаймы.

С 2017 г. налогоплательщики покрывали меньше половины правительственных расходов. За последние полгода, как показано ниже, эта доля упала ниже трети.

Кто платит за правительственные расходы?

Процент расходов, покрываемых налогами (правая шкала); Правительственные расходы; Правительственные налоговые поступления

Растущий бюджетный дефицит всё больше ложится на плечи инвесторов в облигации Казначейства США. Такая схема возможна, потому что Федеральная резервная система (ФРС) всё больше применяет мягкую кредитно-денежную политику, чтобы гарантировать, что процентные ставки будут оставаться аномально низкими. Ее намерение – не только минимизировать правительственные процентные выплаты, но также подстегнуть инфляцию. Дополнительная выгода – рост цен на финансовые активы.

На процентные выплаты сейчас приходится меньше 8% всех правительственных расходов. Такой показатель самый низкий как минимум с 1947 г. А теперь подумайте о следующем:

- Общий федеральный долг вырос с 1966 г. на 8320%.

- Отношение федерального долга к ВВП сейчас 127%, тогда как в 1966 г. было 40%.

- Расходы на процентные выплаты за последний год сократились на $46 млрд, тогда как долг Казначейства США вырос более чем на $7 трлн.

Манипуляция процентными ставками, чтобы позволить долгу расти, имеет высокую цену.

Следствие: имущественное неравенство

Кредитно-денежная политика – главный источник имущественного неравенства. Текущая кредитно-денежная политика использует низкие процентные ставки и подстегивает ценовую инфляцию, чтобы стимулировать краткосрочную экономическую активность и поднимать цены на активы.

Богатые, как правило, тратят на потребление относительно небольшой процент своего состояния. Следовательно, инфляция для них не большая проблема. С другой стороны, низкие процентные ставки и растущие цены активов благоприятны для того большого процента их богатства, который они не тратят. Согласно ФРС, 1% самых богатых американцев принадлежит 52.75% акций корпораций и взаимных фондов.

Бедные часто тратят на потребление всю зарплату, а иногда и свои скудные сбережения. Даже низкая инфляция снижает покупательную способность их дохода. Помимо небольших сбережений на пенсионных счетах в некоторых случаях, бедные практически не получают выгоды с роста цен на активы, но платят за инфляцию.

Мы подробно объяснили роль ФРС в росте имущественного неравенства в нашей статье «Два процента для одного процента» (Two Percent for the One Percent). Выводы статьи начинались со следующих слов:

«Схема центрального банка по поддержке экономического роста посредством всё большего долга имеет смысл только в том случае, если «рост любой ценой» равномерно благоприятствует всем гражданам, но это не так. Есть большая разница между ростом и процветанием. Кроме того, инфляционная политика, стремящаяся минимизировать долговое бремя, одновременно усугубляя рост этого бремени, серьезно вредит глобальной экономической и социальной стабильности».

Следствие: страх долларов

Если цена в виде растущего имущественного неравенства и социального раскола недостойна внимания экономистов, то безрассудная кредитно-денежная политика, только начинающая показывать всю свою неприглядную сущность, создает еще одну проблему. Люди всё больше ищут способы защитить свое богатство. Они стремятся избавиться от долларов.

На следующий день после редакторской колонки Дэвида Брукса в New York Times была опубликована статья «Инвестиционная мания: от криптоискусства до коллекционных карточек» (Investment Mania: From Crypto Art to Trading Cards).

Автор Эрин Гриффит (Erin Griffith) пишет:

«Все эти, на первый взгляд, исключительные события взаимосвязаны – они принадлежат к серии маний, охвативших финансовый мир. На протяжении месяцев профессиональные инвесторы и любители толкали вверх цены акций и недвижимости. Теперь же безумие распространилось на самые рискованные – и в некоторых случаях самые причудливые – активы, включая виртуальные товары, криптовалюты, коллекционные карточки и даже кроссовки».

Автор, в частности, упоминает цифровое произведение художника Бипла (Beeple), проданное в виде невзаимозаменяемого токена (Non-Fungible Token (NFT)) за $69.3 млн.

«В случае NFT истерия быстро обострилась. В прошлом месяце NFT анимированной картинки «NyanCat», где изображена летящая кошка с телом из печенья, был продан за $580,000. Другие художники, включая Граймс (Grimes) и Стива Аоки (Steve Aoki), начали зарабатывать на своем цифровом искусстве миллионы долларов. А в четверг Бипл, чье настоящее имя Майк Уинклманн (Mike Winkelmann), продал NFT своей картины «Ежедневно: первые 5000 дней» (Everydays: TheFirst 5000 Days) за невероятных $69.3 млн».

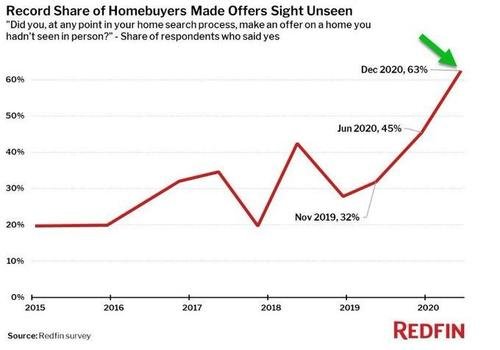

Статья акцентирует внимание на заоблачных ценах в маргинальных классах активов. Однако деньги поглощают не только картинки с летающими кошками и другие «причудливые» активы, но также твердые активы, такие как земля и недвижимость. На графике ниже показана спешка некоторых покупателей недвижимости. В декабре больше 60% покупателей сделали предложение по недвижимости, не увидев ее лично.

Рекордный процент покупателей недвижимости сделали предложение, не побывав на месте

«Делали ли вы в процессе поиска жилья предложения по недвижимости, которую не видели лично?» – доля респондентов, ответивших «да»

Ноябрь 2019 г., 32%; Янв. 2020 г., 45%; Дек. 2020 г., 63%

Источник: Опрос Redfin

Бумажные деньги, такие как американские доллары, бесполезны. Их стоимость основана на вере людей в способность этих бумажек сохранять стоимость со временем. Последние тенденции в недвижимости цифровых и других активах, ясно показывают, что некоторые люди считают, что стоимость доллара ухудшается. Они предпочитают держать что-нибудь другое – что угодно.

Заключение

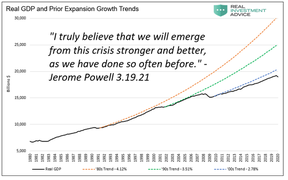

Бездумная кредитно-денежная политика продается публике во имя высшего блага. Однако обманщики не объясняют, чье это высшее благо. На графике ниже приведена недавняя цитата Джерома Пауэлла (Jerome Powell), где он косвенно заявляет, что каждое экономическое восстановление было сильнее предыдущего. Он пытается сказать, что кредитно-денежные и фискальные меры, тормозящие экономический рост, ведут к более сильному экономическому росту в будущем.

Как видно из графика, его утверждение заведомо ложно.

Реальный ВВП и предыдущие тренды роста

«Я действительно убежден, что из этого кризиса мы выйдем сильнее и лучше, как часто бывало в прошлом». – Джером Пауэлл, 19.03.2021

млрд $

Реальный ВВП; Тренд 1980-х – 4.12%; Тренд 1990-х – 3.51%; Тренд 2000-х – 2.78%

Агрессивная кредитно-денежная политика, финансирующая огромные бюджетные расходы, будет лишь увеличивать имущественное неравенство и замедлять экономический рост, как было в прошлом. В то же время эта политика побуждает людей бежать от быстро обесценивающегося доллара. Спекулятивные инвестиции будут еще больше преобладать, оставляя меньше капитала на инвестиции продуктивные. А продуктивные инвестиции способствуют экономическому росту и всеобщему процветанию.

Возможно, игнорировать историю и логику выгодно, но это лишь усугубляет социальные и экономические проблемы.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.