Уолл-стрит бросает миллиарды на акции золотодобытчиков, когда-то бывшими «вторым сортом»

- дата: 30 июля 2020 (источник от 21 июля 2020)

Авторы: Ивонн Ю Ли (Yvonne Yue Li), Джустина Васкес (Justina Vasquez), Айон Ашраф (Aoyon Ashraf)

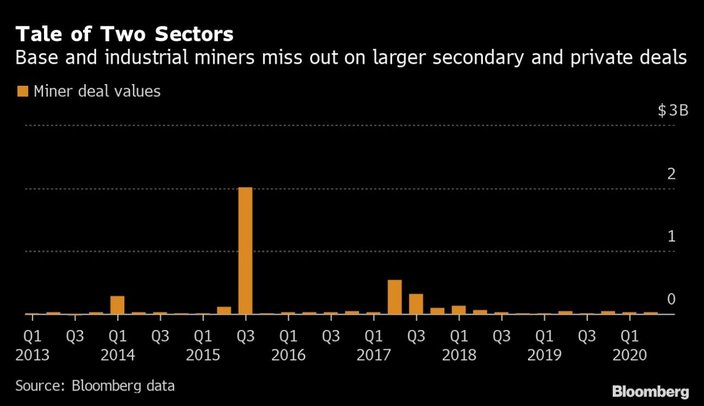

История двух секторов

У компаний, добывающих неблагородные и промышленные металлы, мало крупных вторичных и частных сделок

Стоимость сделок горняков

млрд $

Источник: Bloomberg

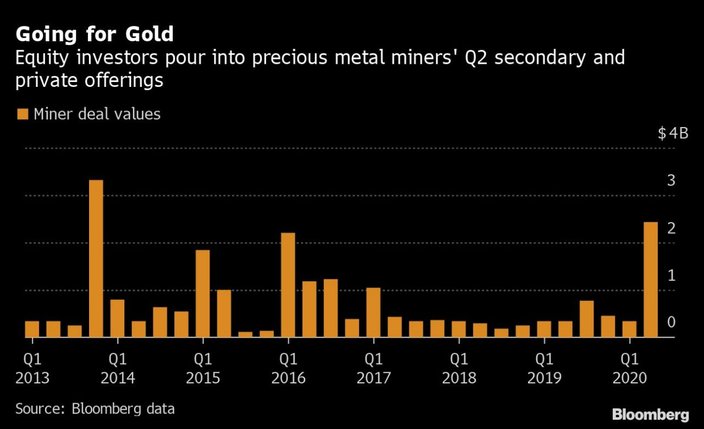

Погоня за золотом

Инвесторы сбежались к вторичным и частным предложениям компаний, добывающих драгоценный металл, во 2-м кв.

Стоимость сделок горняков

млрд $

Источник: Bloomberg

Год назад Уолл-стрит не хотела притрагиваться к большинству золотодобывающих акций. Сегодня же она вливает в эту индустрию миллиарды.

Компании, добывающие драгоценные металлы, раньше считались перегруженными долгом и высокорисковыми, но во втором квартале, согласно данным Bloomberg, получили $2.4 млрд на вторичных предложениях акций – больше всего с 2013 г. и в 7 раз больше, чем год назад.

Тогда как коронавирусный кризис угрожает экономикам по всему миру и вслед за кредитно-денежными и стимулирующими программами цена на золото резко растет, компании, добывающие драгметаллы, стали любимчиками инвестиционного сообщества. Сектор, раньше обращавший на себя внимание преимущественно специализированных фондов, теперь привлекает широкий спектр инвесторов.

«Внезапно мы наблюдаем реальный интерес со стороны универсалов, – сказал Брайан Слюсарчук (Bryan Slusarchuk), генеральный директор компании Fosterville South Exploration Ltd., планирующей добывать золото в Австралии. – Если так будет и дальше, это может быть началом невероятного бычьего рынка золотых акций».

На золотодобывающем рынке господствовали два гиганта – Newmont Corp. и Barrick Gold Corp., – тогда как инвесторы избегали многих других компаний. Причиной были либо их слишком большие долги, либо у этих компаний было слишком мало шахт и проектов, чтобы распределить риски. Многие также помнят уценку, последовавшую за спадом цены на золото в 2013 г.

Горняки-юниоры

Однако сейчас горняки-юниоры начинают выигрывать. Возьмем, к примеру, American Pacific Mining Corp. – геологоразведочную и золотодобывающую фирму с рыночной капитализацией меньше $20 млн. Во втором квартале компания привлекла $3 млн инвестиций – в 6 раз больше, чем изначально планировалось. Интерес был настолько большим, что пришлось отклонить часть предложений, по словам генерального директора Уорвика Смита (Warwick Smith).

«Первыми в игру вступают тяжеловесы, а затем деньги капают и меньшим, разведочным компаниям», – сказал он.

Базирующаяся в Торонто разведочная компания Revival Gold Inc. во вторник заявила, что увеличивает свое анонсированное ранее публичное предложение на 3 млн канадских долларов ($2.2 млн) на фоне «сильного спроса» со стороны инвесторов. Спотовая цена на золото во вторник поднялась на 1.3%, до $1,841.94 за унцию – самого высокого уровня почти за 9 лет.

Золотодобытчики привлекают инвесторов по тем же причинам, почему их отталкивают компании, добывающие такие металлы, как медь или литий, больше зависящие от экономического роста. Фирмы, добывающие неблагородные и промышленные металлы, во втором квартале привлекли лишь $34 млн инвестиций, согласно данным Bloomberg, что на 40% меньше, чем в аналогичный период прошлого года.

Проектам по добыче аккумуляторных металлов также сложно привлечь инвесторов.

Наглядный пример – проект Sunrise по добыче никеля, кобальта и скандия в Австралии, принадлежащий компании Clean TeQ Holdings Ltd. В середине июня компания заявила, что не может исполнить окончательное инвестиционное решение по проекту на $1.5 млрд, так как пандемия создала «препятствия для финансирования».

«Банкиры не любят риски, – сказал Эндрю Боуэринг (Andrew Bowering), директор компании American Lithium Corp., имеющей разведочный проект в Неваде. – А значит, нужен долгосрочный договор, гарантирующий покупку будущей продукции, но сейчас крупных покупателей нет».

Привлекательность золота

Привлекательности золотых компаний не мешает даже то, что коронавирус усложнил добычу, так как в тесном закрытом пространстве больше риск заразиться. Компания Barrick на прошлой неделе сообщила, что продолжает выигрывать от сильных цен несмотря на закрытие шахт из-за пандемии.

Перспектива прибыли уже заставила хедж-фонд Crescat Capital LLC начать свою первую кампанию по активному инвестированию в акции горняков, добывающих золото и другие драгметаллы, фокусируясь на разведочных компаниях-юниорах.

«Мы действительно считаем, что сейчас просто невероятное время для золотодобывающих акций, особенно в секторе юниоров, в том числе занимающихся разведкой, – сказал Кевин Смит (Kevin Smith), основатель и инвестиционный директор фонда Crescat, управляющего активами на $75 млн.

Инвестиции в секторе также имеют вид слияний и поглощений. Во втором квартале сделки участились: согласно Bank of America, было анонсировано 12 транзакций общей стоимостью $2.86 млрд, что почти в 2 раза больше, чем в первые три месяца года.

«Так как шахты закрыты и ситуация усугубляется, менеджеры ведут переговоры с другими компаниями о слияниях и поглощениях, – сказал Смит из American Pacific. – Они говорят с банкирами и заключают сделки».

Комментарии 8

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.