Уроки для инвесторов от японского пенсионного фонда с активами на $1,5 трлн

- дата: 8 мая 2024 (источник от 27 марта 2024)

Японский государственный пенсионный фонд Японии (GPIF), управляющий сбережениями на сумму $1,5 трлн – это крупнейший пенсионный фонд в мире.

Итак, вы можете догадаться, что управляющие этим фондом кое-что знают об инвестировании.

И так оно и есть. Фактически, как мы увидим через секунду, они знают много всего.

Но они мало что знают об инвестировании в золото. Пока нет. К счастью, они хотели бы знать больше!

Японский Государственный пенсионный инвестиционный фонд (GPIF) разыскивает информацию о неликвидных активах, таких как лесные угодья и золото как часть своей исследовательской деятельности.

GPIF во вторник заявил, что ищет базовую информацию о неликвидных активах таких как лесные и сельскохозяйственных угодья, биткойны и золото, а также информацию о том, как включать их в портфели, включая примеры иностранных пенсионных фондов. Эти активы в данный момент не входят в состав инвестиций GPIF.

Смешивание золота с «неликвидными» альтернативными активами, такими как лесные и сельскохозяйственные угодья, показывает, как многому GPIF еще предстоит научиться.

Подробнее об этом ниже. Но изучение того, чего вы не знаете, — это первый шаг к мудрости, по крайней мере, так все говорят. И теперь, когда они пытаются понять золото, биткойны, лесные и сельскохозяйственные угодья здесь, в 2024 году, что уже знает Государственный пенсионный инвестиционный фонд Японии?

Если одним словом: диверсификацию.

Во-первых, GPIF делит свои инвестиции пополам между внутренними и зарубежными активами, а не покупает только японские акции и облигации.

Во-вторых, вместо того, чтобы вкладывать пенсионные сбережения самой старой страны мира только в акции или облигации, они делят эти деньги 50:50 между акциями и фиксированным доходом.

Пока вполне разумно. Политика диверсификации GPIF одновременно сгладила и увеличила совокупную доходность японских пенсионеров и потенциальных пенсионеров по сравнению с владением только акциями или только облигациями или инвестированием в корзину только японских ценных бумаг.

Это Святой Грааль управления фондами и более широкого инвестирования.

Более низкая волатильность. Больший выигрыш. Кто этого не хочет?

Но есть и третья вещь, которую нужно знать о диверсификации, и которую сейчас хочет понять GPIF:

Как выйти за рамки акций и облигаций.

Этот переход уже происходит, поскольку GPIF фактически инвестирует в некоторые альтернативы с 2013 года. По последним данным, сейчас он направляет 1,4% национальных пенсионных накоплений Японии в инфраструктуру, частные инвестиции и недвижимость – три основные альтернативы, которые он также называет первыми в запросе на прошлой неделе – с целью в ближайшее время достичь ассигнований 5,0%.

Но на данный момент, как и для подавляющего большинства пенсионных фондов во всем мире, акции и облигации доминируют в риске и выгоде, с которыми сталкиваются ваши пенсионные сбережения. Так может ли помочь использование альтернативных активов?

Здесь, в BullionVault, мы не ничего не расскажем о сельскохозяйственных или лесных угодьях, не говоря уже о биткойнах. Да, «криптовалюта» взлетела в цене...

...увеличивая прибыль для всех, кто готов покупать и удерживать ажиотаж в течение последнего года, 5 лет, десятилетия или даже дольше.

Но, судя по имеющимся на сегодня данным, биткойны демонстрирует положительную и немаловажную корреляцию с акциями США.

Другими словами, наш анализ последних 10 лет показывает, что они обычно росли, когда росли акции росли, но также и падали вместе с ними. Таким образом, хотя добавление небольшого количества криптовалюты могло бы повысить вашу общую производительность, оно усугубило бы ваши убытки в периоды падения акций, вместо того, чтобы компенсировать их и сгладить вашу прибыль.

Что делает биткойны усилителями, а не диверсификаторами. И это нормально, если ты этого хочешь. Но вам будет сложно объяснить это попечителям вашего пенсионного фонда. Они хотят стабильности и безопасности, а не секса и насилия.

Так как насчет золота?

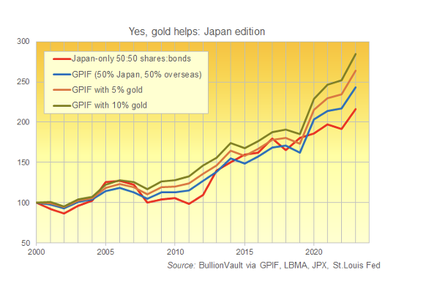

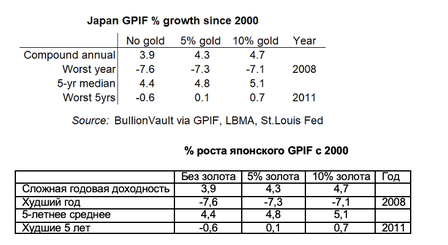

Да, золото помогает – японская версия. Только японские ценные бумаги – 50% акций и 50% облигаций – красным, GPIF (50% Японских и 50% иностранных ценных бумаг) – синим, GPIF с 5% золота – оранжевым, GPIF с 10% золота – бурым

Повторю, национальный пенсионный фонд Японии сейчас поддерживает 4 пакета инвестиций.

Он разделен примерно по 25% на японские облигации, японские акции, иностранные облигации и иностранные акции.

Такой разброс означает, что с тех пор, как GPIF принял свою нынешнюю форму в 2001 году, он... например... почти утроил свою годовую доходность по сравнению с инвестированием только в японские государственные облигации.

Но владение некоторыми из этих облигаций также помогло ему смягчить ужасные 16% убытки японских акций в 2018 году, не говоря уже о 40% падении в 2008 году.

Добавление иностранных активов в соотношении 50:50 также означает, что GPIF обогнал владение только внутренними японскими акциями и облигациями, получая дополнительные 0,5 процентных пункта в год с 2001 года, согласно анализу BullionVault.

И это несмотря на то, что общая доходность токийского индекса акций Topix превзошла мировые акции за последнее десятилетие (включая дивиденды), а совокупный годовой рост токийских акций составил 12,3%, а не 8,9% по взвешенному индексу MSCI для всех стран.

Почему? Из-за побитой валюты Японии.

Благодаря отрицательным ставкам и чудовищному созданию денег в рамках количественного смягчения от Банка Японии, иена подешевела на треть в этом столетии.

То есть иностранные акции фактически принесли японским инвесторам 13,2% доходности... на целый процентный пункт в год больше, чем у Topix.

Другими словами, добавление иностранных акций и облигаций может оказаться разумным, особенно когда ваш родной ЦБ решает ослабить вашу валюту с помощью нулевых процентных ставок и неустанного количественного смягчения.

Но, как показывает наш график выше, GPIF мог бы снова добиться большего, добавив немного или больше золота, тем самым наслаждаясь почти нулевой корреляцией с акциями или облигациями.

Конечно, мысль о покупке золота приходит именно тогда, когда желтый металл достигает новых рекордных максимумов во всех валютах. И не в последнюю очередь золото, оцененное в японской иене!

Таким образом, инвестор, придерживающийся противоположного мнения, может беспокоиться, что новости прошлой недели звучат как звон колокольчика, кричащего «Топ! Топ!» о золоте.

Но, возможно, GPIF не рассматривает золото как диверсификатор. Возможно они считают, что наряду с биткойнами, золото могло бы усилить их профиль риска и доходности, а не сгладить его. Потому что, очевидно, в данный момент они мало что понимают в золоте...

...называя его неликвидным, вместо понимания того, что золото - это из наиболее ликвидных торговых активов.

В любом случае, золотом до сих пор никогда не владел ни один из крупных пенсионных фондах. Физические слитки не приносят процентов или дохода, и поэтому они просто не соответствуют логике желания создать хороший поток дохода, чтобы продолжать выписывать чеки своим членам.

Взлом этого рынка и поощрение пенсионных фондов с оборотом в триллион долларов вкладывать хотя бы долю процента средств в золото уже давно является большой амбицией для горнодобывающих компаний, промоутеров, дилеров и депозитариев золотодобывающей отрасли.

Центральные банки, да. Они перестали продавать и начали покупать золото как группа более десяти лет назад. Результат очевиден сегодня, поскольку цены на золото установили новые исторические максимумы, даже несмотря на то, что западные инвесторы и трейдеры фиксировали прибыль и сокращали свои активы.

Добавьте сюда немного денег пенсионных фондов... плюс восстановление западных инвестиционных потоков в более широком смысле... и кто знает?

Запрос информации в GPIF Японии может заставить цену в $2200 выглядеть очень дешевой в ретроспективе. Может быть.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.