Уже официально – золото самый ненавистный класс активов

- дата: 22 мая 2013 (источник от 17 мая 2013)

И дня не проходит, когда финансовые СМИ не поносили бы золото как инвестиционный инструмент и не возносили бы до небес бюрократов, возглавляющих монополистические агентства занятые центральным планированием по всему миру. Это началось еще до последнего падения золота с публикацией широко разрекламированных золотых отчетов банков Credit Suisse и Goldman Sachs. Не имеет значения, что большинство их доводов были с легкостью разоблачены как фальшивки. В этом нет ничего удивительного: рост золота был самым ярким свидетельством медленного, но верного исчезновения доверия к институту центрального банка.

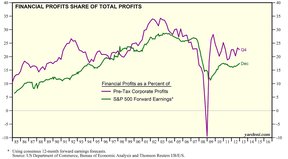

Банковский картель опирается на нерушимость декретной денежной системы. Привилегии, получаемые в рамках функционирования банковской системы дробного резервирования, создают мошеннический центр прибыли без прецедентов в истории – мошеннический согласно традиционным юридическим принципам, но, естественно, не в рамках существующей системы законов. Не удивительно, что с момента, когда в начале 1970-х гг начала действовать ничем неограниченная система декретная денежная система, доля финансового сектора в корпоративных прибылях неустанно росла и в конце концов затмила все другие секторы экономики.

Доля финансового сектора в корпоративных прибылях в % от корпоративных прибылей до уплаты налогов (фиолетовым) и прогнозных прибылей компаний в составе американского фондового индекса S&P 500 (зеленым). Прямой результат привилегий банковской системы дробного резервирования и денежной монополии центрального банка (Ed Yardeni).

Иными словами, банкам есть за что бороться. Можно спокойно поставить на то, что если бы золото продолжало расти перед лицом ускорения темпов печатания денег по всему миру, неизбежная потеря доверия центральным банкам произошла бы раньше. В конце концов это неизбежно произойдет – современная денежная система была обречена на самоуничтожение в момент ее создания. Это объясняется тем, что центральное планирование и контроль над ценами просто не могут функционировать в течение долгого времени, несмотря на то, что центральные банки – это, так сказать, социалистические институты, дрейфующие в капиталистическом море.

Они могут до некоторой степени наблюдать за ценами на рынке, но проблема заключается в том, что наиболее им необходимая рыночная цена – а именно отношение будущих и настоящих товаров, выраженное в процентных ставках на финансовых рынках – зависит от их действий. Поэтому ничто не говорит им, не слишком ли высоки или низки управляемые ими процентные ставки. Эта система обречена на исчезновение в какой-то момент – к сожалению, с серьезнейшими последствиями для экономики в целом.

Тот факт, что множество людей верит в ее жизнеспособность, не является доказательством ее жизнеспособности. Большинство из тех, кто открыто выступает за сохранение денежной монополии центральных банков, получают прямую выгоду от ее существования. Очевидно, что коммерческие банки желают защитить источник крупных прибылей и бесценную страховку на случай, если их спекуляции заканчиваются крахом, но то же можно сказать и о большинстве академических экономистов. Большинство из них находится на содержании у государства, а центральный банк делает все возможное для создания комфортных условий жизни для своих апологетов.

(Швейцарский банк) Credit Suisse стал лидером коммерческих банков в последней атаке на золото и только что опубликовал обновление, которое агентство Bloomberg разместило у себя под оставляющим мало места для сомнения заголовком: «Прогнозируется крах золота»:

«Золото, подешевевшее с января на 17%, потеряет 20% через год, так как инфляция не растет, а худшие риски для глобальной экономики сокращаются», заявил банк Credit Suisse Group AG.

Золото будет торговаться по цене $1,100 через год и дешевле $1,000 через пять лет, по словам главы ресурсного департамента банка Рика Деверелла (Ric Deverell). Понизившиеся цены вряд ли вызовут дополнительные покупки центральных банков, заявил Деверелл, десять лет проработавший в Резервном банке Австралии, прежде чем занять должность в Credit Suisse в 2010 году.

«Золото будет раздавлено», Деверелл заявил сегодня в Лондоне журналистам. «Потребность в покупке золота для сохранения капитала сократилась, и вероятность инфляции в промежутке от одного до трех лет значительно уменьшилась».

Инвесторы теряют веру в традиционное мировое хранилище ценности даже в момент, когда центральные банки продолжают беспрецедентное по масштабу печатание денег. Драгоценный металл оказался в медвежьем рынке в прошлом месяце после 12-летнего бычьего рынка, в ходе которого цены выросли в семь раз. Золото – это «раненый бык», заявил Credit Suisse в своем отчете от 3-го января.

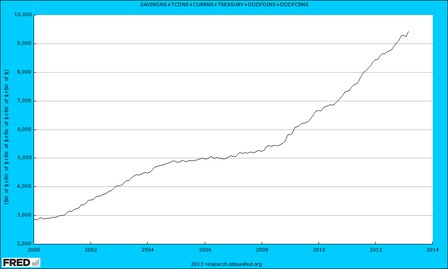

Мы ничуть не удивлены, что главный автор отчета – бывший сотрудник центрального банка. Что касается инфляции, то ниже мы приводим недавно показанный график, - американский индикатор Истинного предложения денег (True monetary supply (TMS-2)). Добрые люди из Credit Suisse забывают упомянуть в своей записке, что официальный уровень индекса потребительских цен (CPI) редко оказывался выше «цели» центральных банков в 2% в течение всего бычьего рынка золота. До настоящего момента он вообще никак не влиял на рынок золота, так почему же прогноз правительственной «инфляции» будет важен сейчас? Монетарная инфляция была выше за последние пять, десять и пятнадцать лет, чем за любой сравнимый период с конца Второй мировой войны и она продолжает наращивать темпы.

Поэтому ошибочно говорить, что «вероятность инфляции в промежутке от одного до трех лет значительно уменьшилась» - в реальности все совершенно иначе. Как мы уже сказали выше, банк использовал фальшивые доводы в своем первом анти-золотом отчете и продолжает это делать. Кажется более вероятным, что налицо координированная анти-золотая ПИАР кампания, а параллельно с ней – мощная кампания в поддержку центральных банков. Мы не большие фанаты заговоров, но в данном случае все указывает именно на это – ситуация также прозрачна как предварившая войну в Ираке про-военная кампания.

Монетарная инфляция в США с 2000 года. Индикатор TMS-2 более чем утроился.

Успех! Инвесторы теперь считают золото «активом с наихудшими результатами»

Конечно, золотой рынок пока не протестует, а клиенты банков, публикующих медвежьи записки, закрывают свои золотые позиции. Голоса скептиков, как, например, Пола Сингера (Paul Singer) из фонда Elliott Capital Management игнорируются. Золото продолжает дешеветь и его график начинает выглядеть довольно угрожающе.

Золото за последние три недели (самый активный фьючерсный контракт) – дешевело каждый день недели.

Как случайно упомянул Credit Suisse, его кампания увенчалась успехом – цена на золото не только резко упала, но золото стало «самым ненавистным классом активов» с «наихудшими перспективами среди ресурсов», по данным недавнего опроса институциональных инвесторов, проведенного Credit Suisse:

«У золота наихудшие 12-месячные перспективы среди ресурсов и через год оно будет торговаться ниже $1,400, по данным опроса инвесторов Credit Suisse Group AG.

60% респондентов считает, что у золота наихудшие перспективы, 18% выбрали медь, а 16% - кукурузу, заявил сегодня банк в своем отчете. 51% прогнозировали, что через 12 месяцев золото упадет ниже $1,400. 15 мая в Лондоне банк опросил 185 инвесторов, включая хедж-фонды, пенсионные фонды и другие.

«Медвежье мнение о золоте разделяется большинством», сказал Камал Накви (Kamal Naqvi), глава департамента продаж ресурсов по Европе, Ближнему Востоку и Африке в Credit Suisse. «Речь идет не просто о том, чтобы не покупать золото, но о том, чтобы занимать на него короткие позиции», то есть делать ставку на его падение.

Золото оказалось в медвежьем рынке в апреле, по мере того как инвесторы потеряли веру в металл как хранилище ценности. Металл в этом году подешевел на 17%, по сравнению с 2,9% для индикатора ресурсов GSCI Standard & Poor’s.

53% инвесторов ожидают, что цены на ресурсы останутся у текущих уровней, сказал Credit Suisse. Большинство сократили относительное количество ресурсов в портфеле или вообще не владели ими, но ожидали, что или значительно увеличат их долю, или останутся нейтральными через 12 месяцев, заявил банк. Среди способов получения ценности из ресурсов были названы ставки на относительную ценность, направленные ставки, базирующиеся на фундаментальных факторах и волатильность (relative value trades, fundamentally based directional trades and volatility).

Всеобщий медвежий взгляд на ресурсы совпадает с тем, что мы видели в недавнем опросе фондовых менеджеров банка Merrill Lynch. Медвежий взгляд на золото также прослеживается в опросе «Больших Денег» (Big Money) журнала Barron's и других опросах. Но, похоже, что люди, пишущие обзоры по золоту для Credit Suisse не осознают противорыночности (contrarian) своих собственных опросов.

Как мы недавно писали, прямо перед тем как японский фондовый рынок начал 75% в течение всего нескольких месяцев, фондовые менеджеры страстно ненавидели Японию – сейчас они от нее без ума! Как мы писали 30 октября в нашем обзоре опроса «Больших Денег» журнала Barron's:

«Однако больше всего нам нравится, что они ненавидят японские акции еще больше. А мы как раз заняты написанием статьи о Японии, которую назовем «Вновь думая о Японии» и опубликуем на этой неделе. Есть немало причин, поддерживающих мнение о том, что японские акции наконец-то всех удивят и вернутся к жизни».

На тот момент 76% опрошенных фондовых менеджеров из «больших денег» объявили о своем медвежьем взгляде на Японию. В данный момент 69% менеджеров в самом последнем опросе журнала Barron's занимают медвежью позицию на золото. Несомненно, что с технической точки зрения золото сегодня выглядит слабо. Это бесспорно так и поэтому в кратко и среднесрочной перспективе можно ожидать дополнительного падения. В действительности, скептицизм инвесторов относительно ресурсов вообще и золота в частности перед лицом величайшей в современной истории оргии печатания денег – это «крайнее долгосрочное бычье раздвоение». Нам кажется вероятным, что через год или, возможно, даже раньше, этот разговор испытает фундаментальные изменения.

Графики: Ed Yardeni, BarCharts, St. Louis Fed

Комментарии 4

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.