В следующий кризис золото не упадет как в 2008 году

- дата: 29 августа 2018 (источник от 20 августа 2018)

На прошлой неделе мы обсуждали трения между силами, толкающими доллар вверх и вниз (если измерять в золоте – ведь нельзя измерять доллар в его производных, таких как евро, фунт, иена и юань). И мы лишь кратко рассмотрели силы, толкающие доллар вниз. Мы сказали только, что владеть долларом – значит быть кредитором. И если должникам непосредственно грозит дефолт, кредиторы должны хотеть спастись от этого риска. Доллар неконвертируем, так что долг, представленный долларами, не может быть полностью погашен. Единственный способ полностью избавиться от кредитного риска – обменять свои кредитные бумаги на золото. То есть, купить золото. Мы писали, что неплатежеспособность Федеральной резервной системы (ФРС) пока не является неотвратимой.

И затем мы перешли к росту доллара. Время было самое подходящее, так как доллар в четверг поднялся с 25.7 мг до 26.5 мг золота (это означает падение с $1,210 до $1,175 для тех, кто настаивает на измерении стальных метровых линеек резиновыми лентами, измерении маяков с палуб медленно тонущих в штормовом море кораблей и измерении золота в долларах).

Консенсус трейдеров

На этой неделе Кит Винер (Keith Weiner) встретился с трейдером из одного хедж-фонда. Трейдер этот не рассматривает золото как деньги, ставит его в один ряд с другими классами активов и, вероятно, не стал бы вообще описывать себя как либертарианца или последователя австрийской экономической школы. Однако он очень умен и очень хорошо выполняет свою работу.

Он рассказал, как недавно обсуждал денежную систему с группой коллег. Когда он сообщил консенсус этой группы трейдеров, Киту пришла в голову одна мысль. Через минуту мы к этому вернемся.

После кризиса 2008 г. центральные банки снизили процентные ставки, позволив правительствам и всем остальным глубже погрузиться в долг. Однако этот долг теперь представляет проблему. Трейдеры считают, что золото сейчас падает и будет падать дальше, после чего нас ждет повторение 2008 г., только в этот раз все будет хуже. Следующий кризис будет кризисом долга, в том числе государственного. Как и в 2008 г., обвалятся все активы. Золото обвалится вместе со всеми остальными активами, только не так сильно. Впоследствии золото взлетит в 10 или 50 раз.

Цену золота от $12,000 до $60,000 прогнозируют не золотые жуки, а обычные финансисты. Они готовятся к подобному движению уже сейчас, так как не знают, когда этого ждать.

Нам данный тезис кажется вполне вразумительным (на прошлой неделе мы обсуждали факторы, толкающие доллар вверх в среднесрочной перспективе, по крайней мере относительно других неконвертируемых валют, если не золота). И мы верим, что это действительно популярный консенсус. Вне золотого сообщества люди экстраполируют недавние тенденции цен и видят, что биржевые товары, такие как медь, падают. И они думают: «Верно, так будет продолжаться для всех товаров, включая золото». Кроме того, в случае очередного кризиса, вызванного повышением ставок, проще всего ожидать повторения того, что было в прошлый раз.

Когда все переходят к правому борту лодки

Кит подумал о том, что на рынках, когда все ожидают определенного исхода, скорее всего, случится противоположное. Так что давайте потратим на обсуждение того, что в этот раз повторения может не быть, больше, чем четыре абзаца.

Оговорка: никто не знает, какой будет та или иная цена в будущем – особенно во время и после крайне нелинейного события. Трейдеры умеют определять паттерны и получать с этого прибыль. Но они не обязательно умеют предсказывать скачки, ведущие к новым паттернам. Мы не утверждаем, что знаем, когда случится следующий кризис (хотя многое указывает на то, что его следует ждать скорее рано, чем поздно) или какой будет траектория цены.

Во время банковского кризиса цены на активы падают, потому что всем вдруг очень нужна ликвидность. Они хотят заполучить валюту, в которой деноминирован их долг. Возможно, они не хотят продавать недвижимость или золото, но у них нет выбора. С данной проблемой сталкиваются те, у кого есть кредитное плечо, причем ее степень пропорциональна размеру этого кредитного плеча.

Владельцы золота с кредитным плечом

Итак, наш первый вопрос: большое ли кредитное плечо у сегодняшних владельцев золота? Мы знаем, что в 2008 г. это было так, поскольку цена упала с более чем $1,030 в марте 2008 г. до $700 в ноябре, или на 30%. Мы знаем кое-что еще. В годы, предшествовавшие $1,030 в марте 2008 г., цена росла. То был очевидный долгосрочный бычий рынок с парочкой откатов на 10% (не напоминает никакой сегодняшний рынок?).

Исходя из этого, мы делаем вывод, что множество людей использовало для владения золотом кредитное плечо и многие, скорее всего, брали кредиты под залог своего золота. Мы здесь не говорим о тех, кто использует кредитное плечо для покупки фьючерсных контрактов. Но давайте все же посмотрим на их график с 2004 по 2008 гг.

Золотой базис непрерывных контрактов

Среда, 31 дек. 2008 г.

Золотой базис непрерывных контрактов

Золотой кобазис непрерывных контрактов

Цена спроса на доллар (в золоте)

мг

1 июля ’04, 1 янв. ’05, …, 1 июля ‘08

Мы видим рост базиса начиная со 2-й пол. 2004 г. и в течение следующих двух лет. Это совпадает с падением доллара с примерно 77 мг золота до меньше чем 50 мг (т. е. цена золота выросла примерно с $400 до $600 за унцию). Поскольку базис = фьючерсная цена – спотовая цена, растущий базис при растущей цене говорит о том, что рынок движим ростом покупок фьючерсов относительно металла.

Далее до августа следующего года базис относительно стабилен при стабильной цене. Затем доллар начинает падать, достигнув минимума на уровне 31 мг (т. е. того максимума на уровне $1000) в марте 2008 г. Что интересно, базис падает одновременно с падением доллара, что свидетельствует о том, что следующие три месяца были движимы покупателями металла, а не фьючерсов.

Баквардация золота в 2008 г.

После этого доллар начинает расти, тогда как базис продолжает падать, что свидетельствует о том, что цена движима ликвидацией фьючерсов. Вероятно, на фьючерсном рынке брокеры требуют увеличить маржу. В пятницу, 12 декабря 2008 г., золотой контракт, истекающий в феврале 2009 г., ушел в баквардацию, ухудшившуюся в понедельник, 15 декабря, прежде чем на какое-то время прекратиться. Для исторической справки: это первый случай золотой баквардации, за исключением одного дня, 5 октября 2000 г., во время эпизода, известного как «дно Брауна» (Brown’s Bottom). Однако он не был последним, так как впоследствии баквардация повторялась неоднократно.

Золотой базис (контракт со скорым истечением)

Среда, 31 дек. 2008 г.

Золотой контракт с истечением в февр. ‘09

Золотой базис с истечением в февр. ‘09

Золотой кобазис с истечением в февр. ‘09

Цена спроса на доллар (в золоте)

мг

8 дек. ’08, 16 дек. ’08, 24 дек. ‘08

Если вернуться к нашему анализу, то эта баквардация свидетельствует о росте спроса на металл. И в этот период доллар упал на 2 мг. Мы еще вернемся к тому, почему люди покупали металл, т. е. обменивали кредитные бумажки на деньги.

Требования об увеличении маржи, определенно, наблюдались везде, не только на фьючерсном рынке. Например, в марте 2008 г. обанкротился банк BearStearns. Что он делал с ипотечными ценными бумагами и другими активами? Что делали его контрагенты? Что делали его акционеры и владельцы счетов, возможно под давлением? Продавали.

Данный период демонстрирует трения, описанные нами на прошлой неделе. Некоторые участники рынка вынуждены продавать золото, тогда как другие предпочитают держать деньги (т. е. золото), а не кредитные инструменты, опасаясь возможного дефолта по ним. В 2008 г., как нам известно, цена золота за 7 месяцев упала примерно на 30%. То была коррекция после разбега примерно на 400%.

Различия между тогда и теперь

Если в этом году случится кризис, мы уже видим очевидные различия. Не было семилетнего медвежьего рынка доллара (ошибочно называемого бычьим рынком золота). Золото не в почете у масс (иначе долларовая цена золота не скользила бы вниз после пика 2011 г.). И отсюда можно сделать три вывода. Во-первых, сегодня золото меньше держат для спекуляций на цене, чем в марте 2008 г. Во-вторых, когда его держат для спекуляций, держатели, скорее всего, имеют страховку от риска снижения цены. В-третьих, золота, вероятно, меньше в портфелях с большим кредитным плечом, чем в прошлый раз.

Еще одно отличие в том, что в этот раз все думают, что знают, как все обернется. Осенью 2008 г. и в начале 2009 г. никто не знал, что собираются делать ФРС и другие центральные банки. Сегодня фраза «печатать деньги до бесконечности» на устах у всех, не только в золотом сообществе. И все знают (или, пожалуй, лучше написать «знают», в кавычках), что золото сначала упадет, а потом взлетит. В прошлый раз ФРС напечатала («напечатала») $3.5 трлн. Все знают, что в следующий раз будет $35 трлн или сколько понадобится. Итак, они знают, что золото упадет и это будет возможность для покупки, какая бывает раз в жизни.

Однако в этот раз золото пребывало в семилетнем медвежьем, а не бычьем рынке. И сегодня есть еще одно отличие. Все намного лучше осознают опасность контрагентского риска и вопрос платежеспособности, нависший над банковской системой. В отличие от прошлого раза, теперь не нужно тратить несколько месяцев, чтобы это понять. Люди также думают о запрете наличных (неизбежном, если отрицательные процентные ставки опустятся ниже определенного порога), контроле капитала и других факторах, делающих золото относительно более привлекательным. В марте-октябре 2008 г. это было немыслимо.

А что если в этот раз цена снизится не сильно (или вообще не снизится)? Мы не станем пытаться предсказать (или «предсказать»), что случится с ценой золота в следующий кризис. Однако мы бы слишком не надеялись на то, что золото достигнет $830 (падение на 30% относительно сегодняшней цены). Мы скажем вот что: мы не можем найти никаких различий между сегодняшней ситуацией и 2008 г., указывающих на медвежьи перспективы для золота. Все различия указывают на бычий рынок.

Нельзя быть уверенным в том, как будет вести себя цена, но эти торговые факторы – это не фундаментальные показатели, но и техническими показателями их назвать нельзя, – указывают на более бычью траекторию цены золота в следующий кризис в сравнении с прошлым.

Заблуждение насчет средства сбережения

И это подводит нас к последнему, хоть и несколько отклоняющемуся от темы, вопросу. Мы часто слышим, как золото называют «средством сбережения». Если у вас есть цистерна, вы можете хранить в ней воду. В зернохранилище можно хранить пшеницу. В обоих случаях сберегается определенное количество товара. В этом смысле золото можно сберегать в хранилище.

Однако экономическая стоимость – как мы увидели выше – это то, сколько готов платить покупатель. Денежная природа золота не вызвана тем, что сегодня за него можно купить столько же пшеницы, как год назад или 2000 лет назад. По сути, его покупательная способность относительно пшеницы не фиксирована. Pricedingold.com показывает, что за последние 10 лет цена пшеницы варьировалась от 0.9 г до 3.6 г золота за бушель. Самая высокая цена за этот период в 4 раза превышает самую низкую.

Одна из причин, почему золото является деньгами, в том, что мы ценим каждую следующую унцию золота – предельную унцию – так же, как и предыдущую. Доказательством этого необычного утверждения служит то, что практически все золото, добытое за 5,000 лет человеческой истории, все еще находится на руках. Золото добывается не для того, чтобы его потреблять, а для того, чтобы его держать. И мы продолжаем его добывать, сколько бы уже ни было добыто.

Другими словами, мы измеряем стоимость золота так же, как стоимость всего остального в экономике, – в золоте. Золото не имеет постоянной покупательной способности (или «покупательной способности»). Оно имеет постоянную цену. Цена золота всегда равна 1. Это не тавтология. Это значит, что золото имеет постоянную предельную полезность.

Золото – это стальная линейка для измерения экономической стоимости. Даже когда мы поднимаемся вверх (количество растет), мера (унция) не убывает.

Гигантский шаг к золотому стандарту может быть сделан в Неваде. В штате зарегистрирован законопроект об эмиссии золотых облигаций. Кит создал петицию и просит всех, кому не безразличны честные деньги, показать Неваде, что вы поддерживаете ее шаг к золотым облигациям. Пожалуйста, нажмите здесь, чтобы перейти к петиции на Monetary Metals, особенно если вы бы купили золотые облигации. Если вы готовы подписать, но не хотите сообщать нам свою электронную почту, пожалуйста, нажмите здесь, чтобы перейти к петиции на Change.org.

Фундаментальные показатели спроса и предложения

На этой неделе маяк опустился на 24 м (золото опустилось на $24) или на 50 дюймов (если вам так больше нравится, серебро опустилось на 50 центов).

Однако давайте посмотрим на единственную подлинную картину спроса и предложения. Падают ли фундаментальные показатели вместе с рыночной ценой?

Мы посмотрим на обновленную картину спроса и предложения, но сначала вот график цен золота и серебра.

Цены золота и серебра

Пятница, 17 авг. 2018 г.

Цена на золото - желтым

Цена на серебро - серебряным

1 апр. '18, 16 апр. '18, …, 1 авг. '18, 16 авг. '18

Далее, вот график цены золота, измеряемой в серебре, или отношения золота к серебру. Отношение на этой неделе выросло.

Отношение золото:серебро

Пятница, 17 авг. 2018 г.

Отношение золото:серебро – спрос

Отношение золото:серебро – предложение

1 апр. '18, 16 апр. '18, …, 1 авг. '18, 16 авг. '18

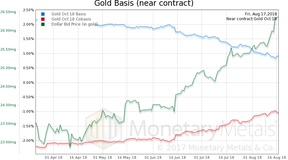

А вот график, показывающий золотой базис, кобазис и цену доллара в золоте.

Золотой базис (контракт со скорым истечением)

Пятница, 17 авг. 2018 г.

Золотой контракт с истечением в октябре ‘18

Золотой базис с истечением в октябре ‘18

Золотой кобазис с истечением в октябре ‘18

Цена спроса на доллар (в золоте)

мг

1 апр. '18, 16 апр. '18, …, 1 авг. '18, 16 авг. '18

Мы видим большое движение доллара вверх (ладно, ладно, движение золота вниз, если вы настаиваете на таком взгляде!). А одновременно растет и кобазис (т. е. дефицит золота).

В отличие от рыночной цены, фундаментальная цена золота от Monetary Metals изменилась не так сильно. Тогда как рыночная цена упала на $24, фундаментальная цена упала на $8, с $1,303 до $1,295.

А теперь посмотрим на серебро.

Серебряный базис (контракт со скорым истечением)

Пятница, 17 авг. 2018 г.

Серебряный контракт с истечением в сентябре ‘18

Серебряный базис с истечением в сентябре ‘18

Серебряный кобазис с истечением в сентябре ‘18

Цена спроса на доллар (в серебре)

г

1 апр. '18, 16 апр. '18, …, 1 авг. '18, 16 авг. '18

При таком падении цены (и с приближением срока истечения сентябрьских контрактов, что оказывает давление продажи, снижая базис и повышая кобазис) мы видим, что кобазис сентябрьских серебряных контрактов поднялся выше нуля – баквардация. Дальнейшие месяцы не настолько драматичны, но наблюдается такое же движение.

Фундаментальная цена серебра от Monetary Metals упала лишь на 4 цента, с $16.23 до $16.19. Для недели, когда рыночная цена так сильно упала, это достаточно примечательно.

Фундаментальные показатели золота выглядят достаточно прочными, а показатели серебра, возможно, сейчас укрепляются.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.