Валютные войны, золотые пулы и потенциальные требования на физическую унцию золота на бирже Comex

- дата: 10 июня 2015 (источник от 29 мая 2015)

После разговоров с новыми посетителями (моего сайта) Le Café я подумал, что, наверное, сейчас самое время описать общее положение дел на золотом рынке. Для этого рассмотрим нынешние размеры того, что я бы назвал левериджем (уровнем финансового плеча) на фьючерсном рынке, что это такое, что это может означать и почему.

Ясно, что оборот бумажных рынков, включая соответствующие торги в индексных фондах, акциях добывающих компаний, деривативах и так далее, намного больше оборота рынка фьючерсных контрактов. Но последний - как раз то место, где разыгрывается наша драма.

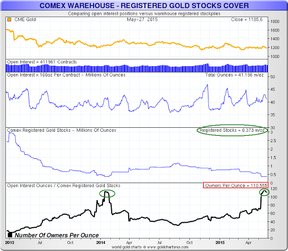

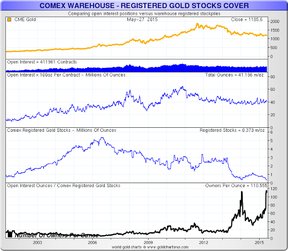

Ник Лэрд (Nick Laird) из Sharelynx.com рассчитывает потенциальное число заявок на золото на нью-йоркской бирже Comex как отношение количества «заказного – зарезервированного для поставки» (registered) металлического золота для поставки по текущим ценам к числу открытых контрактов на 100 унций золота на фьючерсном рынке.

Да, больше 373,000 унций золота зарегистрировано сейчас для поставки на всех складах. Но это золото там просто хранят его владельцы, так что считать его предназначенным для поставки без предварительного согласия владельца несколько бесцеремонно, мягко говоря. Можно смело предположить, что в силу законов рынка поставки золота станут более дорогими.

При потенциальных 111 заявках на унцию золота, помеченного «заказным» по этим ценам, можно ожидать приличного изменения цен до уровня, обеспечивающего равновесие спроса и предложения, и возможно даже ситуации, когда владельцы коротких позиций будут вынуждены покупать акции по высокому курсу из опасения ещё большего роста.

Но возможно, такой ситуации не будет, и даже не будет прорыва этого ценового диапазона, если только не произойдёт что-то необычное за пределами нью-йоркского и лондонского рынков.

Биржа Comex, известная также как «притон спекулянтов на Гудзоне», не устанавливает цены в обычной динамике предложения и спроса. И Лондон, и Нью-Йорк сегодня ведут совместную игру с любым количеством рынков, от валютной биржи до LIBOR и рынка облигаций.

Золото может грянуть очень сильно. Для крупного хедж-фонда или даже богатого человека из рабочего класса не составит проблемы сдать на поставку тысячи три таких контрактов - и забрать металл со складов, переместив его в Азию и упрятав в карман значительную прибыль.

Такое нападение на нежизнеспособную фиксацию цены напоминает историю, когда Сорос с компаньонами в Цюрихе получили от Банка Англии более миллиарда, продавая фунт стерлингов по нереальным ценам.

Почему ничего подобного не происходит?

Потому, что у людей нет на это денег? Когда на аукционах произведения искусства продаются за миллиарды долларов, а дома стоимостью $500 млн строятся просто так - авось пригодятся? Смешно.

Потому, что люди не хотят металлического золота? Шанхайская золотая биржа обычно поставляет со своих со складов 30-40 т в неделю. Тридцать тонн - это около 965,000 тройских унций, в три раза больше текущего общего объёма золота для поставки на Comex.

Нет, вероятно, этого не происходит потому, что Большим Деньгам было велено держаться в отдалении от территории Банков; их дело как можно дольше продолжать ценовые циклы стирки и полоскания, приносящие постоянный доход.

Пока цена является «единственным компонентом» динамики рынка, в условиях, когда спрос и предложение искусственно подавляются внутренним правилом «без поставок», карнавальные игры в «покер лжецов» на основе ценовых манёвров, очень слабо регулируемых, могут продолжаться.

Это не сильно отличается от игры в покер, когда повышение ставки не ограничено, максимальная ставка не применяется, а игрок не обязан показывать свои карты и может быть назван только с позволения хозяев казино. Люди с самыми большими кошельками могут продавать бумажное золото сколько хотят и по нужной им цене, и их даже никогда не попросят показать карты, а их имена не будут названы без их позволения.

Пример хотя и грубоват, но не слишком. Это выглядит почти как мошенничество, манипуляции в пользу игроков с самыми глубокими карманами, не так ли? А что если они получают дополнительную информацию о картах других игроков и размере их кошельков? Ну, теперь вы знаете, почему я считаю этих второстепенных игроков, которые приходят играть в казино снова и снова, несколько оторванными от действительности.

Таким

образом слитковые банки и их друзья могут грести стабильные потоки прибылей,

удерживая цены металла в рамках, удобных для нервных печатников денег из

Федерального резерва. Правительство довольно, регуляторы ненавязчивы, циклы стирки

и полоскания продолжаются.

Почему такой дисбаланс можно устранить на валютных рынках, но не на сырьевых,

объясняется историями Джорджа Сороса (GeorgeSoros) и братьев Хант

(Hunt).

К счастью для Сороса, валютные рынки так широки и глубоки, что никакая группа приятелей не может контролировать правила обмена на «денежных рынках» по своим правилам. Да, некоторые центральные банки могут сделать игру рискованной, даже болезненной, но решение не будет таким чётким, как в случае братьев Хант и серебра. Тогда регуляторы США просто изменили биржевые правила, и всё.

Если кто-нибудь захочет влиять на дисбаланс цен на сырьевом рынке, в противоположность нерегулируемому глобальному рынку, надо делать это вне биржи, постепенно накапливая значительную часть доступного предложения, и как можно более скрытно. Понятно, что это можно делать только с товаром, предложение которого по природе своей относительно стабильно.

Игру с бумажным золотом могут испортить те, кто за пределами золотого пула. Эти люди, основной бизнес которых находится не в букмекерских салонах Нью-Йорка и Лондона.

Если невозможно обеспечить ощутимую доли предложения через бумаги на бирже, где правила определяются кругом приятелей, то посредников просто отсекают и покупают золото напрямую, и это возможно, если это делается вне биржи и с безупречной кредитной линией. И тогда можно спокойно накапливать физический металл, приобретая его по привлекательным ценам.

Некоторые аналитики думают, что знают, «чего хочет Китай». Кто такой Китай? Может быть, Китай провёл общее собрание и выработал единый политический план? Как насчёт американцев, как насчёт русских? В каждой стране есть конкурирующие внутренние фракции. И, наверное, что более важно, существуют определённые заинтересованные группы, самостоятельные элиты, отдающие предпочтение только самим себе. Как можно видеть, это сложный сценарий с множеством переменных.

Упрощая этот сценарий, мы в любом случае упускаем информацию и фактор применимости, а иногда это делается умышленно. Простота продаётся, и успех зависит от цели продаж. Не было ничего проще и сильнее эффективных рыночных гипотез при совершенно рациональных игроках. Это привело к оторванной от реальности рыночной идеологии, породившей один из величайших финансовых кризисов в истории.

Такую схему объединения интересов мы видим не впервые. Был Лондонский золотой пул, который с 1961 года стремился «стабилизировать цену золота» на уровне $35, пока не прекратил существование в 1968-м. Несоответствие цен вызвало «набег» на золото в США и привело к шоку Никсона в 1971-м, закрытию золотого окна и в конечном счёте росту цены золота до $850 в 1980 году.

Мы могли бы указать на долгий медвежий рынок золота, достигший минимума после продажи английского золота на дне Брауна (около $250) между 1999 и 2002 годами. Это разрешилось так называемым Вашингтонским соглашением, которое предусматривало план более умеренных продаж и ссуд золота западными центральными банками для контроля цены металла в основном для европейцев.

Они намеревались продлить действие этого соглашения до 2009 года, но увы, растущая экономика стран Азии и БРИКС не соответствовала их видению будущего. И таким образом, покупки золотых резервов центральных банков оказались позитивными в первый раз за более чем двадцать лет примерно в 2006-7 годах, перед тем как лопнул жилищно-кредитный пузырь в США.

Как вы, наверное, помните, после этого золото за довольно короткое время выросло до $1900, и потом вернулось к текущему ценовому диапазону $1180-1230.

Что происходит сейчас?

Страны БРИКС продолжают покупать. Что касается реального количества не заложенного металла, имеющегося у центральных банков, тут много секретности и давления. МВФ, скажем так, инспектор манежа для государств, раз десять предлагал (грозил) продать одно и то же золото.

Но не все западные банки следуют плану. Некоторые даже предприняли необычные действия по репатриации своего золота из англо-американских хранилищ, где оно находилось со Второй мировой войны. Они боятся, что если ситуация выйдет из-под контроля, владение опять будет почти полностью регулироваться законом.

Интересно будет посмотреть, куда в конце концов нас выведут рыночные силы, если им будет это позволено. Я не знаю, будет ли позволено.

Однако факт остаётся фактом, «Бреттон-Вудс-2», эта схема мировой торговли на основе бумажного доллара США, введённая США в одностороннем порядке в 1971 году закрытием золотого окна, стала неустойчивой.

Не думаю, что когда-либо в истории была чисто бумажная мировая валюта такого масштаба. Так что нас не должно особенно удивлять то, что ситуация развивается довольно медленно.

Появилось много сообщений о «переговорах» заинтересованных транснациональных групп на разных уровнях, от финансового до дипломатического. Можно даже ожидать злоупотреблений военной силой для принуждения к определённым предложениям.

Бюрократы могут перейти к драконовским мерам, если возникнут препятствия для их планов по захвату личной власти. И согласно моим личным монетарным рассуждениям, чисто бумажная валюта для международной торговли в конечном итоге предполагает переход или введение глобального правительства, контролируемого монетарными властями, как бы они ни пожелали себя назвать. Навязывание определения стоимости в бумажной валюте опирается на контроль, что означает власть, и часто очень сильную власть.

Мы переживаем увлекательный исторический период. Существует несколько возможных исходов, и откровенно говоря, ни один из них на данный момент не предсказан точно. Слишком много степеней свободы, поэтому предсказывать невозможно. Но вас забрасывают теориями и моделями того, что может произойти, и заставляют это читать.

Это честный источник дохода, не хуже написания программ скачек или повестей, или описания погоды в 1950-х годах. И об этом забавно говорить, потому что мы видим, как разворачиваются события.

Но пусть вас не вводит в заблуждение, когда эти люди твердят вам о своей уверенности - если бы они действительно знали, что произойдёт, они бы вам этого не сказали. Они бы играли в казино со своими собственными деньгами, со всем что у них есть. Или завели бы фонды, которые повысили бы их леверидж для этих теорий, давая при этом постоянный доход. Это ведь долгосрочная игра, и спекулятивный леверидж - краткосрочный риск, которым надо управлять. Банки любят настигать игроков врасплох.

И также, увы, есть такие, кто играет за плату, кто продвигает идеи в интересах определённых кругов, распространяя дезинформацию. Или просто выдумывает сенсации, продавая нечто вроде финансовой порнографии.

Эту картину я и другие люди, несомненно более достойные, называют «Валютные войны».

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.