Важны ли недавние неудачи золота?

- дата: 21 декабря 2011 (источник от 15 декабря 2011)

Автор: Эрик Фрай (Eric Fry)

Чтобы заказать фетуччини, не идут в мексиканский ресторан; чтобы купить свадебное платье, не идут в Home Depot; чтобы заключить выгодную сделку, не обращаются в Goldman Sachs, и уж точно не покупают золото и серебро, чтобы потерять деньги во время валютного кризиса.

Но происходит именно это.

Что за чертовщина творится с драгоценными металлами?

Конечно, за последние несколько лет золото вело себя превосходно, но за последние несколько недель его показатели были плохими, а в последние несколько дней – так и вовсе ужасными.

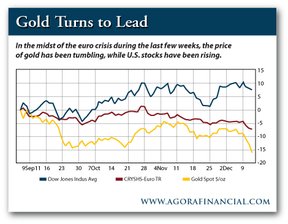

Как демонстрирует вышеуказанный график, большинство крупных фондовых и товарных рынков уже расстались с громадными прибылями, достигнутыми после 30 ноября, когда шесть центральных банков объявили о «координированной интервенции» в поддержку проблемных европейских банков. (Только американские акции показывают небольшие прибыли). Но самые крупные потери понесло золото.

Несмотря на очевидные инфляционные последствия интервенции центральных банков на валютных рынках, похоже, что золото не может избавиться от своих проблем. В разгар валютного кризиса, когда евро подешевел к золоту на 9% всего за три месяца, золото потеряло 17%, а акции выросли в цене.

Неудивительно, что многочисленные «Фомы неверующие» не теряют времени даром, высказывая свое «фи».

«Когда заходит речь о надежности инвестиций, статус золота близок к мифическому, - пишет в Financial Times Джеймс Макинтош (James Mackintosh). – К сожалению, миф о том, что золото сохраняет свою ценность в периоды паники, систематически оказывался лишь мифом. Вчера инвесторам вновь напомнили об этом, когда драгметалл подешевел на 4%, или на $68…»

«Считается, что золото – надежная гавань, и в периоды умеренного страха оно показывает неплохие результаты, - продолжает Макинтош. – Но, как и в 2008 году, когда времена становятся по-настоящему тяжелыми, инвесторы предпочитают золоту наличные – в частности, доллары».

У парня есть аргумент. Но хорош ли он?

Несомненно, в последнее время показатели золота разочаровывали. Но даже после вчерашнего поражения по итогам 12 месяцев золото все равно на 9% обгоняет Индекс S&P 500. Точно так же золото обходило S&P на протяжении последнего года, а также трех, пяти, десяти и пятнадцати лет! (20-летняя отметка – это ничья).

Суть в том, что золото выполняло свою задачу с безупречным отличием. Но это, конечно же, в прошлом. Большинство из нас заботит будущее. И нам бы хотелось знать, будет ли будущее золота таким же, как его блистательное прошлое.

В краткосрочной перспективе финансовые рынки могут оказаться заложниками любой формы шаблонного мышления, независимо от того, будет ли оно грамотным или идиотским. Но в долгосрочной перспективе рынки обычно уходят от своих «захватчиков».

Освободившись от оков группового мышления, хорошие инвестиции добиваются превосходных успехов; плохие же – нет.

В данный момент золото разочаровывает своих поклонников, из-за чего поднимается спорный вопрос: Является ли золото хорошей инвестицией, временно ставшей заложником шаблонного мышления, которое считает доллар более надежным активом? Или является ли золото действительно плохой инвестицией, заслуживающей именно того, что сейчас и происходит?

Ваш калифорнийский редактор не может точно ответить на этот вопрос, но он может ответить на него убедительно: В долгосрочной перспективе золото надежнее доллара. В краткосрочной – сойдет все что угодно.

С другой стороны, безответная любовь всегда болезненна. Те из нас, кто избрал золото в качестве «объекта привязанности», выражаясь языком финансов, не получают ничего, кроме ударов по лицу.

В общем, никакой любви. В действительности, чем больше мы посвящаем себя этим отношениям, тем нам больнее. Итак, нам бы хотелось знать, полюбит ли золото нас вновь?

Скорее всего.

«Фрагменты тревожных новостей, наводняющих страницы The Wall Street Journal и The Financial Times связаны между собой, - отмечает Джеймс Грант (James Grant), редактор Grant’s Interest Rate Observer. – Они составляют единое целое. Главный организующий принцип – развал денежной и банковской систем. Банки балансируют на грани, а валюты обесцениваются из-за идей, в соответствии с которыми мы живем. В этот хаос нас повергли бумажные деньги и коллективный риск. Еще сильнее это усугубилось, когда центральные банки вознамерились вывести нас из него… Мир на грани краха, правительства столкнулись, сталкиваются, или скоро столкнутся с финансовыми и валютными проблемами из-за печатного станка или его цифрового эквивалента».

К несчастью, убедительный долгосрочный аргумент Гранта в пользу золота служит слабым утешением в данный момент. Золото дешевеет… и может продолжать падать в цене, если мы будем верить тому, что «говорят графики». Вчера цена золота упала ниже 200-дневного скользящего среднего значения, а это очень «плохой знак», если верить тем людям, которые предсказывает ценовые тренды в соответствии с загогулинами графиков.

Более того, драгметаллы явно страдают от одной тенденции, которую мы ясно можем видеть, и, возможно, еще одной, которая нам не видна.

Видимый тренд – это отсутствие ответа на кризис евро со стороны Германии. На данный момент немцы отказываются запускать кампанию по спасению, основанную на печатании евро. Вместо этого они выступают за жесткие меры экономии и повышение налогов. Какой бы разумной ни была эта стратегия в долгосрочной перспективе, в ближайшем будущем она вызовет дефляцию, рецессию и… падение цены золота.

А что касается незаметных для нас влияний, то активно ходят слухи, что банкротство MF Global спровоцирует серию вынужденных ликвидаций. Если это так, эти ликвидации могут запросто вызвать резкое падение цен на весь комплекс сырьевых товаров – кукурузу и пшеницу, а также золото и серебро. И очевидно, что весь товарный комплекс находится в режиме ликвидации –этот факт служит подтверждением этим слухам. С другой стороны, может быть и так, что банкротство MF Global не имеет ничего общего с этими распродажами.

В любом случае, бычий тренд золота (и серебра) вряд ли проявится в краткосрочном шуме и волатильности. Скорее, это долгосрочная история, и самая важная – история «развала денежной и банковской систем». И именно она может вызвать еще один зрелищный скачок цен на золото!

Может быть, последние 20 лет были для золота «золотыми деньками», которые никогда не повторятся… по крайней мере, в ближайшее время. А может быть, как уверяет г-н Макинтош, золото перестало быть «кризисным активом». Или может быть так, как подозревает ваш редактор, и кризис действительно не так страшен, чтобы напугать народ по-настоящему.

Комментарии 2

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.