Великая депрессия, Вторая мировая война и что они на самом деле означают

- дата: 10 марта 2018 (источник от 16 сентября 2014)

Почти век спустя Великая депрессия остается наглядным уроком практически для каждой ветви экономической науки. Для монетаристов тот факт, что в 1930-е годы денежная масса в США сократилась почти на треть, иллюстрирует потребность центрального банка поддерживать стабильный ее рост. Кейнсианцам глубина и длительность Депрессии доказали, что капиталистические системы по определению нестабильны и нуждаются в управлении с помощью большого, влиятельного правительства. В этом аспекте Вторая мировая война спасла американскую экономику от постоянной 25-процентной безработицы.

Тем временем, по мнению австрийцев (сторонников австрийской школы экономики), Депрессия продемонстрировала, что: 1) лучший способ предотвратить спад – это избежать предшествующего бума, то есть, иными словами, размер и состав государственного балансового листа – это ключ ко всему, а также, что: 2) лучший способ справиться с кризисом – это позволить рыночным силам ликвидировать проблемную задолженность как можно скорее.

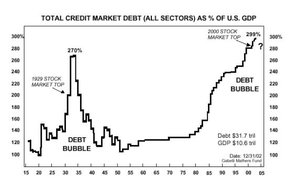

Авторы колонки DollarCollapse от 14 сентября приняли в этой дискуссии сторону австрийцев и проиллюстрировали эту точку зрения следующим графиком, который отображает массовое сокращение рискованных рыночных позиций в 1930-е годы.

Суммарный рыночный долг по всем секторам в % от ВВП США, с 1915 года. Надписи на графике слева направо: пик фондового рынка 1929 года, (debtbubble) долговой пузырь, пик фондового рынка 2000 года

Неудивительно, что, поскольку Депрессия так много значит для многих, это вызвало некоторые противоречивые комментарии, автором самого интересного из которых оказался наш читатель Eric Original:

Скачок соотношения долга к ВВП в 30-х произошел из-за обвала ВВП. Это начальная математика. Это же коэффициент. И поэтому предполагаемый делеверидж перед Второй мировой – это тоже галиматья. Как и весь ваш последний абзац, да и, по большей части, вся статья в целом, как обычно.

Вам, австрийским бандюганам, ратующим за твердую валюту, надо выйти из своих пещер в реальную жизнь.

Это заслуживает ответа по той причине, что последний скачок соотношения долга к ВВП был действительно отчасти вызван более быстрым снижением ВВП, нежели долга, а также потому, что касается некоторых более глубоких, более интересных частей истории. Итак:

Во время начальных стадий кредитного пузыря задолженность растет, но соотношение долга к ВВП увеличивается медленнее, потому что тратятся денежные средства из этих новых займов, тем самым создавая «рост», который проявляется как повышение ВВП. Иными словами, как числитель, так и знаменатель коэффициента возрастают. Но – и это, я думаю, критическое обстоятельство для австрийцев – чрезмерно легкие деньги заставляют людей покупать такие товары и совершать такие вложения, которые они в ином случае не купили и не совершили бы. Это «нерациональное инвестирование» нагнетает рост в краткосрочной перспективе, но не обеспечивает достаточного притока денежных средств для обслуживания сопутствующего долга.

Так что первоначальный движимый долгом скачок ВВП – это иллюзия. Позднее, когда эти плохие инвестиции не могут покрыть выплату процентов и проваливаются, экономика сокращается, в течение некоторого времени, быстрее, чем общественный долг, что вызывает рост соотношения долга к ВВП. Но реальный скачок коэффициента долг/реальный ВВП происходит раньше. Он не отражается в официальной статистике, потому что невозможно, в разгар пузыря активов, отделить правильные инвестиции от неправильных. Как любит говорить Уоррен Баффетт (Warren Buffett), только когда начнется отлив, мы увидим, кто плавал голым.

Но бы если вышеприведенный график был притянут за уши, конец 1920-х годов продемонстрировал бы колоссальный рост соотношения долга с реальным ВВП, а начало 1930-х проявило бы быстрое закрытие рискованных позиций, нежели постепенно протяженностью в десятилетие. К 1939 году не только долг оказался бы меньшей частью экономики, чем в 1929 году, но и качество оставшейся задолженности было бы намного выше. Это общество было бы готово расти снова, независимо от того, была война или нет.

Еще один фактор, оживляющий эту дискуссию, - допущение, что существуют безболезненные альтернативы выводу заемных средств после кредитного пузыря. Кейнсианцы (которые сегодня, по большей части, заправляют всем) полагают, что если правительство заимствует, чтобы возместить вывод заемного капитала частным сектором – или убеждает частный сектор продолжать брать кредиты, чтобы заменить эти старые безнадежные долги – рост восстановится без необходимости сокращать штаты и проводить банкротства.

Варианты этой стратегии в настоящее время апробируются практически в каждой крупной стране. Япония занималась этим с 1990-х, а недавно добавила экстренную монетизацию долга к своим постоянным громадным дефицитам. США с 2008 года пошли по тому же пути, увеличив государственный долг до масштаба, достаточного, чтобы компенсировать списанную задолженность по кредитным картам и ипотечным займам, одновременно выкупив облигаций на несколько триллионов свежеотпечатанных долларов. Теперь Европа готовится к тому, чтобы совершить нечто реально масштабное.

На данный момент результаты не особенно вдохновляют: Япония переживает стагнацию, в то же время, продолжая наращивать государственный долг, а теперь, похоже, у нее нет другого выхода. США сообщают об официальном росте ВВП и сокращении безработицы, но можно доказать, что эти показатели, по большей части, сфальсифицированы (например, количество рабочих мест с полной занятостью продолжает падать, а это означает, что реальный уровень безработицы продолжает расти), и, в любом случае, укркпление доллара угрожает даже этому скромному импульсу. Европу, похоже, уже не спасти, но ЕЦБ все равно намерен попытаться.

Общепринятый ответ вроде «что ж, нам просто нужно увеличить задолженность и быстрее печатать новые деньги» тревожит, потому что он соответствует обычному определению умственной отсталости (повтор одного и того же поведения с ожиданием различных результатов), а также потому что он усиливает последствия неудачи. Если, как полагают австрийцы, нет никакой альтернативы делевереджу после бума – иными словами, если бумы и спады – это две стороны одного и того же события, и поэтому, по определению, неотделимы друг от друг – тогда еще примерно $100 трлн, которые мир получил с момента обвала технологических акций 2000 года, приведут к соответствующему, неизбежному, более страшному уменьшению долговой нагрузки.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.