Все готово к мании в драгоценных металлах?

- дата: 14 июня 2012 (источник от 6 июня 2012)

Может показаться, что я потерял всякую связь с рынком драгоценных металлов, если я сегодня заговариваю о мании. Но я думаю, что все готовится к гигантскому заходу в золото и серебро.

Однако есть вполне весомые причины на то, чтобы ожидать мании в нашем секторе. Во-первых, мании многократно случались и раньше, но главная причина заключается в том, что мания в золоте и золотых акциях – это вероятный результат гигантского пузыря правительственных долгов, дефицитного финансирования и печатания денег. Думать, что весь этот разврат останется безнаказанным и не вызовет инфляционных последствий – это наивно или глупо. Инфляция не столько привлечет инвесторов в золото и серебро, сколько втолкнет их туда.

Можно, конечно, было бы сказать, что любой пик в золоте и серебре будет незаметным, если ни у кого нет сбережений, особенно учитывая демографические данные о том, что ¼ населения развитых странах скоро пойдет на пенсию. Но даже если люди останутся без штанов, денежная масса в мире не становится меньше, и все эти деньги должны куда-то пойти.

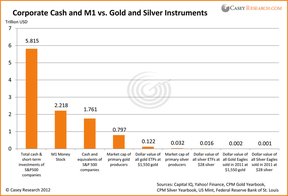

Я решил посмотреть на объем наличных в руках различных групп инвесторов, чтобы получить представление о ситуации, а также произвести сравнение объемов денежной массы с нашей индустрией. Данные от некоторых институциональных инвесторов получить непросто, но, тем не менее, ниже мы приводим крупицы информации о существующих объемах наличных. Я сравнил наличные и краткосрочные инвестиции корпораций, входящих в состав фондового индекса S&P 500 и денежный агрегат М1 с золотыми и серебряными индексными фондами, монетами и акциями. Хотя картина довольно предсказуемая, но все равно этот контраст потрясает.

Слева направо в $ трлн: 1. суммарный объем наличных и краткосрочных инвестиций компаний в фондовом индексе S&P500, 2. денежный агрегат М1, 3. наличные и их эквиваленты у компаний в фондовом индексе S&P500, 4. рыночная капитализация первичных золотодобытчиков, 5. долларовая стоимость всех золотых индексных фондов по цене на золото $1550, 6. рыночная капитализация первичных серебродобытчиков, 7. долларовая стоимость всех серебряных индексных фондов по цене на серебро $28, 8. долларовая стоимость всех монет Золотой орел проданных в 2011 году по цене на золото $1550, 9. долларовая стоимость всех монет Серебряный орел проданных в 2011 году по цене на серебро $28.

Естественно, что не все эти деньги и даже не значительная их часть будет использована на покупку акций индексного фонда GLD, компании Barrick или Американских орлов, но очевидно, что если бы какая-то значительная доля наличных, плещущихся в экономике, пошла бы на покупку золота, это бы оказало мощное влияние на его цену, и послужило бы триггером для мании, которой я ожидаю. Давайте быстро взглянем на то, как вливание даже небольшого объема этих средств в золото и серебро в той или иной форме, может повлиять на наш сектор.

Вся глобальная рыночная капитализация золотых индексных продуктов (ETP) на данный момент равняется лишь 2,1% всего объема наличных и краткосрочных инвестиций в собственности компаний из S&P 500. Если 20% этих компаний решат вложить лишь 5% своих наличных в сектор драгоценных металлов, их ценность более чем удвоится.

Если только 1% физической валюты (М1), находящейся в системе, пойдет на покупку Золотых орлов, то сумма сделки в 13 раз превзойдет стоимость всех монет, купленных в прошлом году.

Если корпорации решат инвестировать 1% своих наличных в серебряные индексные фонды, то сумма сделки превзойдет суммарную стоимость всех подобных фондов на сегодняшний день.

Если корпорации равномерно переместят 5% своих «краткосрочных инвестиций» в золотые акции, то рыночная капитализация каждой золотой компании вырастет на 20%.

Серебряные акции в таком случае вырастут в 6 раз.

5% М1 увеличат рыночную капитализацию золотодобытчиков на 14%. Капитализация серебродобывающих компаний при таком сценарии в 3,4 раза превзойдет их суммарную текущую капитализацию.

И мы говорим только о компаниях входящих в S&P 500. В мире куда больше корпораций, пенсионных фондов, хедж-фондов, фондов по управлению суверенным капиталом, ПИФов, фондов частного капитала, страховых компаний и других индексных фондов.

Только задумайтесь о том насколько мощным может быть эффект, если какая-то значительная часть большого финансового мира начнет гоняться за небольшим нишевым рынком, которым является золото. Такое вливание наличных пошлет нашу индустрию на Луну.

Тем временем следует продолжать следить за глобальными силами, которым еще предстоит выйти на сцену. Но я убежден, что рано или поздно заработают катализаторы, которые затолкнут/загонят/заставят/запихнут мейнстрим в наш сектор. Я рекомендую всех опередить.

И когда мания наступит, мы все подивимся тому, что кто-то в ней в принципе сомневался.

Комментарии 4

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.