Затишье перед бурей — верхушка становится все уже, часть вторая

- дата: 14 декабря 2015 (источник от 1 декабря 2015)

Первую часть см. здесь

Опасность, кроющаяся в рискованных активах, была кратко описана в посте на MarketWatch о вчерашних событиях в Азии. Они ещё раз показали, что игроки в азартные игры неспособны видеть приближающийся на всех парах поезд глобальной рецессии, потому что они привыкли к «стимулированию» как образу жизни:

Акции в Гонконге росли в рамках ралли, произошедшего почти во всей Азии на ожиданиях большего стимулирования от китайских властей, в частности, в секторе недвижимости... Этот рост следует за последними сообщениями о состоянии китайской экономики, отражающими дальнейшее снижение темпов производства из-за избыточных мощностей, падения цен и слабого спроса. Столь невзрачная картина вызывает сомнения в том, что вторая экономика в мире может достичь целевого роста 7% в год. Центральный банк с прошлого ноября снижал процентные ставки шесть раз.

Больше стимулирования из Китая? Теперь это просто абсурдно - не потому, что отчаявшиеся сюзерены красного капитализма не попробуют это, но потому, что это не может повысить прибыли китайских компаний или международных акций.

На самом деле ясно как день, что Китай вышел на «пик долга». Дополнительные заимствования не просто продлят жизнь пирамиды и усугубят последствия неминуемого краха, но даже не сдержат в краткосрочной перспективе нисходящую экономическую спираль.

Поскольку Китай перенасыщен долгом, ещё более низкие процентные ставки или дальнейшее снижение банковских резервных требований будут означать переход к излишне мягким кредитным условиям.

Перед кризисом 2008 года китайский «официальный» ВВП был равен $5 трлн, а полный государственный и частный долг кредитного рынка - примерно $8 трлн. С тех пор долг взлетел до $30 трлн, а ВВП как бы удвоился. Но это если считать огромные затраты на «белых слонов» и плохие инвестиции, считающимися расходами на основные фонды. То есть, по минимуму Китай занимал $4.50 на каждый новый доллар официального ВВП, и намного больше, если говорить о производстве эффективных благ.

В самом деле, в Китае построено огромное количество излишних объектов - от неиспользуемых аэропортов до пустых торговых центров, от роскошных апартаментов до избыточных угольных шахт, металлургических заводов, цементных печей, автомобильных заводов, солнечных ферм и многих другого. Дальнейшие заимствования и строительство не просто совершенно бессмысленны; они пагубны, так как вызовут ещё более дорогостоящий цикл адаптации.

То есть, это лишь добавит огромное существующее понижающее давление на цены, арендную плату и прибыли в Китае, что гарантирует в конечном итоге обвал новых триллионных плохих долгов. Это, в свою очередь, вызовет дальнейшее снижение капитальных затрат, всегда сопровождающее кредитный инвестиционный бум, который непомерно раздул и деформировал китайскую экономику.

Короче говоря, так называемый «прыжок дохлой кошки», подобное зарегистрированному на азиатских биржах вчера вечером, никак не означает возможность сдерживания разворачивающейся мировой рецессии центральными банками или правительственными бюджетными мерами. Эти мини-ралли не более чем финансовые спазмы, вызванные рудиментарными алгоритмами автоматики и трейдерами, которые ловят моменты дня.

Но именно поэтому пузыри в конце концов лопаются. Когда достигнут пик долга, добавочный кредит уже не уходит из финансовой системы; он просто финансирует конечную фазу обвала кредитных спекуляций на вторичных рынках.

Сейчас стадо покупающих на минимуме спекулянтов оттесняется на всё более сужающийся сегмент рынка. Несколько недель назад мы говорили об этом в отношении квартета акций FANG (Facebook, Amazon, Netflix и Google):

На самом деле в подъёмах прошлой недели было несколько вспышек, но как свидетельствует история, как раз такое поведение предшествует большому обвалу. Рынок сузился до четырёх взрывоопасно растущих акций - квартета FANG - высасывающих из казино весь оставшийся кислород.

На рубеже года компании FANG имели совместную рыночную капитализацию $740 млрд и совместные прибыли за 2014 год $17.5 млрд. Поэтому 42-кратный оценочный коэффициент может не казаться странным для такой группы скаковых лошадей, но то, что происходило с тех пор, несомненно странно.

При закрытии этой недели акции FANG были оценены всего немногим меньше $1.2 трлн, что означает рост рыночной капитализации $450 млрд или 60% за последние 11 месяцев - хотя их совместные прибыли за последние двенадцать месяцев в сентябре выросли всего на 13%.

Это означает, что акции FANG были доведены до 60-кратного показателя цена/прибыль из-за того, что игроки старались вскочить на последний поезд.

Но после 27 неудавшихся попыток роста, включая сегодняшнее снижение объёма, скромный подскок последних недель - это несомненно последняя судорога умирающего быка.

Американский фондовый индекс S&P 500

Это особенно верно потому, что происходит на фоне потока негативных экономических новостей из США, о начале пятой за 7 лет рецессии в Японии, спаде кредитной и промышленной активности в Китае, очередном спаде в Бразилии, который Голдман назвал явной депрессией, продолжающегося сильного давления на валютный курс и кредитные рынки в развитых странах и призрак термидорианского переворота в связи с парижскими терактами в Европе.

На самом деле, как говорят на Уолл-стрит, рыночные максимумы - это процесс, а не событие. Очередной пик «под капотом» индекса S&P 500 показывает именно это.

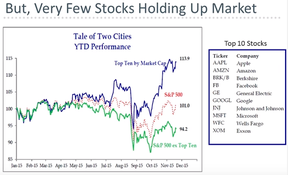

Оказывается, что десять мега- гигантов в акциях, перечисленных в таблице ниже, на данный момент имеют совокупную рыночную капитализацию $3.76 трлн. Это больше, чем в начале года, на внушительную сумму $440 млрд или 14%.

Однако, совокупный чистый доход этой группы не вырос. На конец сентября он составил $158 млрд за 12 месяцев до сентября включительно, и это на 17% меньше $190 млрд чистого дохода за двенадцать месяцев в декабре 2014 года...

Лишь немногие акции поддерживают рынок: топ 10 акций (синим)

Но внутри группы десяти гигантов есть различия. Прибыли Google за последние девять месяцев выросли на внушительные $2 млрд или 14%, прибыли Exxon снизились на $12.5 млрд или 40%.

Но дело в том, что спекулянты прячутся в немногочисленных оставшихся безопасных убежищах, не принимая во внимание краткосрочные показатели прибылей. На данный момент, например, рыночная капитализация Exxon снизилась только на $50 млрд или 13% с уровня конца 2014 года, то есть акции торгуются при 18-кратных прибылях, которые будут долго и значительно снижаться.

Аналогично, рыночная капитализация Майкрософт на самом деле выросла на $50 млрд или 13%, до $435 млрд. Поскольку капитальные затраты в мировой экономике снижаются, для MSFT поздновато щеголять обманчивым 35-кратным коэффициентом цена/прибыль.

Более важно то, что остальные 490 акций индекса S&P в целом падали большую часть года. Их совокупная рыночная капитализация в конце прошлого года была равна $15.1 трлн, но с тех пор снизилась до $14.6 трлн.

И так и должно быть. 490 компаний из индекса S&P 500 по-прежнему торгуются с 23-кратной прибылью, несмотря на 11%-ное падение чистого дохода после пика в третьем квартале 2014 года.

Всё это означает, что третий обвал фондового рынка в этом веке близок. Мировая экономика находится в условиях беспрецедентной товарной дефляции и снижения капиталовложений - расплата за 20 лет безумного монетарного стимулирования и кредитной экспансии.

Однако центральные банки бессильны предотвратить расплату. Когда ФРС объявит о повышении ставки на следующей неделе после 84 месяцев колебаний на фоне замедления роста ВВП до 1% в этом квартале, игра будет окончена.

Колоссальное печатание денег потерпело провал. Скоро не останется места, где прятаться - даже в десятке гигантов.

Комментарии 5

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.