Жизнь в условиях золотого стандарта

- дата: 2 августа 2022 (источник от 27 ноября 2019)

Каково было бы жить при золотом стандарте?

Вот несколько (далеко не все) характерных особенностей:

- Банкноты, в настоящее время не подлежащие погашению, будут конвертируемы в золото. Банковские вклады также могут быть конвертируемы в золото.

- Общий уровень потребительских цен будет определяться рынком золота, а не политикой центральных банков. То есть цены больше не будут каждый год нескончаемо расти.

- Однако рынок золота непредсказуем. Поэтому движение потребительских цен из года в год также будет непредсказуемым.

- Наконец, вновь возникнет так называемый парадокс Гибсона (подробнее о нем будет сказано ниже).

Разные типы ценовой стабильности

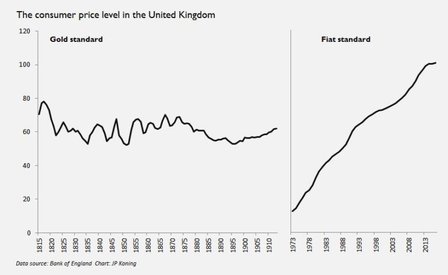

Лучший способ проиллюстрировать некоторые особенности жизни при золотом стандарте – отсылка к истории. На графике ниже слева можно увидеть поведение потребительских цен в Великобритании во времена классического золотого стандарта – с 1815 по 1914 гг. Справа показано поведение потребительских цен в Великобритании с конца Бреттон-Вудской системы в начале 1970-х по настоящее время, когда страна придерживалась бумажного стандарта.

Уровень потребительских цен в Великобритании при золотом (1815-1913) и бумажном стандарте (1973-2019)

Уровень потребительских цен в Великобритании

Золотой стандарт; Бумажный стандарт

Источник данных: Банк Англии

Как видно из графиков, экономическая жизнь при каждой из систем существенно отличается. При текущем британском бумажном стандарте потребители знают, что цены всегда будут расти. Они также знают, что темп роста цен каждый год более-менее одинаковый: 2%, 2.5%, 3.1%, 1.1%.

Надо признать, что в инфляционные 1970-е цены росли достаточно быстро. (В 1975 г. они подскочили на 23%!). Однако на протяжении последних четырех десятилетий британские потребители были вполне уверены, что каждый год для поддержания прежнего уровня жизни им придется платить на 1-5% больше.

При золотом стандарте у британских потребителей была ясность другого рода. В отличие от современных потребителей, они знали, что через 5 или 10 лет цены будут примерно такими же, как сейчас. Если обед с бифштексом сегодня стоит 50 пенсов, то, скорее всего, в следующем десятилетии он будет стоить примерно столько же.

С другой стороны, при золотом стандарте у британцев было меньше уверенности, чем у современных британцев, касаемо того, какими будут цены в следующем году. Мы знаем, что, если обед с бифштексом в 2019 г. стоит £10, то он, скорее всего, будет стоить примерно £10.50 в 2020 г. и £11 в 2021 г. Однако в 1847 г. общий уровень потребительских цен вырос на 7%. В следующем же году цены упали на 14%! Так что цена на обед с бифштексом в 1846-48 гг. сильно варьировалась. Подобная кратко- и среднесрочная волатильность незнакома современным потребителям.

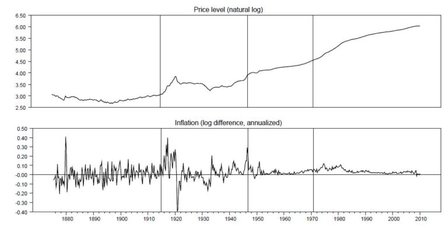

Та же закономерность, что в Великобритании, наблюдается и в США. На графике ниже показан уровень цен и темп инфляции в США с 1875 по 2010 гг.

Ежеквартальный уровень цен и темп инфляции в США, 1875-2010. Источник: Ластрейпс (Lastrapes), Селджин (Selgin) и Уайт (White)

Уровень цен (натуральный логарифм)

Инфляция (логарифмическая разность, в годовом пересчете)

С 1875 по 1913 г., в эру классического золотого стандарта, потребительские цены из года в год были весьма волатильными (см. нижний график). Но с 1973 г., когда связь доллара с золотом была окончательно разорвана, инфляция стала намного более последовательной.

С другой стороны, цены в США в эру золотого стандарта демонстрировали примечательную долгосрочную стабильность. В 1913 г. уровень цен был примерно таким же, что и в 1875 г. (см. верхний график). В бумажную эру уровень цен в США постоянно рос.

Гибкость и жесткость

Почему же системы бумажного и золотого стандарта демонстрируют такие разные закономерности? Ответ связан с гибкостью этих систем.

Допустим, общественность неожиданно захотела держать больше денег. При бумажном стандарте центральные банки могут быстро создать столько банкнот и резервов, сколько нужно для удовлетворения спроса. А когда спрос уменьшится, они могут быстро выкупить лишние банкноты и вывести их из обращения.

При золотом стандарте все не так. Если общественность хочет больше золота, горняки не могут просто больше добывать. Экономика может адаптироваться к возросшему спросу только посредством роста цены золота. А поскольку при золотом стандарте все оценивается в золоте, цены на все товары и услуги неизбежно упадут.

Когда же общественность меньше нуждается в желтом металле, действует обратный процесс. Не существует механизма уничтожения золота. И поэтому экономика приспосабливается к падению спроса на золото посредством снижения цены золота, что при золотом стандарте отражается в росте цен на потребительские товары.

Так вкратце можно объяснить, почему цены в США и Великобритании в период золотого стандарта так колебались то в одну сторону, то в другую, в отличие от бумажного периода. Бумажные стандарты лучше способны адаптироваться к колебанию спроса на деньги.

И здесь мы подходим к последнему различию, которое я хотел подчеркнуть: так называемому парадоксу Гибсона.

Парадокс Гибсона

При бумажном стандарте не существует связи между процентными ставками и уровнем цен. Так, например, процентные ставки по облигациям последние 12 месяцев в целом снижались. В случае США ставка по 10-летним облигациям снизилась с 3% до 1.5%. Но это не значит, что следует также ожидать снижения цен на продовольствие, жилье и развлечения. Цены все время растут, как по расписанию (в случае США – на те же 1.5-2%, что и в предыдущие годы).

Однако при золотом стандарте следует ожидать, что процентные ставки и общий уровень цен будут снижаться вместе. То есть при падении процентных ставок по облигациям с 3% до 1.5% стоит также ожидать падения цен на такие товары, как продовольствие.

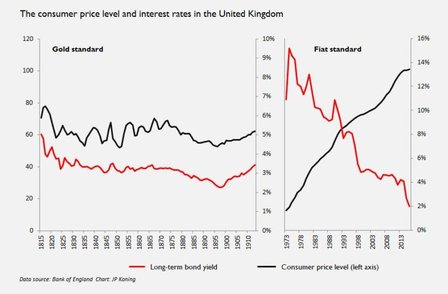

Следующий график иллюстрирует это явление.

При золотом стандарте ставки по облигациям и уровень цен двигались вместе. При бумажном стандарте корреляции между ними нет.

Уровень потребительских цен и процентные ставки в Великобритании

Золотой стандарт; Бумажный стандарт

Доходность долгосрочных облигаций; Уровень потребительских цен (левая ось)

Источник данных: Банк Англии

В британский период золотого стандарта, с 1815 по 1913 гг., общий уровень потребительских цен, как правило, падал и рос вместе со ставками по долгосрочным правительственным облигациям (см. левый график). Линии синхронны как в краткосрочной, так и в долгосрочной перспективе.

Но в британский бумажный период (показано справа) связи между ними нет. Первым совместное движение цен и ставок заметил банкир Альфред Гибсон (Alfred Gibson) в выпуске журнала Bankers’ Magazine за 1923 г. Позже Джон Мейнард Кейнс (John Maynard Keynes) описал этот парадокс как «один из наиболее достоверных эмпирических фактов в количественной экономике».

Чем объясняется парадокс Гибсона?

Золото как реальный долговечный актив

Золото – это долговечный актив, конкурирующий с другими активами и капиталом. Вместо того чтобы держать золотой слиток, можно также купить недвижимость, инвестировать в облигации или приобрести акции какой-нибудь компании.

Если мир станет менее продуктивным и проекты будут не такими прибыльными, как раньше, ожидаемая доходность таких активов, как облигации, снизится. Облигации, представляющие собой фиксированные платежные требования на проекты, просто не смогут обеспечивать такие же проценты, какие были в более продуктивном мире. Но когда такое случится, золото станет более конкурентоспособным, чем облигации. Отсутствие у золота процентов будет не таким большим препятствием, как раньше. Поэтому инвесторы захотят держать больше золота, а значит, цена на желтый металл вырастет.

В XIX и начале XX вв. рост цены золота вел к снижению потребительских цен. В конце концов, при золотом стандарте все потребительские товары оценивались в золоте. И именно поэтому Гибсон заметил, что при золотом стандарте процентные ставки и общий уровень потребительских цен двигались вместе.

Подытожим парадокс Гибсона: когда общий темп экономического развития замедляется: 1) проценты по облигациям снижаются; 2) золото становится более конкурентоспособным; и, следовательно, 3) потребительские цены (определяемые в золоте) снижаются. И напротив, когда экономика становится более продуктивной: 1) проценты по облигациям растут; 2) золото становится менее конкурентоспособным; и, следовательно, 3) цены на продовольствие, жилье и другие потребительские товары и услуги растут.

При бумажном стандарте золото перестало быть осью, вокруг которой вращаются все цены, поэтому парадокс Гибсона больше не наблюдается. Даже во время худших спадов, таких как крах 2008 г., цены на облигации обваливались, но основные потребительские цены продолжали надежно расти на 1-2% в год*.

*Первыми парадокс Гибсона как следствие того, что золото ценится как реальный долгосрочный актив, объяснили Роберт Барски (Robert Barsky) и Ларри Саммерс (Larry Summers). Их статья доступна здесь.

Комментарии 5

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.