Золотая неделя с Балковским (11.10 – 17.10): Крис Пауэлл: «Америке следует объявить о продаже золотого запаса, прежде чем мир узнает, что его давно нет и в помине»

- дата: 18 октября 2010 (источник)

Крис Пауэлл: «Америке следует объявить о продаже золотого запаса, прежде чем мир узнает, что его давно нет и в помине»

Материал бывшего экономиста Федеральной Резервной Системы и заместителя министра финансов США Эдвина М. Трумана (Edwin M. Truman) в Financial Times 12 октября под заголовком «Америке надо открыть свои хранилища и продать золото» вызвал огромный резонанс в блогосфере. Труман предлагает продать золотой запас США (261,5 млн тройских унций по $1300 за унцию равняется $340 млрд), а вырученные деньги потратить на сокращение государственного долга на 2,25% ВВП, так как золото – это пузырь. Расходы на обслуживание долга будут сокращены на $15 млрд в год. Мы в Goldenfront не уверены, что даже такие казалось бы огромные числа радикально изменят ситуацию с американским государственным долгом, который достигнет пугающей отметки в 100% ВВП в феврале 2011 года (около $14,3 трлн). Но, как говорится, сделай же что-нибудь…

Дополнительным бонусом для простых американцев от продажи золота станет, по словам Трумана, возможность «…повесить себе что-нибудь на шею…». Очаровательная двусмысленность…

Если серьезно, то статья особенно интересна тем, что в сжатом виде демонстрирует взгляд элит на золото, проблему бумажных денег и идеологические заблуждения, на которых этот взгляд покоится.

Член правления Золотого антитрестового комитета (GATA) Крис Пауэлл (Chris Powell) считает, что продажа золота ЦБ будет положительным фактором, так как это «будет первым шагом к свободе рынков драгоценных металлов». Но Крис сомневается в чистоте намерений центральных банкиров:

«Труман возможно пытается начать кампанию по сокрытию факта исчезновения американского золотого запаса. В непрестанных попытках помешать GATA получить доступ к отчетам о состоянии американского золота ФРС, вероятно ненамеренно, признал, что вступил в соглашения с иностранными банками об обмене (свопах) золота. Подобное признание еще раз свидетельствует, что большая часть если не все транзакции западных Центральных банков с использованием золота служили ширмой для американского правительства. Американское золото было поменяно на золото европейское для продолжения операций по манипуляции ценами на металл. Если такие свопы происходили, то большая часть золота во владении США, скорее всего, принадлежит правительствам других стран, например, Германии, чей Бундесбанк признал в прошлом году, что его золото хранится в «торговых центрах» вне страны.

Республиканцы, вероятно, наберут большинство в Конгрессе на ноябрьских выборах и, поэтому шансы на то, что закон республиканского представителя Рона Пола (Ron Paul) об аудите Федеральной Резервной Системы будет все-таки проведен, значительно повышаются. Американское правительство, в конце концов, попросят ответить куда оно спрятало наше золото, а Труман предлагает выход из этой будущей неудобной ситуации с помощью объявления о продаже - ведь пока никто не знает, что продавать-то нечего».

* * *

Предсмертный всхлип бумажного режима

С Веймарским приветом!

Джим Рикардс (James G. Rickards) в интервью 13 октября продолжает обсуждение статьи Трумана и акцентирует наше внимание на нескольких интересных моментах:

Цена на золото толкается вверх «пропагандой продавцов физического металла, держащих огромные склады». Да ну? А мой оптовый дилер постоянно жалуется на дефицит и поэтому периодически откладывает поставку своим лучшим клиентам. Труман также говорит, что бычий рынок золота «…сопровождается обычным для пузырей активов количеством мошенничества и дезинформации…». За исключением нескольких скользких монетных дилеров, главным источником мошенничества и дезинформации являются Министерство финансов и ФРС, отказывающиеся проводить подлинный аудит золотых резервов и отрицают факт золотых дискуссий в Банке международных расчетов и других непроницаемых для света учреждениях.

Высокая цена на золото – это не золотой пузырь, а признак краха бумажного доллара. Все зависит от того какую единицу измерения мы применяем. Если это доллар и мы считаем в «долларах за унцию», то, возможно, сегодняшняя цена и может кому-то показаться пузырем. Но если вы считаете в золоте и прикидывайте сколько унций можно купить на один доллар (сегодня около 0,00075, а в 1999 году – 0,00400), то сразу станет очевидно, что настоящая проблема это стремительно приближающийся к нулю доллар.

Идея Трумана о том, что продажа золота и сокращение долга уменьшат расходы на выплату процентов на $15 млрд – это типичный и бесполезный плод статичного, линейного аналитического метода. Применив динамический, нелинейный анализ, мы поймем, что такие продажи полностью уничтожат остатки веры в доллар, вызовут взрывной рост процентных ставок, а дальнейшее увеличение дефицита мгновенно поглотит деньги, от них полученные. Он также говорит, что золотой стандарт сопровождался «… нестабильностью в ценах, производстве и занятости …». Если имеется в виду циклическая нестабильность, то это правда (и нормальное состояние вещей), но не будем забывать, что именно золото дало нам одни из самых сильных и продолжительных периодов реального экономического роста с 1865 по 1912 гг. и лишь создание Федеральной резервной системы прервало этот процесс. «… американское правительство сидит на своем золоте со времен Великой Депрессии, не получая доходности». В реальности цена на золото выросла с $20,67 до $1,350 за период, то есть его доходность составила 6,500% за период.

Труман заявляет, что золотой стандарт «…не существует уже столетие …». Это очень показательно. США отменила внутреннюю конвертацию доллара в золото в 1934 году, а международную в 1971 году. Но если датировать окончание золотого стандарта 1913 годом, как это делает Труман, то действительно получается столетие. Именно так интеллектуалы из близких к власти кругов видят настоящую причину создания ФРС независимо от формальной роли золота в системе. Целое поколение финансовых экспертов достигло зрелости с 1971 года и не получило представления о роли золота. Никакой анализ не приведет вас к правильному выводу, если вы используете неверную парадигму. Труман привязан к вечно жизнеспособному бумажному доллару и не способен видеть мир иначе. К сожалению, он такой не один.

Отсюда самое разоблачительное заявление Трумана: «официальные дебаты по поводу реформирования международной монетарной системы не включают ни одного сторонника возврата к золоту». Пугает то, что он, скорее всего, совершенно прав. Я уже давно повторяю, что возврат к золоту неизбежен и единственный вопрос в том, произойдет ли это под главенством США и поэтапно либо через хаос, который застанет Америку врасплох. Свидетельство Трумана увеличивает шансы второго сценария».

Как водится, реакция блогосферы на заявления Трумана была чуть более эмоциональна, чем следует. Так Zero Hedge назвали его идеи «глупейшими, которые они когда-либо слышали» и т. д. Рикардс подчеркивает, что Труман: «не человек с улицы. Он один из самых зрелых, опытных и высокоуважаемых специалистов в области международных финансов в мире. Его резюме не имеет себе равных. Он регулярно общается с министрами финансов, суверенными фондами по управлению капиталом, чиновниками МВФ и главами мегабанков. Самое важное, что он был штатным экономистом Комитета по открытым рынкам (FOMC). Бывшие коллеги прекрасно о нем отзываются. Он и есть система. Но его статья – это также признак отчаяния. Если такой умница как Тед Труман повторяет замшелую глупость о том, что золото годится только для ожерелий, что еще можно добавить? Интеллектуальные оппоненты золота истощены также как и золотые прииски».

* * *

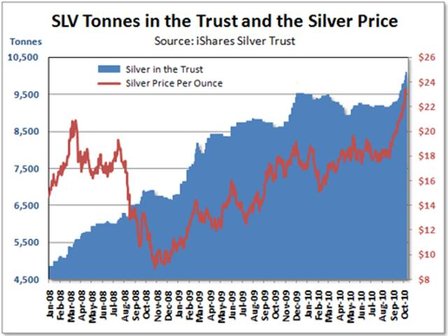

Серебряный ETF SLV теперь владеет 10,000 т металла

Красная линия – цена на серебро, синий фон – количество металла в фонде

30% рост цены на серебро за последние три месяца уже очень впечатляет, но особенно радует рост количества металла почти на 1,000 тонн (35 млн унций) в i Shares Silver Trust ETF.

* * *

Осталось ли хоть немного золота в хранилищах Бундесбанка?

Отрывок из интервью данного Джеймсом Терком (James Turk) Ларсу Шалю (Lars Schall):

Ларс: Одна из самых обсуждаемых тем среди немецких золотых жуков – проблема местонахождения немецкого золотого запаса. Что, по вашему мнению, означают термины «золото под опекой» и «золото в глубоком хранении» по отношению к 1,700 тонн золота в американских слитковых депозитариях?

Джеймс: Я считаю, что хранилища Бундесбанка пусты или почти пусты. Германия накопила свои 3,400 тонн резервов в 1950-х и 1960-х гг. и большую их часть хранила в Великобритании и Америке. В то время это была стандартная процедура, позволявшая избежать расходов на доставку золота в Бундесбанк. К тому же в те времена золото, хранившееся в Федеральном Резерве или Банке Англии, находилось в безопасности, так как Центральные банки не давали его взаймы слитковым банкам. Такая практика началась в 1980-х.

Затем золотые займы стали стандартом политики Центральных банков и баланс Бундесбанка показывает, что он также в этом участвует. Когда Бунедсбанк дает взаймы золото, оно забирается из хранилища и передается слитковому банку, который затем продает золото за доллары. Слитковый банк вкладывает доллары в активы с более высокой доходностью, чем стоимость золотого займа, чтобы заработать на разнице. Это называется «керри-трейд».

Из-за искажений в бухгалтерской отчетности мы не знаем сколько Бундесбанк отдал взаймы немецкого золота. Но я подозреваю, что они все отдали взаймы и его хранилища пусты. Половина (1,700 тонн) была отдана взаймы Бундесбанком напрямую мегабанкам (JPMorgan и Deutschebank). И есть достаточно косвенных доказательств, чтобы предположить, что вторая половина была отдана взаймы правительству США, которое, в свою очередь, отдало это золото взаймы слитковым банкам. Отчетность об этих транзакциях ведет к изменениям бухгалтерской терминологии, которые вы упомянули.

* * *

Пертский монетный двор завален заказами

Спрос на золотые инвестиционные продукты Пертского монетного двора, одного из крупнейших в мире центров по хранению драгоценных металлов расположенного в штате Западная Австралия, вырос на 25% за последний месяц.

«Когда цена на золото растет, клиенты берут нас штурмом», говорит казначей и управляющий Пертского монетного двора Найджел Моффат (Nigel Moffatt). Поставка физического металла не так популярна как депозитарные сервисы, позволяющие клиентам покупать металл, как на общих так и на отдельных счетах, который затем хранится на Монетном дворе. Основными клиентами депозитарных сервисов являются небольшие пенсионные фонды и состоятельные физические лица.

Стоимость металла в депозитарии равнялась $1,9 млрд на 30.06.09 и $2,5 млрд на 30.06.10 согласно годовому отчету Двора. 60% активов принадлежат американским инвесторам.

Двор производит лишь 300-350 тонн металлов в год, из которых 15 тонн приходится на инвестиционные монеты. Германия является самым активным рынком потребления монет. На 30.06 Двор продал 2,7 млн монет, слитков и медальонов. 80% оборота приходится на экспорт.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.