Золотая неделя с Балковским (19.09 – 25.09): Обвал!

- дата: 26 сентября 2011 (источник)

Goldenfront: Великолепная распродажа в золоте и серебре в конце недели. Золото в пятницу закрылось на $1657,20, а серебро – на $30,93. Вызывает некоторое недоумение то, как на ситуацию реагируют традиционно прозолотые сайты, такие как очень уважаемый нами Zero Hedge, - в период взрывного роста второй половины лета их новостная линия пестрела заголовками о том, что золото пробило очередной максимум, конец близок, $2000 манит и т.д. Но только к ночи пятницы появились заголовки, касающиеся распродажи в драгоценных металлах.

Не выдержали и все столь полюбившиеся за последний месяц золотым комментаторам уровни поддержки на $1800 и $36-38 соответственно. Все поломали злые банкстеры. Понятно, что золотые и серебряные жуки и другие катастрофисты сидят затаив дыхание и ждут, когда резня остановится. Но не стоит придавать слишком большого значения бумажным играм, - они все больше теряют связь с миром физического металла.

Текущая коррекция не покажется такой уж страшной, если вспомнить масштабы коррекции 2008 года. Золото упало тогда на 37%, а серебро более чем на 50%.

Теперь о возможных причинах, как они изложены в материалах и комментариях на Zero Hedge:

1. Комментарии немецкого министра финансов Шойбле (Schaeuble) о том, что рекапитализация европейских банков это не проблема ЕЦБ, а вторая программа помощи Греции нуждается в ревизии послужили сигналом для выхода в наличные и распродажи металлов.

2. В конце дня в пятницу CME Group в очередной раз повысила маржинальные требования на золото на 21%, серебро на 16% и медь на 18%. В действие это вступает в понедельник.

3. Ликвидация была вызвана центральным банком в Центральной Европе, массово закрывшим свои позиции.

4. Общий тон комментариев по всем вышеупомянутым материалам: текущий слом золота и серебра – акт отчаяния власть предержащих.

* * *

Заседание Феда 21 сентября, которого все так ожидали, разочаровало рынки. Было решено купить долгосрочных облигаций на $400 млрд, а средства на это получить от продажи коротких бумаг, чтобы не наращивать баланс Феда. В общем дядя Бен не дал очередную порцию наркотиков и финансисты, как капризные дети, закатили истерику и начали распродавать все, что движется. Под нож пошли фондовые рынки, а доходность американских десятилеток упала до совсем уже сюрреалистических 1,7%. Паника продолжается. Ситуация для ФРС нехорошая – рынки больше ее не слушают, а если акции падают, то попадают под удары пенсионные сбережения, хранящиеся в них.

А с американскими пенсионерами, самыми активными участниками выборов, за год до выборов шутки плохи. К тому же растет доллар. Это может показаться кому-то положительным явлением, но не будем забывать, что главная цель всей современной монетарной политики, всех этих количественных смягчений состоит в ослаблении валюты, так что и здесь Бернанке в проигрыше.

* * *

Если забыть про рыночный шум и посмотреть на золотые новости с более длительным периодом влияния, то для драгоценных металлов все выглядит очень радужно.

На горизонте вновь появился Уго Чавес (Hugo Chavez) и национализация золотодобычи в Венесуэле. 17 августа он дал иностранным золотодобытчикам 90 дней на создание совместных предприятий с местными гос компаниями. Bloomberg сообщает:

Правительство будет владеть по крайней мере 55% любых совместных предприятий, говорится в официально опубликованном указе. «У него также будет монополия на добычу и продажу золота», говорится в указе. «Все золото добытое на приисках, расположенных на национальной территории, будет передано Республике».

Золотые жуки всего мира смотрят на вас с надеждой, товарищ Чавес. Ждем, когда же вы все-таки заберете ваши 99 тонн из лондонских сейфов.

* * *

Алекс Глой (Alex Gloy) из Lighthouse Investment Management комментирует инициативу Швейцарской народной партии (SVP) о проведении референдума по защите 1000 тонн золота в собственности Швейцарского национального банка (SNB):

Его цели: сделать продажу золота неконституционной и заставить SNB держать 20% своих активов в золоте (на данный момент 16%).

SVPзаявляет, что сожалеет о продаже 1,500 из 2,500 тонн золота в собственности SNB, особенно с учетом того, что это было сделано без учета мнения самих швейцарцев.

Для проведения референдума организационному комитету необходимо собрать 100 тыс подписей в поддержку таких мер до 20 марта 2013 года.

Эта инициатива может усложнить для SNB манипуляции обменным курсом пары евро/франк. По мере того как интервенции на валютном рынке раздувают баланс SNB, он будет вынужден купить значительные количества золота, чтобы соблюсти условие о 20%.

* * *

Спрос на золото в Великобритании взлетает вверх сообщает Goldmoney.com:

Baird & Co., крупнейший монетный и слитковый дилер Великобритании объявил на прошлой неделе, что его годовые прибыли более чем удвоились до £4.3 млн в 2010 по сравнению с £2 млн в 2009 году. По словам директора по продажам компании Тони Добра (Tony Dobra), результаты 2010 года стали лучшими в истории компании.

* * *

Золото продолжает двигаться к признанию как полноценного финансового актива. Так Лондонская ассоциация участников рынков драгоценных металлов (LBMA) призывает Базельский комитет по банковскому надзору, отвечающий за разработку стандартов адекватности банковского капитала, сделать золото активом «первого яруса», тем самым признав его исключительную стабилизирующую роль. Сообщает Питер Купер (Peter Cooper):

«Эта инициатива очень значительна, так как она приведет к куда более широкому использованию золота в банковской системе. Это не будет возвращением к золотому стандарту, но окажет огромное позитивное влияние на спрос на желтый металл.

На данный момент активы первого яруса включают государственные облигации, такие как греческие ценные бумаги, и расширение их определения с помощью включения драгоценных металлов служит способом поддержания доверия к банковскому сектору. Золото не нуждается в официальных рейтингах, так как у него отсутствует контрагентский риск».

* * *

И последняя позитивная для золота новость:

Американские инвестиционные консультанты сдались и начали рекомендовать золото

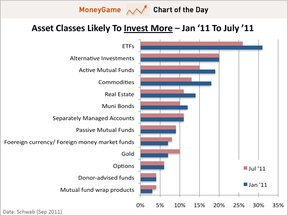

«Последний опрос 911 инвестиционных консультантов, проведенный Schwab, задал вопрос о том, в какой класс активов они планируют вкладывать деньги.

Как видно из графика энтузиазм с января по июль 2011 года вырос с 7% до 10% по поводу лишь одного актива – золота.

Забавно, что они только сейчас осознали, что этот огромный бык находится рядом с ними. Наверное, устали отбиваться от разъяренных клиентов. Признак пика или предвестник потока розничных денег?»

Goldenfront: Обратите внимание на то какая эта крохотная доля по сравнению с другими видами активов даже несмотря на текущий рост. Сравните с пятью верхними пунктами: индексные фонды, недвижимость, ПИФы и т.д.

* * *

Свежие интервью от Эрика Кинга, главы King World News:

Питер Шифф: «Падение цен на золото и серебро повторяет ситуацию 2008 года: что дальше?»

King World News взял интервью у Питера Шиффа (Peter Schiff), главы хедж-фонда Europacific Capital. Напоминает ли ему падение цен на драгоценные металлы 2008 год: «Да напоминает, определенно напоминает то время, массивные распродажи. Думаю, что эмоциональные или вынужденные распродажи породили эту ситуацию. Для тех, кто хочет покупать это распродажа, но она показывает опасность использования финансового плеча.

Те, кто купил серебро в долг на прошлой неделе, уже возможно получили извещение о пополнении счета, так что здесь есть сложности. Но для покупающих за наличные, желающих защитить свой капитал от инфляции, вчера был отличный день. Такие дни предоставляют великолепные возможности.

Я знаю, что некоторые думают: «О нет, золото потеряло ценность». Ваше золото так и останется вашим, также как и серебро. Действительно, если вам надо было продать сегодня, то вы бы не получили столько же долларов или евро за ваше золото, но мы сегодня не продаем, так что какая разница?

Мы им владеем, потому что оно нам, вероятно, понадобится завтра и вынужденные продажи – это отличный шанс для тех, кому не требуется продавать и кто все еще желает купить.

Я полагаю, что вся эта волатильность – спекулятивная. В казино играют организации с высоким уровнем финансового плеча, хедж-фонды и крупные деньги. Физический рынок не зависит от спекулянтов, на нем есть реальный спрос от людей со всех концов света, желающих сберегать и не желающих это делать в валютах, в которых процентные ставки равняются нулю и печатные станки работают на полную мощность.

Я думаю, что покупатели физического металла отреагируют на падение цены увеличением объема закупок. Так работает рынок, - когда цены падают, вы хотите покупать больше.

Только спекулянты покупают дорого и гоняются за импульсом. Когда оно дешевеет, то они пытаются выбраться.

Спекулянты не занимаются долгосрочными инвестициями, и как только импульс исчезает, они выходят за дверь. Если на прошлой неделе мне нравилось серебро по $40 за унцию, то сейчас оно мне нравится еще больше по $30. Серебро не изменилось, так что если я могу купить его за меньшие деньги, почему бы мне его не купить?»

О том, что он делает со своими деньгами: «Я купил некоторые акции горнодобывающих компаний на мое имя и даже некоторые другие акции за последние два дня. Мне нравится пользоваться более низкими ценами. На такие падения всегда стоит смотреть, как на возможность купить».

О падении фондового рынка: «Мы все еще в долгосрочном медвежьем рынке. Думаю, что когда Бен Бернанке (Ben Bernanke) дал мрачную оценку экономической ситуации и не предложил третьего раунда количественного смягчения, а только «Операцию Твист» (покупку долгосрочных облигаций за счет продажи краткосрочных), то это очень многих разочаровало.

Когда инвесторы осознали, что мы не получаем от Феда никакой помощи, банковский сектор просто всплыл кверху брюхом, так как «Операция Твист» окажет давление на банки. Я думаю, что Бернанке окажется верным себе и придет на помощь с третьим раундом количественного смягчения, с печатным станком. Когда это произойдет, золото и серебро отправятся в полет».

* * *

Джеральд Селенте объявляет о покупке серебра

King World News взял интервью у одного из ведущих прогнозистов тенденций в мире Джеральда Селенте (Gerald Celente).

«Я впервые покупаю физическое серебро. Одна из причин этого в том, что я очень обеспокоен тем, что когда цены на золото снова начнут рост, центральные банки и правительства начнут винить золотых инвесторов за финансовые проблемы».

Селенте ранее объявил на KWN о продаже швейцарского франка и оказалось, что он определил самый пик рынка, прежде чем эта валюта подешевела на 25%.

«Они уже раньше регулировали цену на золото, не сказать, что им это снова удастся, но я обеспокоен тем, что они попытаются управлять предложением металла для розничных инвесторов и ценой на него, по мере того как эта цена продолжит свой рост. Серебро, по моему мнению, не будет подвергаться такой регуляции.

Поэтому я покупаю позицию в серебре как противодействие любым будущим действиям правительств мира по ограничению предложения и цен на золото. Они уже так поступали в США и поступят также снова».

30 августа Селенте объявил на KWN о продаже всех своих швейцарских франков. На вопрос о таком своевременном решении и том, что он видит в будущем: «Они об этом объявили и мы стоим перед началом валютной войны. История повторяется. Мы пережили панику и крах 1929 года, теперь находимся в Великой Рецессии/Великой Депрессии и все держится на плаву только благодаря печатанию денег, а к тому же у нас есть валютные войны.

Я знал, что швейцарцы больше не смогут поддерживать статус валюты «тихой гавани», потому что мы все время слышали от их крупнейших экспортеров, что экспортная деятельность невозможна из-за слишком дорогой валюты. В Бразилии происходит тоже самое, это валютная война. Так что совершенно ясно, что они продолжат девальвировать свои валюты, а из-за этого, естественно, цены на золото и серебро продолжит расти, хотя мы сейчас и находимся в периоде понижения.

Я считаю, что произойдет набег на банки, мы уже это видим со всеми европейскими проблемами. Когда они начнутся всерьез, то мы увидим рост золота и серебра, который значительно превзойдет все то, что мы видели ранее.

Я также думаю, что будут объявлены банковские каникулы. Я уже удостоверился, что у меня в банках не осталось много денег; я их храню в других местах, где я смогу их быстро получить на руки, так как когда начнутся банковские каникулы, будет произведена девальвация валюты, как это произошло в Аргентине и в США в 1933 году.

В 1933 году в США они заставили граждан продать им золото по $20,67, а затем переоценили его до $35, что означало, что ваши доллары на следующий день потеряли 40% своей покупательной способности. Я думаю, что мы нечто подобное увидим в будущем и поэтому я владею драгоценными металлами».

Десять лет назад Селенте советовал покупать золото по $280.

* * *

У фонда Sprott Money временно закончилось серебро

23.09.2011

Источники King World News говорят об огромном спросе на физический металл. Одним из примеров этого является Sprott Money, в котором полностью закончилось физическое серебро. Президент Sprott Money Лариса Спротт (Larisa Sprott) сказала по этому поводу следующее: «Вокруг настоящее безумие, особенно в последние 3-4 дня из-за падения цены. Люди обменивают бумажные деньги на золото и серебро, но мы наблюдаем более значительный объем продаж в серебре. В действительности серебро привлекает куда больше людей, на него огромный спрос.

У нас полностью закончилось физическое серебро, так что мы ничего не можем продавать. Надо помнить, Эрик, что как Дубаи, мы продаем только продукты, которые есть у нас на полке. Мы ожидаем поставки сегодня вечером, которая нам позволит пополнить запасы и предлагать продукты на продажу.

Наши клиенты очень умны и когда случается такое мощное падение цен, они начинают агрессивно покупать. В данный момент объем продаж значительно вырос и мы видим покупки по всему спектру в смысле размера заказов.

Поясню, что у нас есть клиенты, покупающие 20 серебряных монет, тогда как кто-то еще покупает серебряных слитков по 100 унций и золотых кленовых листьев на $5 млн. В общем, падение цены вызывает огромный спрос».

* * *

На десерт наш привет всем манипуляторам рынков: Следите за тем, куда ходит ваш банкир!!!

Комментарии 3

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.