Золотая неделя с Балковским (23.08 - 29.08): Макс Кайзер: «Золотую валюту запустит либо Китай либо Россия либо Германия»

- дата: 30 августа 2010 (источник)

Иранский импорт золота вырос на 85 000% течение последнего года

Тони Страка (Toni Straka) из блога Prudent investor комментирует сообщение Tehran Times об импорте золота Ираном. «Иран импортировал более 22 тонн золотых слитков стоимостью более $855 млн в первые четыре месяца текущего иранского календарного года (с 20.03.2010). Количество показывает рост на 85000% по объему и на 81000% по цене по сравнению с прошедшим годом или 4,64% иранского импорта за период. Основными экспортерами золота в Иран стали Турция, Россия и ОАЭ».

Иран уже делал громкие заявления о планируемом отказе американского доллара и евро в международной торговле. Все это напоминает ситуацию с Саддамом Хусейном в 2002 году и его угрозами США, которая закончилась вторжением в Ирак.

Ценность американского доллара основывается на том, что все ресурсы оцениваются в американских долларах и это требование OPEC.

Тони также обращает наше внимание на цензуру в так называемых свободных СМИ. «…я убедился в том, что "Google" не любит Иран, так как набрав «Iran gold imports 2010», я получил только два результата, тогда как Bing на те же слова выдал 8 результатов среди верхних 15». Goldenfront проверил эти утверждения и они оказались правдой!

***

Спрос на золото вырос во втором квартале

Zero Hedge обращает наше внимание на свежую аналитику от ВСЗ. Самое интересное вкратце:

- Спрос за второй квартал вырос на 36% с 770 до 1050 тонн.

- «ВСЗ ожидает продолжения сильного спроса на золото в 2010 году. Индия и Китай – крупнейшие потребители, с акцентом на ювелирные изделия».

- Неопределенность по поводу экономического выздоровления и европейских долговых проблем привела к тому, что «инвестиционная составляющая превалировала в спросе на золото за период. Объем нетто розничных инвестиций и спроса на золотые ETF вырос на 29% и 414% соответственно, по сравнению со вторым кварталом прошлого года».

- Европейский спрос вырос на 115% до 84,4 тонн – самый высокий уровень с конца 2008 – начала 2009 гг. Европейский инвестиционный спрос вырос с 7% суммарного мирового спроса в 2007 году до 40% в 2009 году. Европа купила 35% золотых слитков и монет за период.

Вывод ВСЗ опровергает теории о «дефляционном крахе золота». «Как уже было продемонстрировано ранее, золото продолжает играть роль хранителя капитала даже в относительно оптимистических экономических условиях, так как исторически оно обладает способностью придавать уверенность инвесторам, а также способ увеличения постоянства доходности».

* * *

Дефолтные немецкие золотые облигации

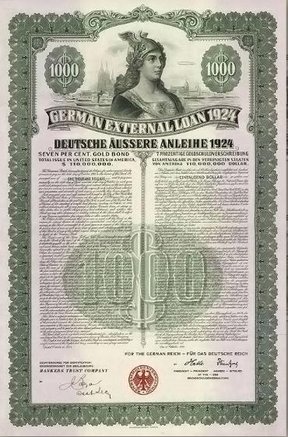

Теперь история от Изабеллы Каминска (Izabella Kaminska) о судебном разбирательстве по поводу немецких золотых облигаций на предъявителя, оказавшихся в дефолте при Гитлере.

«Компания World Holdings LLC из Тампы, штат Флорида утверждает, что владеет «значительным количеством» облигаций, которые были проданы американцам по окончании Первой мировой войны (всего их было продано на $208 млн). Немецкое правительство ответило отказом на требование рассчитаться по ним, и теперь компания пытается взыскать убытки на «сотни миллионов долларов».

Облигации на предъявителя известные как облигации Доса (Dawes Bonds) и облигации Янга (Young Bonds) были выпущены с 1924 по 1930 гг., торговались на Нью-Йоркской бирже и были официальными обязательствами германского государства.

Пикантность этой ситуации придает тот факт, что сумма обязательств по этим выпускам, включая тело и проценты, в 2005 году оценивалась в $500 млрд и всем известно, что случилось с тех пор с ценой на золото.

Шансы, что Германия признает постановление флоридского суда, конечно, не велики, но из этой ситуации можно извлечь следующий урок: «Если вы решаете инвестировать в золото – инвестируйте во что-то физическое, а не в бумаги, гарантированные сувереном-банкротом».

* * *

Патрик Хеллер о недавней выставке Американской нумизматической ассоциации

Патрик Хеллер (Patrick A. Heller), чей материал о вольфрамовых слитках мы недавно опубликовали рассказывает о недавно закончившемся монетном шоу в Бостоне, которое организовывает Американская Нумизматическая Ассоциация (ANA). В ней традиционно принимают участие сотни дилеров со всех концов страны. Вот что говорят в окопах:

- Трейдер по физическому золоту, серебру, платине палладию из Morgan Stanley рассказал об изменении клиентских приоритетов. Если в прошлом 35% его продаж приходилось на поставку физических металлов, а остальное хранилось на общих счетах, то теперь это отношение составляет 50%. Большое число клиентов выражают беспокойство по поводу возможности совершить поставку физического металла с общих счетов.

- Спрос на выставке был значительно слабее, чем на трех предыдущих выставках. Дилеры-ветераны, участвовавшие в десятках шоу, так охарактеризовали ситуацию: «Это одно из самых худших шоу из более чем 25, в которых я участвовал», а другой дал ему рейтинг ½ на шкале от 1 до 10. Но слабый спрос позволил совершить выгодные покупки, так как продавцы были либеральны с ценой.

- Дилеры жаловались на отсутствие спроса на основные американские монеты, причина этому нехватка начинающих коллекционеров. Пропали оптовые покупатели, которых было много в прошлом.

* * *

"Золотую валюту запустит либо Китай, либо Россия либо Германия"

Финансовый комментатор и разработчик торговых программ Макс Кайзер (Max Keiser) известен своим острым языком и точными прогнозами. В номере журнала The Ecologist от сентября 2004 года он верно прогнозировал крах ипотечных андеррайтеров Fannie Mae и Freddie Mac в 2008 году: «Я думаю, что две акции, которые вероятнее всего схлопнутся в руках финансовых типов с Уолл-стрит вооруженных деривативами и угрожающих американской экономике, это Fannie Mae и Freddie Mac». В 2007 году он предсказал крах экономики Исландии в 2008 году. Далее следуют самые сочные отрывки из его последнего интервью Ларсом Шаллем (Lars Schall) из www.chaostheorien.de.

Ларс: Касательно американской экономики, согласны ли вы с Полом Крюгманом (Paul Krugman), который недавно написал, что в США скоро погаснет свет?

Макс: Пол Крюгман – это салонная мартышка. Можете меня процитировать. Он – орудие New York Times. Если бы не New York Times, никто бы Пола Крюгмана не читал. Он не может сказать ничего, что заслуживало доверия. Он просто мегафон для неолиберальной чуши. Каждая минута, проведенная за чтением Пола Крюгмана – это минута жизни потраченная зря.

И золото не в пузыре?

Тот, кто говорит, что золото в пузыре – несет полную чушь. Когда активы достигают пузырной стадии, то мы видим миллионы и миллионы владельцев этих активов. Возьмите интернет акции в 1990х и S&P в 1980х и увидите, что огромный процент населения участвовал в формировании этих пузырей. В случае с золотом менее 1% мировых инвестиционных активов в нем находится. Оно не только не в пузыре, настоящий бычий рынок еще даже не начинался. Оно все еще в медвежьем рынке. Я готов это повторить.

Во время интервью со мной президент и главный инвестиционный стратег инвестиционного агентства SmartKnowledgeU Д. С. Ким (J. S. Kim), сказал мне следующее:

«Я считаю, что если бы американские регуляторы запретили Goldman Sachs, HSBCи JPMorgan участвовать в торговле золотыми и серебряными фьючерсами хотя бы на три недели, то цена на эти металлы удвоилась бы».

Вы согласны с такой оценкой?

Да он совершенно прав. Например, у JPMorgan есть около 30 тыс коротких контрактов на серебряном рынке. Если бы они закрыли все эти позиции, то цена на серебро выросла бы, по крайней мере, вдвое и уже оттуда бы начался настоящий рост.

Согласны вы тогда, что Золотой антитрестовый комитет (GATA) был прав, затевая перепалку с Комиссией по фьючерсным рынкам (CFTC)?

GATA – это усердная группа разоблачителей манипуляций на рынке драгоценных металлов и я надеюсь, что они продолжат свою работу.

Что вы думаете по поводу недавних заявлений Народного Банка Китая об организации работающего рынка золота в стране и о том, что коммерческие банки Индии просят индийский Центральный банк сделать тоже самое?

В данный момент у нас на глазах разворачивается пример того, что можно назвать теорией игр. В этой игре три крупнейших участника – Китай, Россия и Германия. Одна из этих стран первой запустит валюту с золотым обеспечением. В тот же момент все остальные Центральные банки мира будут вынуждены поступить также, потому что если они этого не сделают, начнется бегство капитала из их валюты. Такое заявление и последующее утроение цены на золото – лишь дело времени.

Китай, очевидно, хочет выжать последнюю каплю из американских потребителей с атрофированным мозгом. Когда тот купит последнюю китайскую пластиковую игрушку и лопату для снега из WalMart с помощью своей сотой кредитки и не сможет уже больше ничего купить, тогда Китай и сбросит бомбу – объявит о валюте с золотым обеспечением и продаже американских облигаций на триллион долларов.

В случае с Германией вы действительно считаете, что она сможет эмитировать валюту с золотым обеспечением?

Германия всегда держалась за свое золото, и она не планирует от него избавляться. У нее огромная позиция в золоте и я удивлен, что Bundesbank еще не объявил об увеличение его закупок. Может у них что-то на стороне делается, не знаю. Но думаю, что гномы в Цюрихе достаточно умны, чтобы видеть, что происходит. Уж они-то знают, что страна с крупной золотой позицией будет в отличной форме.

В конце интервью я хотел бы спросить ваше мнение по поводу недавней PR акции среди самых известных американских миллиардеров, которые объявили, что отдадут значительную часть своего состояния на помощь бедным. В целях маскировки себя как филантропов, я полагаю.

Я думаю, что лучше бы эти люди просто заплатили свои налоги. Какой процент компаний Fortune-500 платят налоги? Что-то около 10%. Просто заплатите налоги и заткнитесь!

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.