Золотая неделя с Балковским (25.07 – 31.07): Джим Рикардс: «Немецкий четвертый рейх завоевал Европу»

- дата: 1 августа 2011 (источник)

Goldenfront: Мир затаил дыхание в ожидании возможного американского дефолта. Мы сомневаемся, что второго августа наступит конец света, так как у американских властей есть масса лазеек для получения финансирования. Да и соглашение, наверное, все-таки будет достигнуто. Золото тем временем штурмовало на прошедшей неделе новые высоты и закрылось в пятницу на рекордной отметке в$1627,20. Его последний стремительный рывок подогревается не только привычными проблемами суверенных долгов, но и отвратительной американской статистикой, поступившей в пятницу.

Статистика по динамике роста американского ВВП за первый квартал была пересмотрена вниз с 1,9% до 0,4%, а за второй квартал ВВП вырос лишь на 1,3%. Zerohedge делает вывод, что данные за второй квартал могут быть ревизованы, если запуск третьего раунда количественного смягчения будет задерживаться.

* * *

Возвращаясь к суверенным проблемам, обращаем ваше внимание на недавние комментарии легендарного автора инвест письма The Privateer из Австралии Билла Баклера (Bill Buckler), касающиеся подлинных масштабов монетизации и займов, выданных ФРС:

«За период с декабря 2007 по июль 2010, Фед раздал $16,1 трлн срочных кредитов различным финансовым институтам по всему миру. Почти половина из этого, $7,75 трлн была одолжена четырем американским банкам - Citigroup, Morgan Stanley, Merrill Lynch и Bank of America. В июле 2010 (дата окончания этого «аудита») суммарная капитализация американского фондового рынка равнялась $15 трлн».

* * *

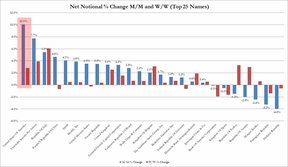

Количество чистых открытых контрактов по страховке от дефолта (CDS) Америки сегодня больше, чем у таких «надежных» игроков как крупнейший итальянский банк UniCredit и сама Итальянская республика.

См. на левую часть графика:

* * *

Тем временем третий мир продолжает покупать золото…

Продажи золота в Индии в мае выросли на 161% год на год

Продажи физического металла выросли на 76% в мае по сравнению с апрелем и на 161% по сравнению с мая 2010 года, говорится в докладе банка UBS.

Индия все еще является главным игроком на ювелирном рынке, - в первом квартале она купила 206,2 тонн, а Китай – 142,9 тонн. Трейдеры говорят, что импорт золота резко вырастет в августе, возможно его утроение.

* * *

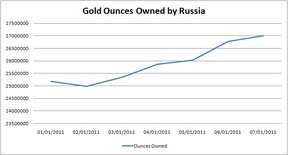

Россия в июне увеличила свои золотые резервы на 200,000 унций

На данный момент в собственности российского ЦБ находится 27 млн унций желтого металла.

* * *

Свежие интервью от Эрика Кинга:

Джим Рикардс: «Немецкий четвертый рейх завоевал Европу»

King World News был очень удивлен, когда Джим Рикардс (Jim Rickards) заявил, что пока все говорили об американских долговых проблемах, немцы вместе со своими политическими и финансовыми союзниками просто на просто завоевали Европу.

Вот как он объясняет это невероятное завоевание: «Становилось все очевидней, что по-хорошему эта ситуация разрешиться уже не могла, то есть мог случиться прямой дефолт Греции, который бы создал массу проблем или Греция могла бы выйти из Еврозоны, а это тоже было бы нехорошо. Не столько экономически, сколько политически Германия и Франция не хотят, чтобы это случилось, так как произойдет разрушение всего европейского проекта, существующего с начала 1950-х.

Так что Германия сделала именно то, на что все и рассчитывали, - взяла и создала новый финансовый инструмент (Европейское соглашение о финансовой безопасности (European Financial Security Facility или ESFS)). Но они дали этому соглашению обширные новые полномочия. В Европе в течение более десяти лет существовал Европейский центральный банк (ЕЦБ), являющийся эквивалентом ФРС, но у них не было европейского министерства финансов.

На это соглашение следует смотреть как на общеевропейское министерство финансов. Они его так прямо не называют, но в этом, тем не менее, его суть, и им руководят немцы. Таким образом, теперь Германия будет диктовать бюджетную политику Евросоюза. Я думаю, что на данный момент греки этого еще не осознали.

Грекам нравиться, что кто-то подпирает их банки, а также то, что режим экономии не будет таким жестким как ожидалось. Я думаю, что в краткосрочной перспективе это очень большой плюс для греков, потому что им не придется надевать смирительную рубашку жесткой экономии, которую бы им пришлось носить в ином случае. Это, вероятно, позитивный фактор для перспектив греческого роста и меньше навредит рынкам, что является хорошими новостями.

Плохие новости, по крайней мере если вы Греция, Италия, Португалия или Испания, заключаются в том, что отныне ваша фискальная политика будет диктоваться Германией. Вот почему я это называю финансовым «Четвертым рейхом». Германии удалось добиться финансовыми средствами того, чего им не удавалось добиться силой со времен Священной Римской Империи, - получить контроль над Европой.

Как Четвертый Рейх будет править Европой? Еще посмотрим, но если история нас чему-то учит, то немцы будут проводить политику «принудительной эффективности».

* * *

Марк Фабер: «Великая монетарная перезагрузка уничтожит наличные»

Интервью знаменитого Марка Фабера (Marc Faber), редактора и издателя Gloom Boom Doom report. Будет ли достигнуто соглашение о повышении американского долгового потолка: «Да, я уверен, что соглашение будет достигнуто, но оно не решит фундаментальной проблемы излишней задолженности и дальнейших очень значительных дефицитов.

Они что-нибудь придумают с кучей компромиссов и отложенных сокращений расходов, которые не вступят в силу немедленно».

Как все это повлияет на золото: «Ну, я думаю, что инвесторы постепенно начинают осознавать необычность ситуации с относительно сильным евро против американского доллара, учитывая все проблемы Еврозоны. Они начинают понимать, что американские инвесторы не хотят больше держать евро, так как они не доверяют евро, в то время как европейцы не хотят держать доллары из-за недоверия к долларам.

Так какую валюту им покупать? Они могут вкладывать в канадские, австралийские, новозеландские и сингапурские доллары и так далее. Но, в конце концов, единственной настоящей валютой и тихой гаванью являются золото и серебро.

Я только что рассчитал, что если взять среднюю цену на золото в районе $350 в 1980-е и сравнить ее со средним размером американской монетарной базы и правительственным долгом за период, а затем посмотреть на те же мультипликаторы на сегодняшний день, то мы увидим, что золото совсем не подорожало. Напротив, оно только подешевело, так что можно сказать с достаточной долей уверенности, что сегодня оно довольно дешево».

Как ему видится «конец игры»: «Я смотрю на Европу и США, в особенности на политиков и ЦБ, и думаю, что они зарядят дополнительные раунды монетарного стимулирования и в глобальной экономике произойдет перезагрузка.

Но она не случится сразу, а только после того печатание денег себя полностью изживет, когда инфляция достигнет болезненного уровня как в Латинской Америке, в районе 70-80% в год или более, только после достижения этого уровня были начаты реформы».

Об окончательной монетарной перезагрузке и ее ходе: «Когда наступит перезагрузка, то стодолларовая купюра будет обменена на купюру номиналом в один доллар или что-то вроде этого. Прежде чем случится Великая Перезагрузка, правительства усилят военную активность под любым предлогом, - скорее всего так оно и будет. Интересно будет посмотреть на уничтожение капитала, потому что те, кто будет страдать больше всех до момента перезагрузки, - это держатели наличных».

* * *

Луис Ямада: «Ожидайте серебро по $85 и огромную инфляцию»

Интервью легендарного технического аналитика Луис Ямада (Louise Yamada) из Technical Research Advisors. О динамике на рынках металлов: «Золото, по нашему мнению, продолжает находиться в повышательной тенденции. У нас уже была небольшая консолидация, а сезонные факторы говорят о грядущем осеннем росте. Основной уровень поддержки остается на $1,475... Наша следующая цель - $2,000, и в нашей последней публикации мы говорили, что в долгосрочной перспективе мы могли бы увидеть золото по $5,200».

О серебре: «Часть наших серебряных целей находилась на уровне $50, следующий этап - $65, и даже $80 и $85, со временем. У нас было мощное ралли - 88% с января и отступление на треть, 34% вниз, так что это было довольно нормально. Мы видели поддержку на $33 и мечтали бы о том, чтобы серебро поторговалось в боковике чуть дольше, честно вам скажу».

Об инфляции и росте ресурсов: «Я думаю интересно, что продолжающийся ресурсный индекс (CCI) находится чуть выше 600, это теперь уровень поддержки. Он прошел пик 2008 года и консолидируется над ним, что абсолютно нормально и не похоже на вторичную верхушку.

Есть пара рынков, включая Мексику, которые достигли пиков 2008 года и двигаются в боковике над ними. Если посмотреть на что-то вроде палладия, то он точно также ведет себя над $700, и медь показывает схожую динамику над уровнем 400, после прохождения пика 2008 года, а платина консолидируется …

Так что вполне закономерно, что CCI также торгуется в боковике. Легко представить, что он поднимется к отметке 800 и выше в долгосрочной перспективе. Без сомнения, можно ожидать инфляцию в потребительских расходах на пищу, воду и энергию.

Так что и энергия и пища являются частью этого, но избавиться от продолжающейся волатильности в зерновых не удастся. Долгосрочная перспектива, особенно если мы увидим дефицит воды, для сельскохозяйственных продуктов остается позитивной».

Об индексе американского доллара: «Я думаю, что одну вещь надо держать в уме, - с каждым новым финансовым кризисом евро и нашими собственными финансовыми кризисами 2008 и 2009 года доллар рос все меньше!

То есть в 2009 году он вырос на 25%, в начале 2010 года - только 19% и второе ралли 2010 только 7%. Это говорит нам, что доллар все больше теряет репутацию тихой гавани. Помните, что уровень 80 для индекса доллара – это серьезный 34-летний уровень поддержки, который был пробит в 2006 и 2007 гг. Так что наш долгосрочный прогноз о падении доллара остается в силе».

* * *

Джон Хэтуэй: «Покупки институтов и национальных правительств вызовут золотой зубец»

Джон Хэтуэй (John Hathaway), управляющий Tocqueville Gold Fund о долларе: «Что люди-то будут делать, в конце концов? Все вложили в евро и доллары, поэтому разумная альтернатива им – это золото. Бюджетные проблемы, перед которыми стоят США не появились неожиданно, просто ситуация с долговым потолком помогла сконцентрировать на них внимание.

Давайте также не забывать, что с макроэкономической точки зрения все это оказывает давление на правительственные расходы, у которого резко дефляционные последствия. Важнейшим источником роста занятости за последние двадцать лет и особенно десять лет стало создание рабочих мест в государственном секторе.

Так что если они исчезнут и произойдет сокращение их количества, то мы получим ситуацию перманентно высокой безработицы. С политической точки зрения это вызовет повышенный уровень тревоги и гражданские беспорядки.

О золоте: «Золото растет с постоянной скоростью. Если вернутся в 1979 год, то золото выросло тогда вдвое за один год, а за последние десять лет оно ни разу не удваивалось за год. Так что по мере приближения к кульминации бычьего рынка вполне можно представить удвоение цены на золото с какого-то более высокого, чем сейчас уровня, но я вполне уверен, что сегодняшняя динамика цен на золото будет иметь продолжение.

Золото подорожало на примерно 13% с начала года и вполне можно добавить еще 10% за второе полугодие с учетом макроэкономической ситуации. Настоящая золотая лихорадка начнется, когда на рынок выйдут оптовые инвесторы, - мы еще не видели ускорения покупок фондами суверенного капитала и ЦБ. Это все еще впереди и это то самое топливо, которое загонит цену на золото до значений, которые я просто боюсь упоминать в печати или в эфире».

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.